15 июля — последний день уплаты НДФЛ для инвестора по доходам, которые были указаны в декларации 3-НДФЛ за 2023 год.

Как это можно сделать — в инструкции «РБК Инвестиций».

Инвесторам, которые отчитались и подали декларацию 3-НДФЛ до 30 апреля, предстоит самостоятельно уплатить налог. Напомним, налог рассчитывается и оплачивается за:

Согласно законодательству, дата уплаты налога по декларации 3-НДФЛ — до 15 июля года, следующего за отчетным. Если 15 июля выходной, то срок переносится на следующий рабочий день.

Напомним, декларацию 3-НДФЛ за 2024 год нужно было сдать в срок не позднее 30 апреля.

Способы уплаты налогов по декларации 3-НДФЛ

Онлайн безналичным способом:

Лично через кредитную организацию в наличной денежной форме:

- в любом банке по УИН, штрихкоду, QR-коду или по бумажной квитанции.

Как уплатить налог с помощью электронного сервиса «Уплата налогов и пошлин» на сайте ФНС России

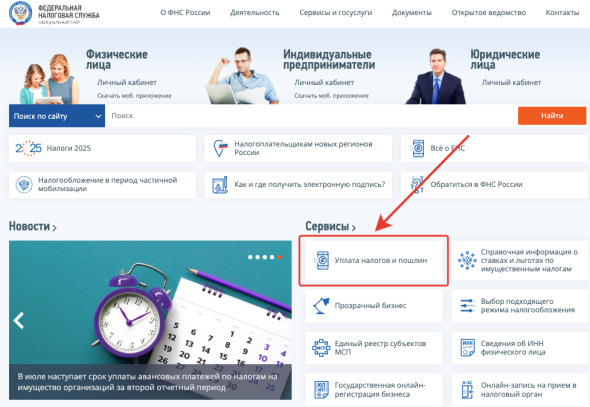

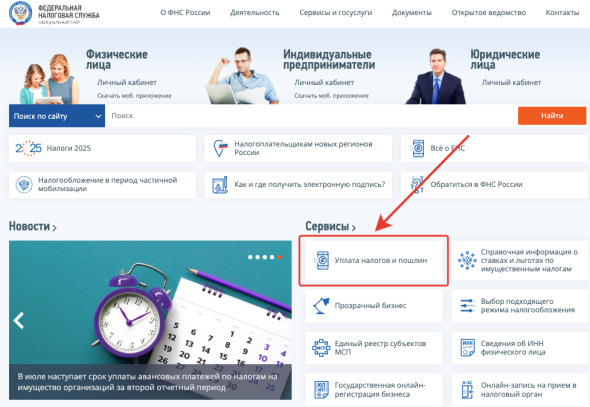

Необходимо перейти на сервис «Уплата налогов и пошлин» на сайте ФНС России по ссылке

Ссылка на сервис «Уплата налогов и пошлин» на сайте ФНС

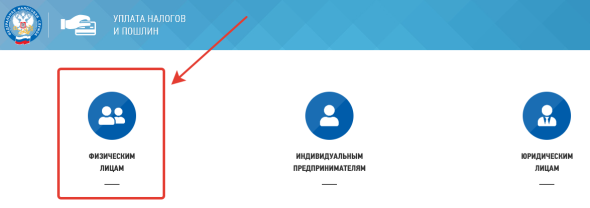

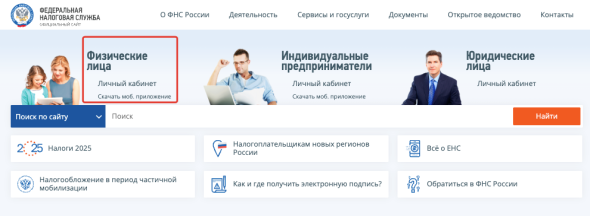

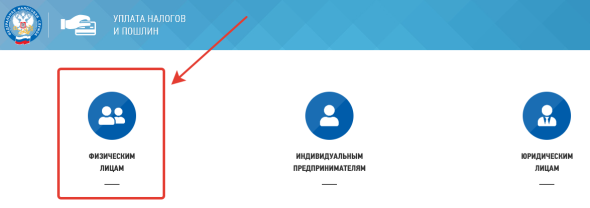

Выбираем ту группу налогоплательщиков, к которой относимся.

Сервис «Уплата налогов и пошлин» доступен всем категориям налогоплательщиков: физическим лицам, ИП и юридическим лицам

Выбираем предпочитаемый способ: если согласны с рассчитанной суммой задолженности, то можно пополнить ЕНС (единый налоговый счет).

С 2023 года все категории налогоплательщиков могут пополнить ЕНС — единый налоговый счет

Единый налоговый счет (ЕНС) — это сумма задолженностей без деталей начисления, которую сформировала Федеральная налоговая служба (ФНС). ЕНС был открыт в 2023 году всем налогоплательщикам автоматически. В ЕНС указывается сумма обязательных платежей налогоплательщика по налогам, сборам, страховым взносам, пени, штрафам, процентам за вычетом суммы, которая уже оплачена. После оплаты ФНС самостоятельно распределит сумму по нужным категориям.

При несогласии с рассчитанной суммой платежей по ЕНС можно подать обращение на сайте ФНС. Укажите ИНН, ФИО и номер телефона. В списке вопросов выберите «Не согласен с сальдо по ЕНС, требуется актуализация». По запросу будет сделана детализация начислений по ЕНС.

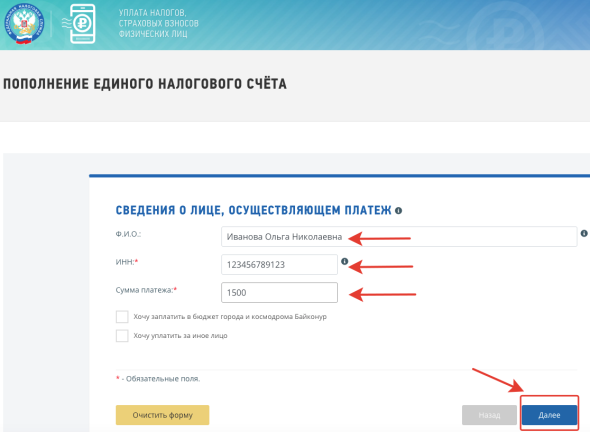

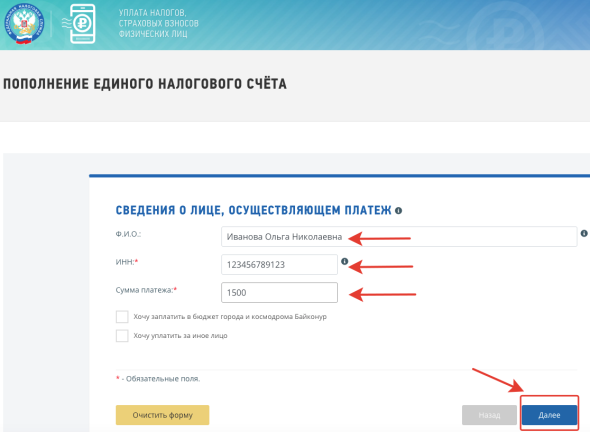

Заполняем сведения о лице, осуществляющем платеж: ФИО (не обязательно), ИНН, сумму платежа. Нажимаем кнопку «Далее».

После пополнения единого налогового счета средства при наступлении срока уплаты будут распределены по разным налогам и списаны автоматически

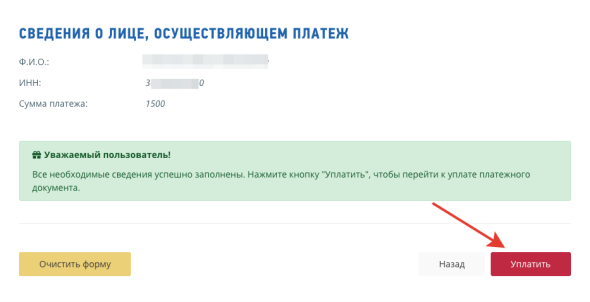

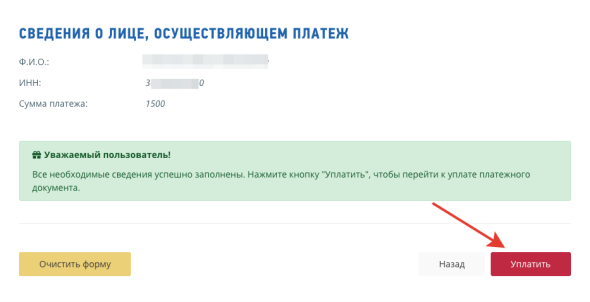

При правильном заполнении формы появится кнопка «Уплатить».

Прообраз платежного документа единого налогового платежа

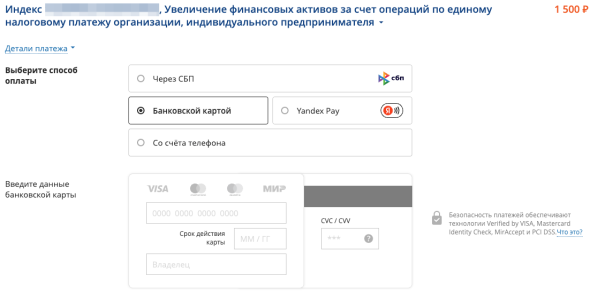

На экране появится платежный документ единого налогового платежа. Здесь нужно выбрать удобный способ уплаты налога:

Единый налоговый платеж можно внести как безналичным, так и наличным образом

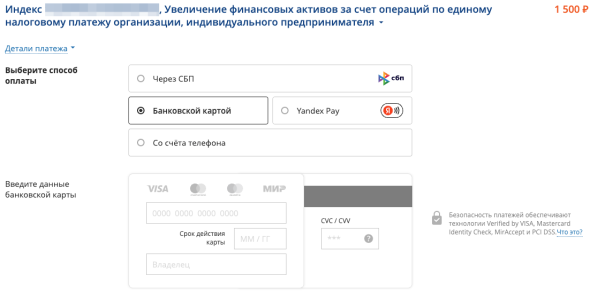

При выборе уплаты налога с помощью банковской карты помимо этого варианта также будут предложены способы уплаты через СБП, Yandex Pay, со счета телефона. Выберите удобный для себя способ и заполните необходимые поля, следуя экранным подсказкам.

Перевод денежных средств в ФНС

Как уплатить налог с помощью электронного сервиса «Личный кабинет налогоплательщика для физических лиц» и его мобильного приложения «Налоги ФЛ»

Необходимо перейти на сервис «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России по ссылке

Логин и пароль указаны в регистрационной карте, которую можно получить в любом налоговом органе России независимо от места постановки на учет. Кроме того, зайти в личный кабинет налогоплательщика можно с помощью «Госуслуг».

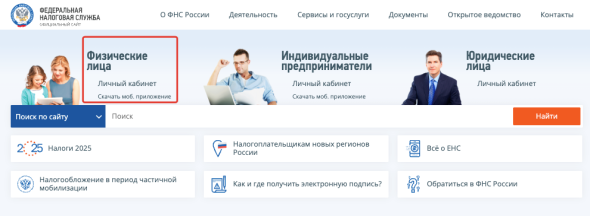

Вход в личный кабинет для физических лиц на сайте ФНС

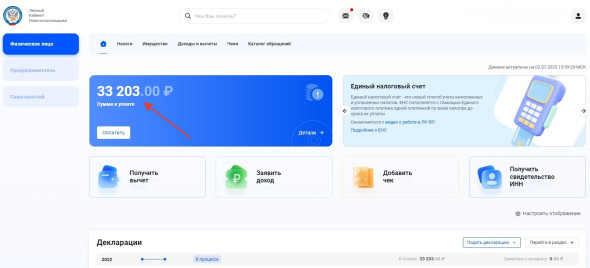

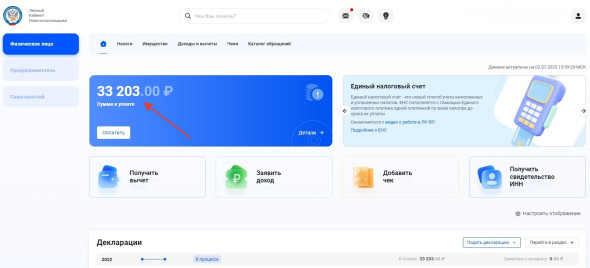

В поле баланса ЕНС будет указана сумма для погашения всех обязательств по налогам, включая как задолженность, так и предстоящие платежи.

Баланс ЕНС

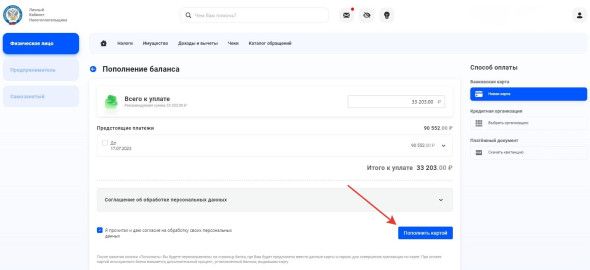

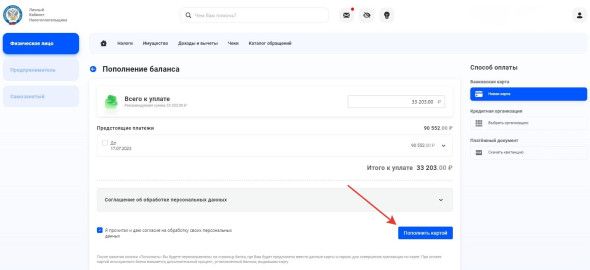

При согласии с указанной суммой переходим к этапу уплаты, кликнув по кнопке «Пополнить картой».

Пополнение ЕНС

Оплачиваем банковской картой.

Перевод в ФНС

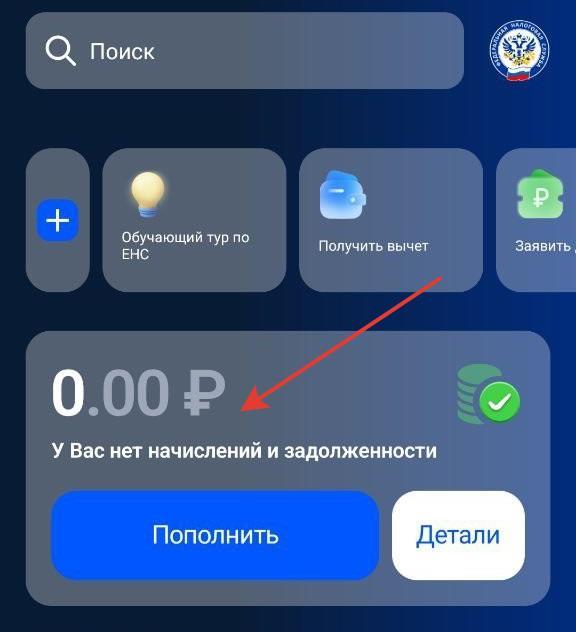

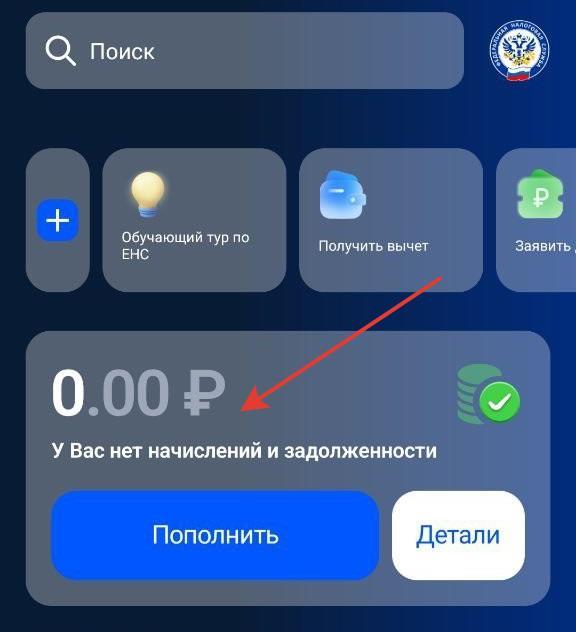

Мобильное приложение «Налоги ФЛ» полностью повторяет функционал личного кабинета налогоплательщика. Соответственно, инструкция по уплате налога в нем идентична инструкции в личном кабинете на сайте ФНС.

Мобильное приложение «Налоги ФЛ»

Как уплатить налог наличными

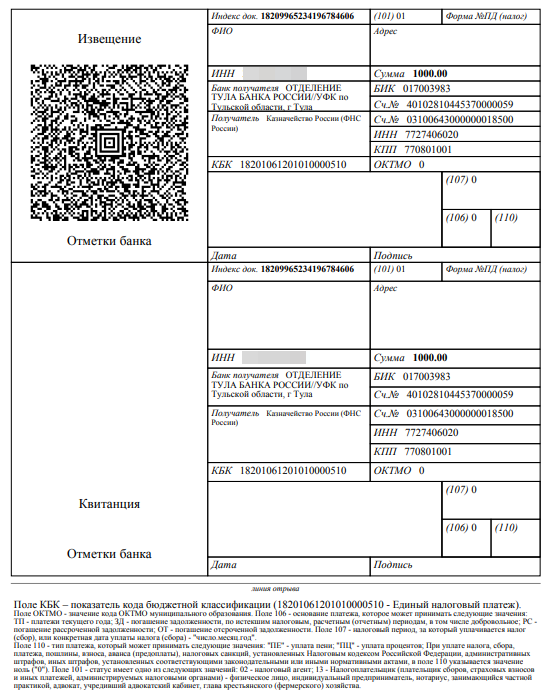

По квитанции

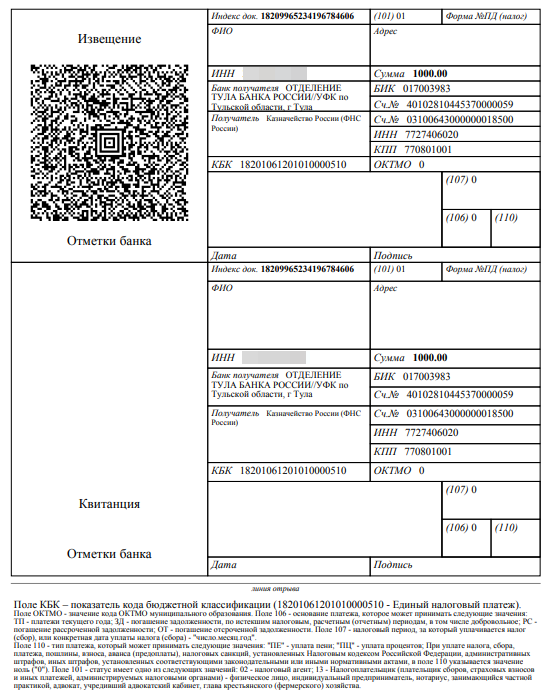

Квитанцию вместе с налоговым уведомлением можно распечатать из личного кабинета на сайте ФНС и оплатить ее в банке или на почте.

Пример квитанции для оплаты НДФЛ

Без квитанции

При отсутствии квитанции заполнить платежные документы по реквизитам и уплатить налоги со счета в банке можно самостоятельно. Чтобы деньги попали по назначению, ФНС составила инструкцию по заполнению реквизитов.

Штрафы и пени за неуплату налога вовремя

Пеня

Неуплата налога по 3-НДФЛ до 15 июля грозит начислением пени за каждый день просрочки по уплате налога.

С 16 июля за каждый просроченный день уплаты НДФЛ будет начисляться пеня, исходя из 1/300 ставки рефинансирования Банка России.

Пени прекращают начисляться при погашении налоговой задолженности. Уже начисленные пени можно также уплатить вышеперечисленными способами.

Штраф

Размер штрафа за неуплату налогов составляет 20% от неоплаченной суммы. Если доказано, что налог не уплачен или занижен умышленно, штраф составит 40% от недоимки. За уклонение от уплаты налогов в размере более ₽2,7 млн за период в пределах трех финансовых лет подряд предусмотрена уголовная ответственность для налогоплательщиков-физлиц, в том числе ИП (п. 1 ст. 198 УК РФ). Помимо штрафов, это могут быть принудительные работы, арест или лишение свободы.

Принудительное взыскание

При неуплате налогов ФНС выставляет требование — извещение, в котором указаны сумма недоимки, пеня и срок, до которого нужно погасить задолженность. При невыполнении требования ФНС обращается в суд, который выносит судебный приказ. Он имеет силу исполнительного листа — деньги со счета должника списываются принудительно.

Удержание из зарплаты

Налоговая может уведомить работодателя о задолженности по налогам и прислать исполнительный лист. В этом случае недоимку удержат из зарплаты.

Какие еще налоги нужно уплатить до конца года

До 1 декабря нужно будет уплатить имущественные налоги за предыдущий год.

К имущественным налогам относятся:

Кроме того, до 1 декабря необходимо будет уплатить налог по процентному доходу с банковских вкладов.

По всем этим налогам самостоятельно ничего считать не нужно, так как информацию о принадлежащих каждому человеку объектах ФНС получает от ведомств, которые ведут их учет, а по доходу с депозитов данные в ФНС передают банки. Налоговая присылает уведомление о налогах по адресу прописки или выгружает в личный кабинет на сайте. Оно приходит, как правило, за месяц до срока уплаты, то есть до 1 ноября. Уплатить налоги можно всеми вышеперечисленными способами.

Как это можно сделать — в инструкции «РБК Инвестиций».

Инвесторам, которые отчитались и подали декларацию 3-НДФЛ до 30 апреля, предстоит самостоятельно уплатить налог. Напомним, налог рассчитывается и оплачивается за:

- дивиденды от иностранных компаний, полученные на счет иностранного брокера;

- доход от продажи валюты и драгоценных металлов;

- любые доходы, полученные на счет иностранного брокера.

Согласно законодательству, дата уплаты налога по декларации 3-НДФЛ — до 15 июля года, следующего за отчетным. Если 15 июля выходной, то срок переносится на следующий рабочий день.

В 2025 году уплатить налог на доходы, начисленный по декларации, нужно до 15 июля.

Напомним, декларацию 3-НДФЛ за 2024 год нужно было сдать в срок не позднее 30 апреля.

Способы уплаты налогов по декларации 3-НДФЛ

Онлайн безналичным способом:

- электронный сервис «Уплата налогов и пошлин»;

- электронный сервис «Личный кабинет налогоплательщика для физических лиц»;

- мобильное приложение «Налоги ФЛ» (AppStore и GooglePlay);

- на «Госуслугах» с помощью сервиса «Оплата по квитанции».

Лично через кредитную организацию в наличной денежной форме:

- в любом банке по УИН, штрихкоду, QR-коду или по бумажной квитанции.

Как уплатить налог с помощью электронного сервиса «Уплата налогов и пошлин» на сайте ФНС России

Необходимо перейти на сервис «Уплата налогов и пошлин» на сайте ФНС России по ссылке

Для просмотра ссылки необходимо нажать

Вход или Регистрация

.

Ссылка на сервис «Уплата налогов и пошлин» на сайте ФНС

Выбираем ту группу налогоплательщиков, к которой относимся.

Сервис «Уплата налогов и пошлин» доступен всем категориям налогоплательщиков: физическим лицам, ИП и юридическим лицам

Выбираем предпочитаемый способ: если согласны с рассчитанной суммой задолженности, то можно пополнить ЕНС (единый налоговый счет).

С 2023 года все категории налогоплательщиков могут пополнить ЕНС — единый налоговый счет

Единый налоговый счет (ЕНС) — это сумма задолженностей без деталей начисления, которую сформировала Федеральная налоговая служба (ФНС). ЕНС был открыт в 2023 году всем налогоплательщикам автоматически. В ЕНС указывается сумма обязательных платежей налогоплательщика по налогам, сборам, страховым взносам, пени, штрафам, процентам за вычетом суммы, которая уже оплачена. После оплаты ФНС самостоятельно распределит сумму по нужным категориям.

При несогласии с рассчитанной суммой платежей по ЕНС можно подать обращение на сайте ФНС. Укажите ИНН, ФИО и номер телефона. В списке вопросов выберите «Не согласен с сальдо по ЕНС, требуется актуализация». По запросу будет сделана детализация начислений по ЕНС.

Заполняем сведения о лице, осуществляющем платеж: ФИО (не обязательно), ИНН, сумму платежа. Нажимаем кнопку «Далее».

После пополнения единого налогового счета средства при наступлении срока уплаты будут распределены по разным налогам и списаны автоматически

При правильном заполнении формы появится кнопка «Уплатить».

Прообраз платежного документа единого налогового платежа

На экране появится платежный документ единого налогового платежа. Здесь нужно выбрать удобный способ уплаты налога:

- банковской картой;

- через сайт кредитной организации;

- или сформировать квитанцию для последующей оплаты в кредитной организации наличными.

Единый налоговый платеж можно внести как безналичным, так и наличным образом

При выборе уплаты налога с помощью банковской карты помимо этого варианта также будут предложены способы уплаты через СБП, Yandex Pay, со счета телефона. Выберите удобный для себя способ и заполните необходимые поля, следуя экранным подсказкам.

Перевод денежных средств в ФНС

Как уплатить налог с помощью электронного сервиса «Личный кабинет налогоплательщика для физических лиц» и его мобильного приложения «Налоги ФЛ»

Необходимо перейти на сервис «Личный кабинет налогоплательщика для физических лиц» на сайте ФНС России по ссылке

Для просмотра ссылки необходимо нажать

Вход или Регистрация

.Логин и пароль указаны в регистрационной карте, которую можно получить в любом налоговом органе России независимо от места постановки на учет. Кроме того, зайти в личный кабинет налогоплательщика можно с помощью «Госуслуг».

Вход в личный кабинет для физических лиц на сайте ФНС

В поле баланса ЕНС будет указана сумма для погашения всех обязательств по налогам, включая как задолженность, так и предстоящие платежи.

Баланс ЕНС

При согласии с указанной суммой переходим к этапу уплаты, кликнув по кнопке «Пополнить картой».

Пополнение ЕНС

Оплачиваем банковской картой.

Перевод в ФНС

Мобильное приложение «Налоги ФЛ» полностью повторяет функционал личного кабинета налогоплательщика. Соответственно, инструкция по уплате налога в нем идентична инструкции в личном кабинете на сайте ФНС.

Мобильное приложение «Налоги ФЛ»

Как уплатить налог наличными

По квитанции

Квитанцию вместе с налоговым уведомлением можно распечатать из личного кабинета на сайте ФНС и оплатить ее в банке или на почте.

Пример квитанции для оплаты НДФЛ

Без квитанции

При отсутствии квитанции заполнить платежные документы по реквизитам и уплатить налоги со счета в банке можно самостоятельно. Чтобы деньги попали по назначению, ФНС составила инструкцию по заполнению реквизитов.

Штрафы и пени за неуплату налога вовремя

Пеня

Неуплата налога по 3-НДФЛ до 15 июля грозит начислением пени за каждый день просрочки по уплате налога.

С 16 июля за каждый просроченный день уплаты НДФЛ будет начисляться пеня, исходя из 1/300 ставки рефинансирования Банка России.

Сумма пени = сумма налога × ставка рефинансирования в период просрочки × 1/300 × количество дней просрочки

НК РФ, ст. 75 «Пеня»

Пени прекращают начисляться при погашении налоговой задолженности. Уже начисленные пени можно также уплатить вышеперечисленными способами.

Штраф

Размер штрафа за неуплату налогов составляет 20% от неоплаченной суммы. Если доказано, что налог не уплачен или занижен умышленно, штраф составит 40% от недоимки. За уклонение от уплаты налогов в размере более ₽2,7 млн за период в пределах трех финансовых лет подряд предусмотрена уголовная ответственность для налогоплательщиков-физлиц, в том числе ИП (п. 1 ст. 198 УК РФ). Помимо штрафов, это могут быть принудительные работы, арест или лишение свободы.

Принудительное взыскание

При неуплате налогов ФНС выставляет требование — извещение, в котором указаны сумма недоимки, пеня и срок, до которого нужно погасить задолженность. При невыполнении требования ФНС обращается в суд, который выносит судебный приказ. Он имеет силу исполнительного листа — деньги со счета должника списываются принудительно.

Удержание из зарплаты

Налоговая может уведомить работодателя о задолженности по налогам и прислать исполнительный лист. В этом случае недоимку удержат из зарплаты.

Какие еще налоги нужно уплатить до конца года

До 1 декабря нужно будет уплатить имущественные налоги за предыдущий год.

К имущественным налогам относятся:

- транспортный;

- земельный;

- налог на имущество.

Кроме того, до 1 декабря необходимо будет уплатить налог по процентному доходу с банковских вкладов.

По всем этим налогам самостоятельно ничего считать не нужно, так как информацию о принадлежащих каждому человеку объектах ФНС получает от ведомств, которые ведут их учет, а по доходу с депозитов данные в ФНС передают банки. Налоговая присылает уведомление о налогах по адресу прописки или выгружает в личный кабинет на сайте. Оно приходит, как правило, за месяц до срока уплаты, то есть до 1 ноября. Уплатить налоги можно всеми вышеперечисленными способами.

Для просмотра ссылки необходимо нажать

Вход или Регистрация