Снова девелоперы идут к инвесторам просить денег. Ну а что им ещё остаётся? Стройку невозможно закончить, её можно только остановить. Смотрим свежий флоатер прорабов.

Объём выпуска — 5 млрд рублей. 3 года. Ориентир купона: КС+3,3%. Без оферты, без амортизации. Купоны ежемесячные. Рейтинг A- от Эксперт РА (май 2024).

Эталон — один из крупнейших российских застройщиков, ведёт свою историю с 1987 года. Крупнейшим акционером является АФК Система. Эталон-Финанс входит в Группу и решает финансовые вопросики по стройке.

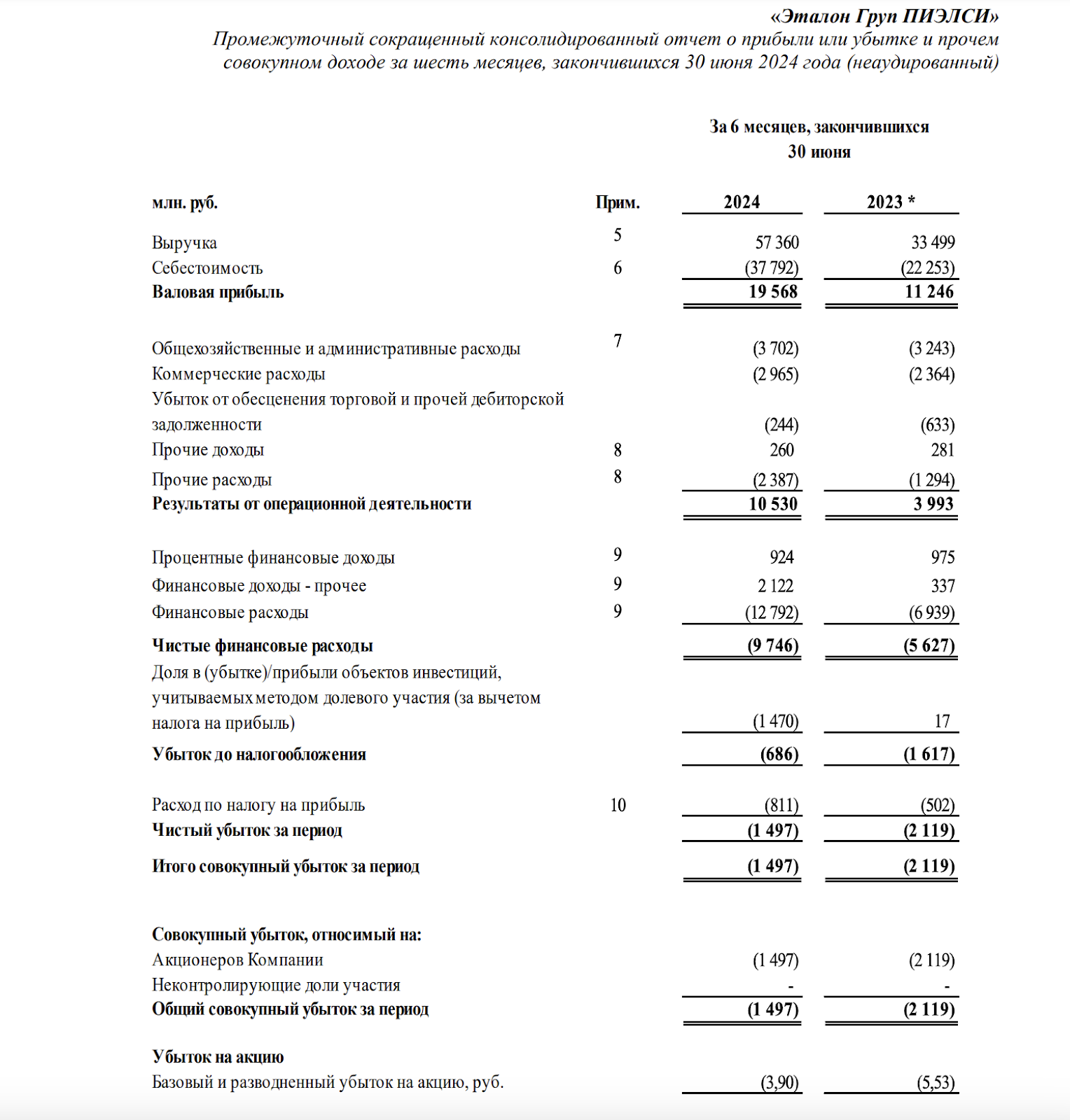

Посмотрим на отчётность МСФО 1П2024 Группы Эталон. Выручка составила 57,3 млрд (33,5 млрд в 1П2023, +71% г/г). EBITDA 14 млрд (рост в 2,1 раза г/г). Себестоимость составила 37,8 млрд (22,3 млрд в 1П2023). Да, строительство дорожает, а спрос в настоящее время сильно ограничен. Прибыли нет, зато есть Чистый убыток 1,5 млрд (2,1 млрд в 1П2023). Соотношение чистого корпоративного долга к EBITDA до распределения стоимости приобретения активов (PPA) на уровне 2,4.

За 2023 год МСФО тоже стоит посмотреть. Выручка 88,8 млрд (+10% г/г). EBITDA 18,1 млрд (+10% г/г). Рентабельность EBITDA составила 20%. Чистый убыток до распределения стоимости приобретения активов (PPA) 2,3 млрд. Чистый корпоративный долг 37 млрд. Чистый корпоративный долг/EBITDA до распределения стоимости приобретения активов (PPA) 1,9.

В компании отмечают, что она обладает необходимым запасом прочности, чтобы пройти турбулентный для отрасли период, серьезно увеличив масштабы бизнеса и выручку. Как предполагает менеджмент, это будет компенсировать давление процентных расходов. Сумма средств, накопленных на счетах эскроу, достигла 93 млрд руб. Коэффициент покрытия проектного долга средствами на эскроу составил 1,3.

Несмотря на спокойствие руководства Эталона, убыточность бизнеса в настоящее время, которое может затянуться, пугает инвесторов. Впрочем, Эксперт РА видит положение компании стабильным, отмечая невысокий уровень покрытия процентных платежей. А ведь Эталон проводит экспансию в регионы. Если ключевая ставка будет высокой длительное время, будет тяжело. Ну а кому сейчас легко? Я не готов участвовать на ощутимую долю, но небольшую заявку подал. Диверсификация и отвага. И дома красивые.

Объём выпуска — 5 млрд рублей. 3 года. Ориентир купона: КС+3,3%. Без оферты, без амортизации. Купоны ежемесячные. Рейтинг A- от Эксперт РА (май 2024).

Эталон — один из крупнейших российских застройщиков, ведёт свою историю с 1987 года. Крупнейшим акционером является АФК Система. Эталон-Финанс входит в Группу и решает финансовые вопросики по стройке.

- Выпуск: Эталон-Финанс-002Р-02

- Объём: 5 млрд рублей

- Начало размещения: 15 октября (сбор заявок до 10 октября)

- Срок: 3 года

- Купонная доходность: до КС+3,3%

- Выплаты: 12 раз в год

- Оферта: нет

- Амортизация: нет

- Для квалов: да

Почему Эталон? У них эталонная доходность?

Крепкая эталонная доходность для строителей с рейтингом A-. И дома красивые строят, в том числе элитные. Основные регионы — Москва и СПб. С 2021 года компания активно развивается на региональных рынках и строит масштабные проекты в Омске, Новосибирской области, Екатеринбурге, Тюмени и Казани.Посмотрим на отчётность МСФО 1П2024 Группы Эталон. Выручка составила 57,3 млрд (33,5 млрд в 1П2023, +71% г/г). EBITDA 14 млрд (рост в 2,1 раза г/г). Себестоимость составила 37,8 млрд (22,3 млрд в 1П2023). Да, строительство дорожает, а спрос в настоящее время сильно ограничен. Прибыли нет, зато есть Чистый убыток 1,5 млрд (2,1 млрд в 1П2023). Соотношение чистого корпоративного долга к EBITDA до распределения стоимости приобретения активов (PPA) на уровне 2,4.

За 2023 год МСФО тоже стоит посмотреть. Выручка 88,8 млрд (+10% г/г). EBITDA 18,1 млрд (+10% г/г). Рентабельность EBITDA составила 20%. Чистый убыток до распределения стоимости приобретения активов (PPA) 2,3 млрд. Чистый корпоративный долг 37 млрд. Чистый корпоративный долг/EBITDA до распределения стоимости приобретения активов (PPA) 1,9.

В компании отмечают, что она обладает необходимым запасом прочности, чтобы пройти турбулентный для отрасли период, серьезно увеличив масштабы бизнеса и выручку. Как предполагает менеджмент, это будет компенсировать давление процентных расходов. Сумма средств, накопленных на счетах эскроу, достигла 93 млрд руб. Коэффициент покрытия проектного долга средствами на эскроу составил 1,3.

Несмотря на спокойствие руководства Эталона, убыточность бизнеса в настоящее время, которое может затянуться, пугает инвесторов. Впрочем, Эксперт РА видит положение компании стабильным, отмечая невысокий уровень покрытия процентных платежей. А ведь Эталон проводит экспансию в регионы. Если ключевая ставка будет высокой длительное время, будет тяжело. Ну а кому сейчас легко? Я не готов участвовать на ощутимую долю, но небольшую заявку подал. Диверсификация и отвага. И дома красивые.

Для просмотра ссылки необходимо нажать

Вход или Регистрация