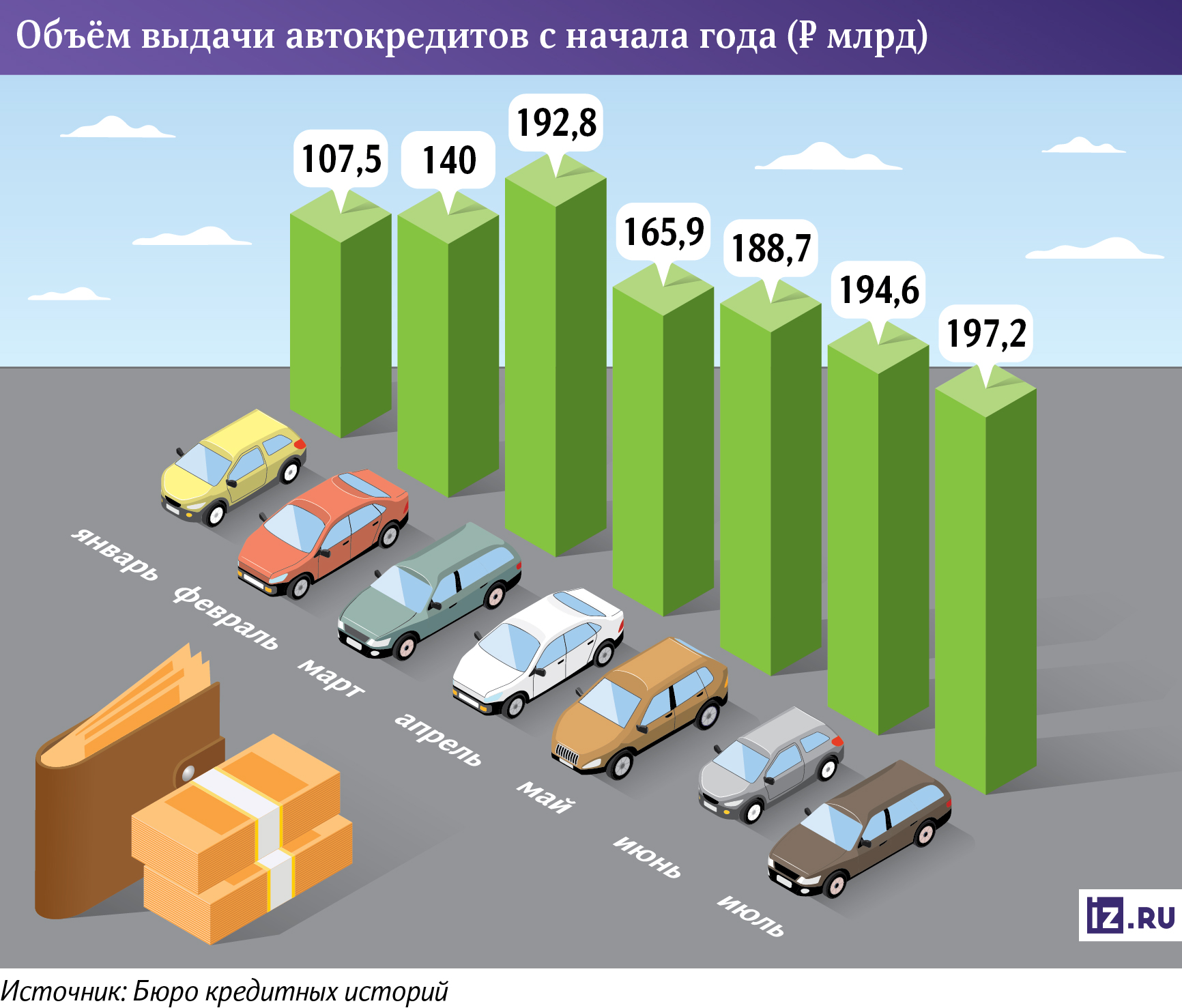

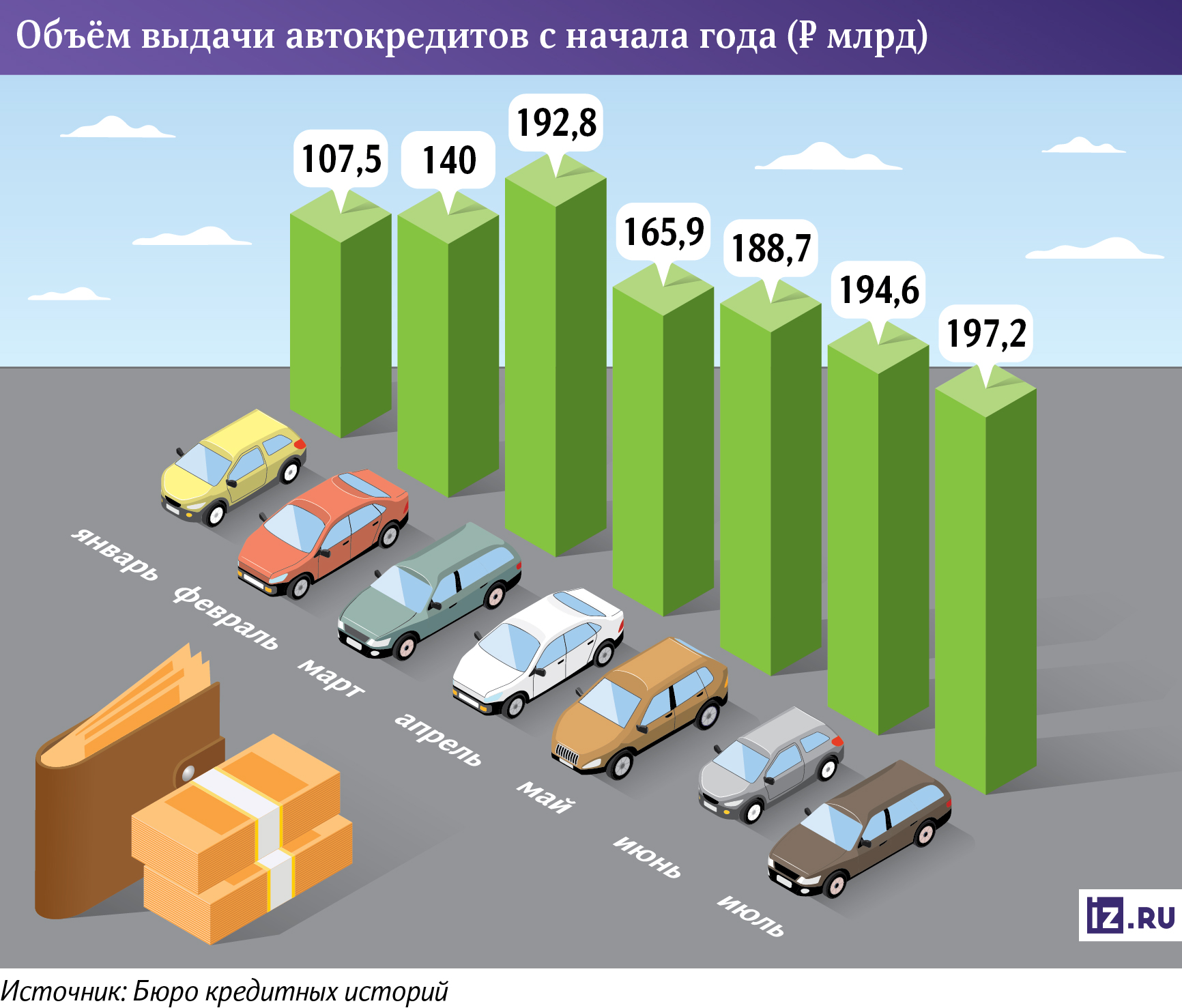

Показатели рынка автокредитов по итогам июля обновили исторический рекорд, несмотря на введенные в том месяце новые ужесточения со стороны ЦБ.

И хотя, по данным кредитных бюро, рост по сравнению с предыдущим месяцем едва превысил 1%, выдачи почти достигли 200 млрд рублей. Высокий спрос на машины сохраняется, поскольку россияне опасаются повышения цен из-за увеличения утильсбора, а также дальнейшего подъема ключевой. Хотя ставки по автозаймам и так превышают 20%. Сколько россияне переплачивают, если берут ссуду на покупку машины сейчас.

Показатели автокредитования остаются на стабильно высоком уровне уже третий месяц подряд, следует из данных ОКБ. При этом в июле рынок показал хоть и небольшой, но рост — на 1% по сравнению с июнем.

Средний размер займов на покупку авто сократился на 2%, до 1,48 млн рублей, а средний срок превышает пять лет, следует из данных ОКБ. Полная стоимость автокредитов (ПСК) составила 20,4%, но к началу августа превысила 21%. Переплата за авто с таким займом превысит 164% — то есть человеку придется отдать в 2,5 раза больше первоначальной суммы.

Рост рынка автокредитования в январе–июле этого года составил 65–70% по сравнению с аналогичным периодом 2023-го. За семь месяцев 2024 года россиянам выдали почти 1 млн автокредитов на сумму 1,4 трлн рублей против прошлогодних 600 тыс. ссуд на 800 млрд.

Спрос на автокредиты продолжают поддерживать многочисленные акции и скидки от дистрибьюторов и субсидированные ставки от автопроизводителей. Также влияние оказывает общая потребительская активность граждан.

При этом тренд на рост рынка в июле был, по сути, переломлен. Это подтверждается и данными ОКБ. Ситуация разнится и по субъектам. В отдельных регионах в июле произошло существенное снижение выдач автокредитов. Например, в Ингушетии, Чеченской Республике и Чукотском АО они упали более чем на треть.

Помимо того, с 26 июля ключевая ставка выросла на 2 п.п., до 18%, — это повлияло на стоимость всех видов кредитов. Негативные факторы сполна компенсировались ростом объемов рынка. Бренды стремятся сохранить высокий спрос за счет акционных предложений.

Дилеры и кредитные организации придумывают программы, которые помогают «снизить» стоимость нового авто. Например, скидки за трейд-ин (когда из стоимости машины вычитается цена старого авто заемщика) или оформление займа в конкретном банке-партнере. Величина скидки в таком случае может достигать 1 млн рублей.

Россияне стремятся скорее купить автомобили, поскольку боятся их подорожания в ближайшем будущем. Это связано с ростом утилизационного сбора за новые машины, который вырастет дважды — с 1 октября 2024-го и с 1 января 2025-го. Для малолитражных моделей к следующему году он поднимается более чем в два раза. На наиболее популярные авто с двигателями от двух до трех литров сбор увеличится на 47%. Ожидается, что это будет заложено в ценах.

— Автолюбители прекрасно понимают, что потенциальное увеличение стоимости машины из-за утильсбора влияет на ежемесячный платеж по кредиту сильнее, чем рост процентной ставки на 2–3 п.п., — отсюда и стремление сделать покупку поскорее.

При этом надбавки к риск-весу от ЦБ значительно увеличивают нагрузку на капитал банков. Однако клиентам с высоким уровнем закредитованности необязательно сразу отказывают в выдаче автокредита. Им предлагают альтернативы: погашение других имеющихся кредитных обязательств, оформление кредита на более длительный срок или увеличение первоначального взноса.

Пока ЦБ вряд ли будет дополнительно ужесточать регулирование автокредитования. Для банков риски невыплат по таким ссудам низки, поскольку они обеспечены залогом — самой машиной заемщика.

В любом случае ключевую не поднимут раньше середины сентября, а утильсбор вырастет только в октябре. Скорее всего, в августе и сентябре мы увидим спрос на автокредиты, сопоставимый с июльским, или даже более высокий. Однако уже с начала 2025 года объемы продаж могут упасть примерно на 30–40%.

И хотя, по данным кредитных бюро, рост по сравнению с предыдущим месяцем едва превысил 1%, выдачи почти достигли 200 млрд рублей. Высокий спрос на машины сохраняется, поскольку россияне опасаются повышения цен из-за увеличения утильсбора, а также дальнейшего подъема ключевой. Хотя ставки по автозаймам и так превышают 20%. Сколько россияне переплачивают, если берут ссуду на покупку машины сейчас.

Переплата за автокредит в августе 2024 года

Рынок автокредитования по итогам июля обновил исторические максимумы — всего россияне оформили 133 тыс. займов на 197 млрд рублей, сообщили в Объединенном кредитном бюро (ОКБ). Объемы выдач по сравнению с июлем 2023-го выросли на 57%.Показатели автокредитования остаются на стабильно высоком уровне уже третий месяц подряд, следует из данных ОКБ. При этом в июле рынок показал хоть и небольшой, но рост — на 1% по сравнению с июнем.

Средний размер займов на покупку авто сократился на 2%, до 1,48 млн рублей, а средний срок превышает пять лет, следует из данных ОКБ. Полная стоимость автокредитов (ПСК) составила 20,4%, но к началу августа превысила 21%. Переплата за авто с таким займом превысит 164% — то есть человеку придется отдать в 2,5 раза больше первоначальной суммы.

Рост рынка автокредитования в январе–июле этого года составил 65–70% по сравнению с аналогичным периодом 2023-го. За семь месяцев 2024 года россиянам выдали почти 1 млн автокредитов на сумму 1,4 трлн рублей против прошлогодних 600 тыс. ссуд на 800 млрд.

— Столь существенный рост, помимо прочего, объясняется эффектом низкой базы из-за дефицита новых автомобилей, который был год назад.

Спрос на автокредиты продолжают поддерживать многочисленные акции и скидки от дистрибьюторов и субсидированные ставки от автопроизводителей. Также влияние оказывает общая потребительская активность граждан.

При этом тренд на рост рынка в июле был, по сути, переломлен. Это подтверждается и данными ОКБ. Ситуация разнится и по субъектам. В отдельных регионах в июле произошло существенное снижение выдач автокредитов. Например, в Ингушетии, Чеченской Республике и Чукотском АО они упали более чем на треть.

Вырастут ли цены на авто осенью 2024-го

При этом рост рынка происходит вопреки ужесточению денежно-кредитных условий в РФ. Так, с 1 июля ЦБ установил надбавки к риск-весу по автокредитам для заемщиков, у которых на обслуживание долга уходит более 50% доходов. Это значительно увеличивает нагрузку на капитал банков, поскольку им нужно создавать под такие ссуды больше резервов. То есть финансовым организациям невыгодно оформлять такие займы.Помимо того, с 26 июля ключевая ставка выросла на 2 п.п., до 18%, — это повлияло на стоимость всех видов кредитов. Негативные факторы сполна компенсировались ростом объемов рынка. Бренды стремятся сохранить высокий спрос за счет акционных предложений.

Дилеры и кредитные организации придумывают программы, которые помогают «снизить» стоимость нового авто. Например, скидки за трейд-ин (когда из стоимости машины вычитается цена старого авто заемщика) или оформление займа в конкретном банке-партнере. Величина скидки в таком случае может достигать 1 млн рублей.

Россияне стремятся скорее купить автомобили, поскольку боятся их подорожания в ближайшем будущем. Это связано с ростом утилизационного сбора за новые машины, который вырастет дважды — с 1 октября 2024-го и с 1 января 2025-го. Для малолитражных моделей к следующему году он поднимается более чем в два раза. На наиболее популярные авто с двигателями от двух до трех литров сбор увеличится на 47%. Ожидается, что это будет заложено в ценах.

Ажиотаж на рынке автокредитования в том числе складывается из ожидания роста ключевой ставки на следующем заседании 13 сентября. В ЦБ заявляли, что она может достичь 20%.

— Автолюбители прекрасно понимают, что потенциальное увеличение стоимости машины из-за утильсбора влияет на ежемесячный платеж по кредиту сильнее, чем рост процентной ставки на 2–3 п.п., — отсюда и стремление сделать покупку поскорее.

При этом надбавки к риск-весу от ЦБ значительно увеличивают нагрузку на капитал банков. Однако клиентам с высоким уровнем закредитованности необязательно сразу отказывают в выдаче автокредита. Им предлагают альтернативы: погашение других имеющихся кредитных обязательств, оформление кредита на более длительный срок или увеличение первоначального взноса.

Пока ЦБ вряд ли будет дополнительно ужесточать регулирование автокредитования. Для банков риски невыплат по таким ссудам низки, поскольку они обеспечены залогом — самой машиной заемщика.

Регулятор до этого редко отмечал сегмент автокредитов в качестве зоны рисков финансовой стабильности. При этом по другим видам займов (например, потребительским) действуют значительно более жесткие лимиты на долю заемщиков с высокой долговой нагрузкой — аналогичные меры могут распространить и на рынок автозаймов.

В любом случае ключевую не поднимут раньше середины сентября, а утильсбор вырастет только в октябре. Скорее всего, в августе и сентябре мы увидим спрос на автокредиты, сопоставимый с июльским, или даже более высокий. Однако уже с начала 2025 года объемы продаж могут упасть примерно на 30–40%.

Для просмотра ссылки необходимо нажать

Вход или Регистрация