В последние годы было множество статей и заявлений о том, что рынки перегреты и в мире надуты огромные пузыри активов, а также, что вот-вот это должно привести к окончанию данной тенденции в виде затяжного падения или молниеносного обвала и всеобъемлющего кризиса.

Но сейчас на рынке, а главное, в сознании его участников, формируется именно та психологическая формация, которая раньше предвещала скорый разворот долгосрочных растущих трендов, последняя фаза которых характеризовалась всеобщей эйфорией и верой в то, что это только начало, и уж точно не конец.

Центральные банки своей политикой гарантируют крах нынешнего пузыря, и это единственный возможный выход из системы, которую они создали.

Психология разворотных вершин в пузырях активов увлекательна: начнем с первого требования перелома тенденции, характеризующего образование финального пика, когда подавляющее большинство участников отрицает, что это движение является «последним выносом».

В качестве иллюстрации данной формации приведем график промышленного индекса Dow

Jones.

Есть ли какое-либо другое описание этого параболического восхождения, отличное от «финального выноса», которое бы не вводило в абсурдное заблуждение? Может ли кто-нибудь утверждать, что это всего лишь типичный «бычий» рынок? Нет ничего даже отдаленно подобного для текущих показаний таких индикаторов, как RSI (индекс относительной силы), соотношения «лонг/шорт» и т. д. Особенно после почти рекордного восходящего 9-летнего тренда.

Те немногие, кто неохотно признает, что этот параболический импульс может быть головокружительной разворотной вершиной, в большинстве своем все равно уверены, что у рынка впереди еще есть много месяцев перед обвалом.

Это является вторым требованием, квалифицирующим текущую ситуацию как финальный рост перед разворотом: широко распространенная уверенность в том, что у растущего тренда в запасе есть еще годы для продолжения подъема, а если не годы, то многие месяцы.

В 1999, перед крахом пузыря доткомов, участники полагали, что Интернет будет расти феноменальными темпами на протяжении многих лет, и, следовательно, параболическое движение вверх является полностью рациональным.

В финальной стадии пузыря на рынке жилья 2006-2007 годов были приняты как само собой разумеющиеся различные оправдания высоких цен на активы и безумной траектории их роста.

В нынешней финальной точке раздутия пузырей принятая большинством «мудрость» гласит, что глобальный рост только начинается, и корпоративные прибыли будут повышаться в 2018 году. Поэтому текущие высоких цены не просто рациональны, у них явно существует большой потенциал подъема на более высокие уровни.

При этом скептиков высмеивают как убежденных «вечных медведей», которые ошибались в течение 9 долгих лет. Это третье требование квалификации в качестве завершающей стадии эйфории: над игроками на понижение и другими скептики издеваются и/или их доводы отклоняются как несущественные.

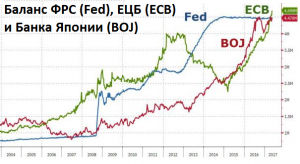

Между тем наблюдатели, которые еще не потеряли голову, признают последнее движение как окончательный этап 9-летней «оргии» стимулов мировых центробанков. Закачка составляет $14 трлн в глобальные финансовые активы, в результате чего происходят всевозможные «замечательные» вещи, особенно если регуляторы четко публично заявляют о том, что они «сделают все, что потребуется», то есть активы не будут уменьшаться в цене.

Рассмотрим психологию этой игры: центральные банкиры пытались убедить частных инвесторов, что регуляторы никогда не позволят рынкам снижаться, и поэтому разумная стратегия заключалась в том, чтобы выкупать провалы и покупать каждый новый максимум. По сути, покупать, покупать, покупать и не заморачиваться хеджированием длинных позиций, так как нет необходимости транжирить деньги на страховку против снижения, которое никогда не произойдет.

Теперь мировые ЦБ сталкиваются с неудержимыми пузырями активов, которые являются прямым следствием поддержки регуляторами всеобщей веры в то, что «центральные банки никогда не позволят рынкам опуститься».

Так как же центробанки мягко сдуют эти пузыри? Как они изменят рыночную психологию, не вызывая краха? Если мировые регуляторы отрежут стимул и направят сообщения о том, что «теперь мы дадим рынкам упасть», какова рациональная реакция на это? Продавайте и продавайте все и сейчас, чтобы не улететь в бездну вместе с коллапсом рынков.

Мы живем в системе человеческих эмоций, которые маскируются под науку (экономику). Центральные банкиры обманывают себя, если считают, что они могут откалибровать и точно настроить человеческие эмоции.

Когда «бычья» уверенность в том, что «центробанки прикрывают наши спины» подрывается, переход к нисходящему импульсу, сигнализирующему о необходимости срочно все продать, прежде чем все остальные продадут, будет внезапным и необратимым.

Другими словами, центральные банки обеспечили ситуацию, при которой коллапс пузыря является единственно возможным выходом из системы, которую они создали.

По материалам charleshughsmith.blogspot.ru

Но сейчас на рынке, а главное, в сознании его участников, формируется именно та психологическая формация, которая раньше предвещала скорый разворот долгосрочных растущих трендов, последняя фаза которых характеризовалась всеобщей эйфорией и верой в то, что это только начало, и уж точно не конец.

Центральные банки своей политикой гарантируют крах нынешнего пузыря, и это единственный возможный выход из системы, которую они создали.

Психология разворотных вершин в пузырях активов увлекательна: начнем с первого требования перелома тенденции, характеризующего образование финального пика, когда подавляющее большинство участников отрицает, что это движение является «последним выносом».

В качестве иллюстрации данной формации приведем график промышленного индекса Dow

Jones.

Есть ли какое-либо другое описание этого параболического восхождения, отличное от «финального выноса», которое бы не вводило в абсурдное заблуждение? Может ли кто-нибудь утверждать, что это всего лишь типичный «бычий» рынок? Нет ничего даже отдаленно подобного для текущих показаний таких индикаторов, как RSI (индекс относительной силы), соотношения «лонг/шорт» и т. д. Особенно после почти рекордного восходящего 9-летнего тренда.

Те немногие, кто неохотно признает, что этот параболический импульс может быть головокружительной разворотной вершиной, в большинстве своем все равно уверены, что у рынка впереди еще есть много месяцев перед обвалом.

Это является вторым требованием, квалифицирующим текущую ситуацию как финальный рост перед разворотом: широко распространенная уверенность в том, что у растущего тренда в запасе есть еще годы для продолжения подъема, а если не годы, то многие месяцы.

В 1999, перед крахом пузыря доткомов, участники полагали, что Интернет будет расти феноменальными темпами на протяжении многих лет, и, следовательно, параболическое движение вверх является полностью рациональным.

В финальной стадии пузыря на рынке жилья 2006-2007 годов были приняты как само собой разумеющиеся различные оправдания высоких цен на активы и безумной траектории их роста.

В нынешней финальной точке раздутия пузырей принятая большинством «мудрость» гласит, что глобальный рост только начинается, и корпоративные прибыли будут повышаться в 2018 году. Поэтому текущие высоких цены не просто рациональны, у них явно существует большой потенциал подъема на более высокие уровни.

При этом скептиков высмеивают как убежденных «вечных медведей», которые ошибались в течение 9 долгих лет. Это третье требование квалификации в качестве завершающей стадии эйфории: над игроками на понижение и другими скептики издеваются и/или их доводы отклоняются как несущественные.

Между тем наблюдатели, которые еще не потеряли голову, признают последнее движение как окончательный этап 9-летней «оргии» стимулов мировых центробанков. Закачка составляет $14 трлн в глобальные финансовые активы, в результате чего происходят всевозможные «замечательные» вещи, особенно если регуляторы четко публично заявляют о том, что они «сделают все, что потребуется», то есть активы не будут уменьшаться в цене.

Рассмотрим психологию этой игры: центральные банкиры пытались убедить частных инвесторов, что регуляторы никогда не позволят рынкам снижаться, и поэтому разумная стратегия заключалась в том, чтобы выкупать провалы и покупать каждый новый максимум. По сути, покупать, покупать, покупать и не заморачиваться хеджированием длинных позиций, так как нет необходимости транжирить деньги на страховку против снижения, которое никогда не произойдет.

Теперь мировые ЦБ сталкиваются с неудержимыми пузырями активов, которые являются прямым следствием поддержки регуляторами всеобщей веры в то, что «центральные банки никогда не позволят рынкам опуститься».

Так как же центробанки мягко сдуют эти пузыри? Как они изменят рыночную психологию, не вызывая краха? Если мировые регуляторы отрежут стимул и направят сообщения о том, что «теперь мы дадим рынкам упасть», какова рациональная реакция на это? Продавайте и продавайте все и сейчас, чтобы не улететь в бездну вместе с коллапсом рынков.

Мы живем в системе человеческих эмоций, которые маскируются под науку (экономику). Центральные банкиры обманывают себя, если считают, что они могут откалибровать и точно настроить человеческие эмоции.

Когда «бычья» уверенность в том, что «центробанки прикрывают наши спины» подрывается, переход к нисходящему импульсу, сигнализирующему о необходимости срочно все продать, прежде чем все остальные продадут, будет внезапным и необратимым.

Другими словами, центральные банки обеспечили ситуацию, при которой коллапс пузыря является единственно возможным выходом из системы, которую они создали.

По материалам charleshughsmith.blogspot.ru