С мемными облигациями закончили (это я про сырные, если что), и на этот раз обращаем своё внимание на тяжеловесов среди ВДО, а именно на компанию из сферы ГЧП (государственно-частное партнёрство) — ВИС и эмитента его облигаций ВИС Финанс.

Photo: Alexey Elfimov, Unsplash

Photo: Alexey Elfimov, Unsplash

Сезон свежих выпусков облигаций даёт простор для выбора.

Готовятся выпуски Совкомфлота (это даже в юанях), ДОМ РФ, Глоракса, Балтийского Лизинга – в общем, есть, из чего выбрать.

Интересны чуть более чем все, так что в рандомном порядке я на этот раз выбрал ВИС. У меня уже есть в портфеле их предыдущий выпуск, а новый даже поинтереснее. Но при этом не менее рискованный.

Объём выпуска – 3 млрд, доходность до 13,5%, срок 3 года, без оферты и амортизации. Солидная сумма, но не для такой крупной компании, недавно получившей подтверждения рейтинга A от АКРА и Эксперт РА.

ВИС – российский инфраструктурный холдинг. Включает компании, осуществляющие финансирование и управление инфраструктурными проектами на территории России и за рубежом. С 2020 года входит в список системообразующих организаций России. Строит мосты, дороги, дома, восстанавливает заводы и инвестирует. Тикер:

Среди текущих и завершившихся проектов очень масштабные и интересные истории: мост через реку Лена и почему-то филармония + арктический центр эпоса с красивым парком вокруг в Якутске, автодороги вокруг Хабаровска и Москвы, мосты через Калининградский залив и Обь, 3 клиники, ЖК, экотехнопарк, что бы это ни значило, и очистные сооружения.

Основные регионы: Москва, Якутия, Сибирь, ЯНАО, ДВ. Соответственно, все проекты подпитываются со стороны государства. Это и есть ГЧП, в котором ВИС выступает инфраструктурным холдингом, выполняющим заказы по созданию инфраструктурных объектов.

На данный момент у ВИС Финанс есть ещё 2 выпуска облигаций объёмом в 4,5 ярда, в ближайшем ноябре и в следующем марте они закрываются. Сейчас доходность по ним в районе 13% и 12%. Собственно, доходность нового выпуска будет чуть выше, как и полагается для более длинной дюрации. Сами параметры выпуска на мой взгляд идеальны. 4 купона в год, никакой головной боли с офертами, ну и срок приемлемый – 3 года.

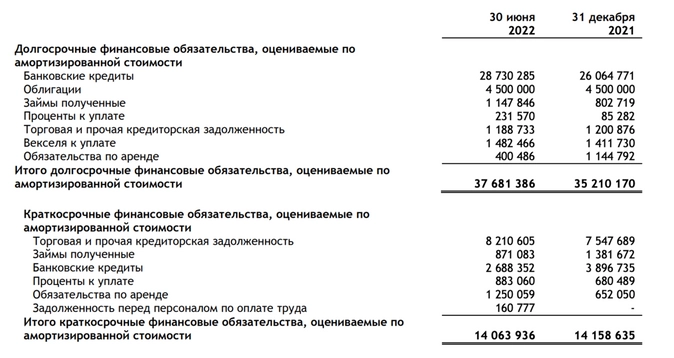

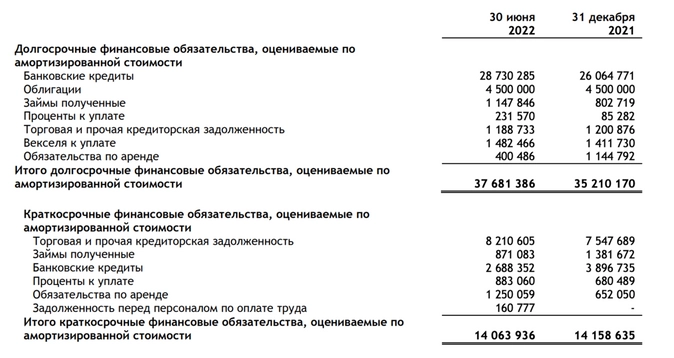

Но хватит о хорошем, посмотрим на долги. Они просто зашкаливают, а доходы по сравнению с ними настолько небольшие (порядка 1,7 млрд), что даже не покрывает финансовые расходы (2,5 млрд). Долгов на почти 52 млрд.

То есть, с одной стороны – серьёзные государственные контракты, нет просрочек, объекты вводятся в эксплуатацию, а с другой стороны – чудовищный показатель Чистый долг/EBITDA, который где-то в районе 25–30.

Впрочем, рейтинговые агентства всё равно не считают это настолько уж серьёзной проблемой, всего лишь снижая рейтинг с A+ до A с прогнозом на понижение.

Прогнозируют рост FFO и смотрят на общий объём строительно-монтажных и проектных работ к выполнению после июня 2022, в портфеле проекты ГЧП ВИС составляет 226 млрд руб – с хорошей рентабельностью оно покроет долги.

Уж если и добавлять новый выпуск облигаций в свой портфель, то на крайне небольшой процент. Нет уверенности, что у компании в скором времени не начнутся более серьёзные проблемы, чем огромные долги. Но перед этим обязательно стоит провести собственный анализ отчётностей.

Сезон свежих выпусков облигаций даёт простор для выбора.

Готовятся выпуски Совкомфлота (это даже в юанях), ДОМ РФ, Глоракса, Балтийского Лизинга – в общем, есть, из чего выбрать.

Интересны чуть более чем все, так что в рандомном порядке я на этот раз выбрал ВИС. У меня уже есть в портфеле их предыдущий выпуск, а новый даже поинтереснее. Но при этом не менее рискованный.

Объём выпуска – 3 млрд, доходность до 13,5%, срок 3 года, без оферты и амортизации. Солидная сумма, но не для такой крупной компании, недавно получившей подтверждения рейтинга A от АКРА и Эксперт РА.

ВИС – российский инфраструктурный холдинг. Включает компании, осуществляющие финансирование и управление инфраструктурными проектами на территории России и за рубежом. С 2020 года входит в список системообразующих организаций России. Строит мосты, дороги, дома, восстанавливает заводы и инвестирует. Тикер:

- Объём: 3 млрд

- Начало размещения: 4 апреля 2023

- Срок: 3 года

- Доходность: 13–13,5%

- Выплаты: 4 раз в год

- Оферта: нет

- Амортизация: нет

Почему ВИС? ГЧП – это же как ГКЧП, только без Г?

У компании несколько направлений бизнеса: инвестиционный, строительный, транспортный, международный и IT. Набирают обороты проекты по социальной инфраструктуре и медицинским учреждениям, а также мусору.Среди текущих и завершившихся проектов очень масштабные и интересные истории: мост через реку Лена и почему-то филармония + арктический центр эпоса с красивым парком вокруг в Якутске, автодороги вокруг Хабаровска и Москвы, мосты через Калининградский залив и Обь, 3 клиники, ЖК, экотехнопарк, что бы это ни значило, и очистные сооружения.

Основные регионы: Москва, Якутия, Сибирь, ЯНАО, ДВ. Соответственно, все проекты подпитываются со стороны государства. Это и есть ГЧП, в котором ВИС выступает инфраструктурным холдингом, выполняющим заказы по созданию инфраструктурных объектов.

На данный момент у ВИС Финанс есть ещё 2 выпуска облигаций объёмом в 4,5 ярда, в ближайшем ноябре и в следующем марте они закрываются. Сейчас доходность по ним в районе 13% и 12%. Собственно, доходность нового выпуска будет чуть выше, как и полагается для более длинной дюрации. Сами параметры выпуска на мой взгляд идеальны. 4 купона в год, никакой головной боли с офертами, ну и срок приемлемый – 3 года.

Но хватит о хорошем, посмотрим на долги. Они просто зашкаливают, а доходы по сравнению с ними настолько небольшие (порядка 1,7 млрд), что даже не покрывает финансовые расходы (2,5 млрд). Долгов на почти 52 млрд.

То есть, с одной стороны – серьёзные государственные контракты, нет просрочек, объекты вводятся в эксплуатацию, а с другой стороны – чудовищный показатель Чистый долг/EBITDA, который где-то в районе 25–30.

Впрочем, рейтинговые агентства всё равно не считают это настолько уж серьёзной проблемой, всего лишь снижая рейтинг с A+ до A с прогнозом на понижение.

Прогнозируют рост FFO и смотрят на общий объём строительно-монтажных и проектных работ к выполнению после июня 2022, в портфеле проекты ГЧП ВИС составляет 226 млрд руб – с хорошей рентабельностью оно покроет долги.

Уж если и добавлять новый выпуск облигаций в свой портфель, то на крайне небольшой процент. Нет уверенности, что у компании в скором времени не начнутся более серьёзные проблемы, чем огромные долги. Но перед этим обязательно стоит провести собственный анализ отчётностей.

Для просмотра ссылки необходимо нажать

Вход или Регистрация