Ещё одного эмитента покусали. Зараза распространяется, купоны с лесенкой теперь решила сделать и Охта Групп. Я уже рассказывал про плевок в душу инвесторов с такой же схемой от ЛК Бизнес Альянс, теперь в игру с напёрстками решил сыграть ещё один эмитент, который имел вполне хорошую репутацию.

Изображение: проект Охта Групп

Изображение: проект Охта Групп

Недавно разместился Джи Групп с итоговым купоном 15,4% (ориентир был 16%). Практика снижения купона, конечно, тоже не нравится инвесторам, но и у Джи Групп нет гарантии, что не снизят на 0,5–1% в итоге, да там ещё и оферта через 1,5 года. Ещё один важный момент — высокая ставка ЦБ с нами надолго, поэтому хорошей практикой будет немного снизить свой риск-профиль и обратить внимание на более надёжных эмитентов. К примеру, я писал про Интерлизинг (рейтинг А-), АФК Система (рейтинг АА-), но есть и многие другие.

Объём выпуска — 500 млн. Ориентир ставки 1–4 купонов — 17,0%, 5–8 купонов — 16,0%, 9–12 купонов — 14,0% годовых. Срок на 3 года, оферта через 1,5 года, без амортизации. Купоны квартальные. При указанных купонах доходность к погашению составит 16,78% годовых, к call-опциону - 17,77% годовых. Рейтинг BB от АКРА (август 2023).

Охта Групп — девелопер жилой и коммерческой недвижимости, основной регион деятельности которого — СПб, также работают в Петрозаводске. Строят проекты во всех сегментах (от комфорт-класса до клубных элитных домов), занимаются редевелопментом промышленных площадок. Тикер: 🏗 Сайт:

Сайт:

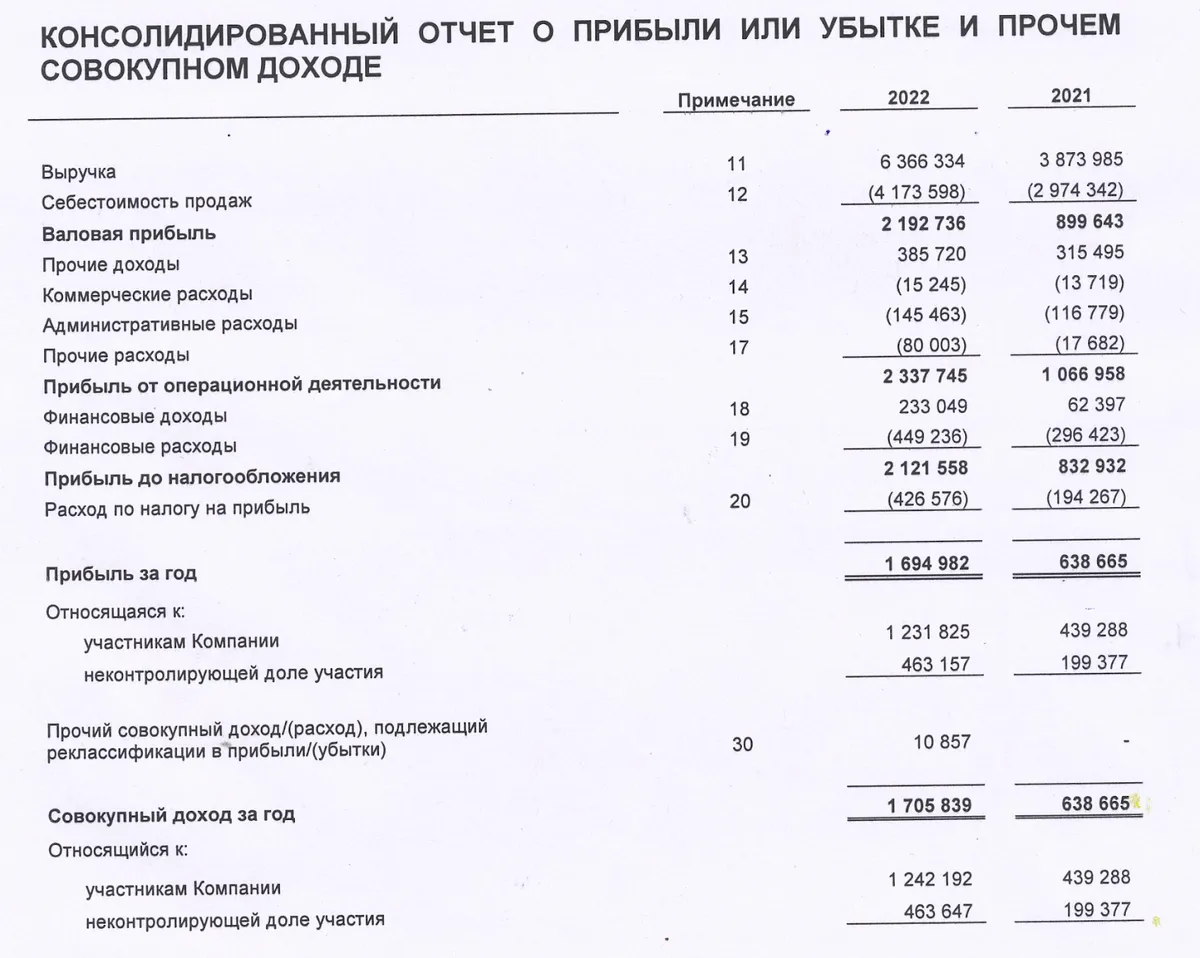

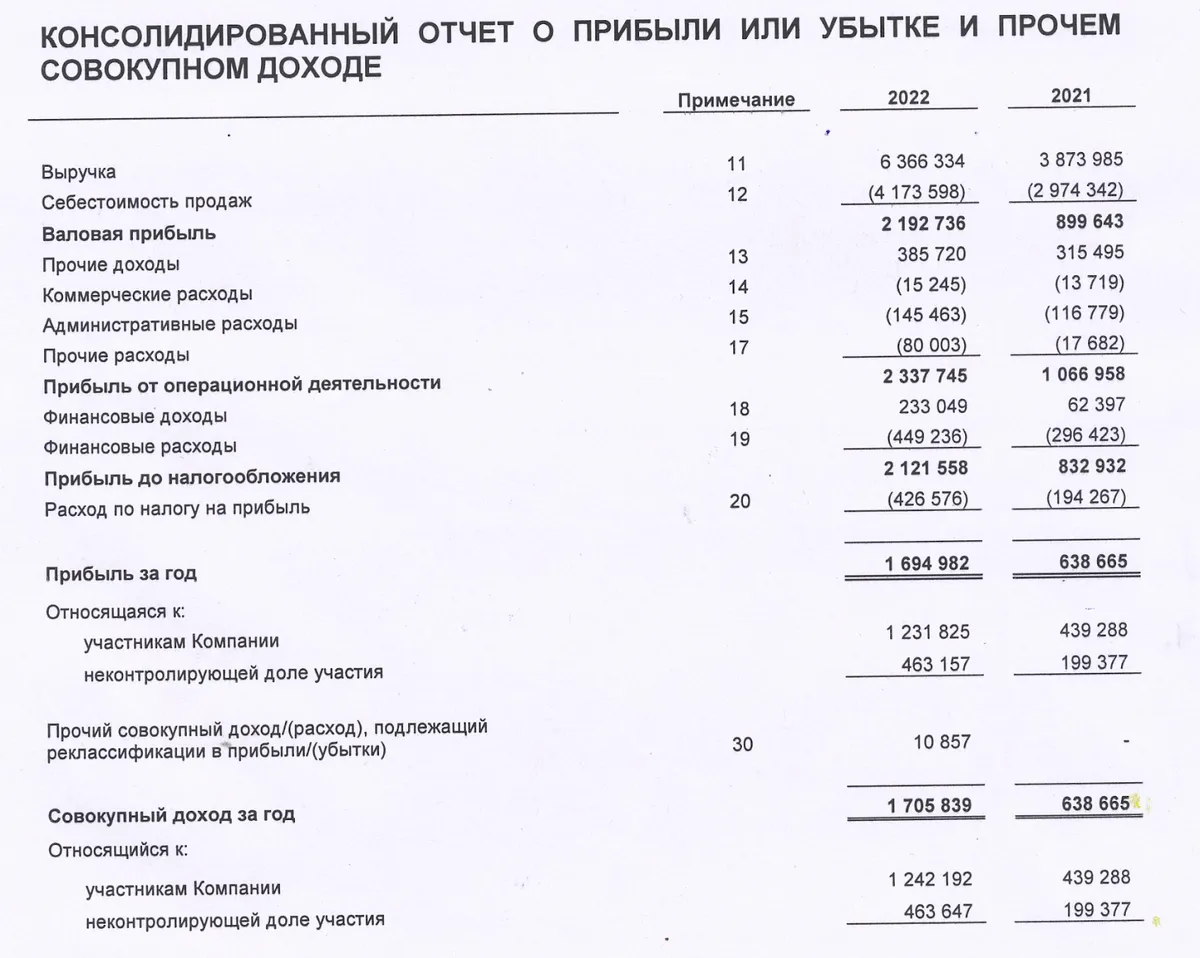

В начале июня компания опубликовала консолидированную отчетность по МСФО за 2022. Выручка выросла до 6,366 млрд (+64% Г/Г), EBITDA составила 2,1 млрд (+166% Г/Г), показатель Скорректированный долг / EBITDA составил 1,54.

Прибыль Группы составила 1,694 млрд рублей, активы — 16,22 млрд, капитал — 6,959 млрд.

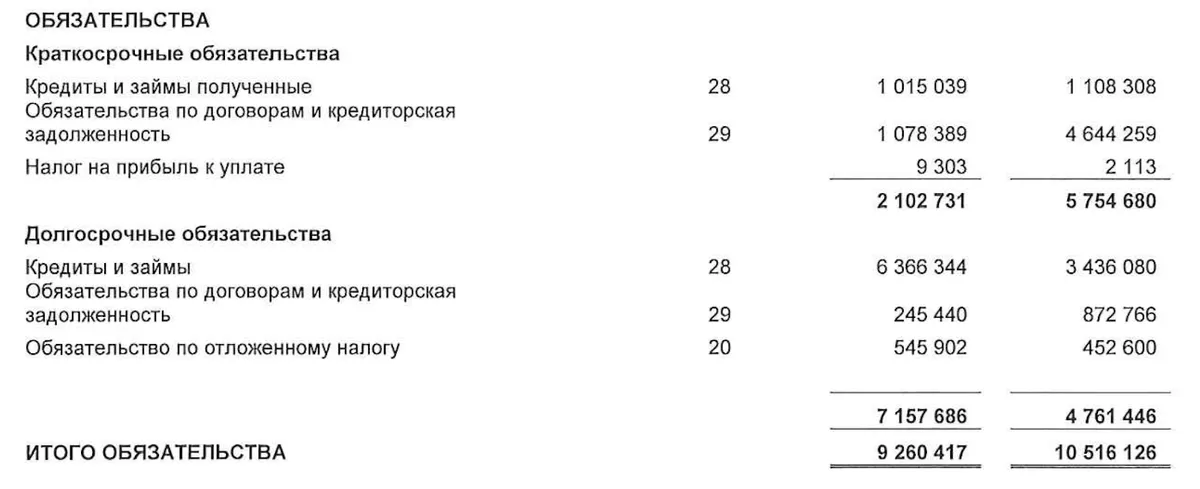

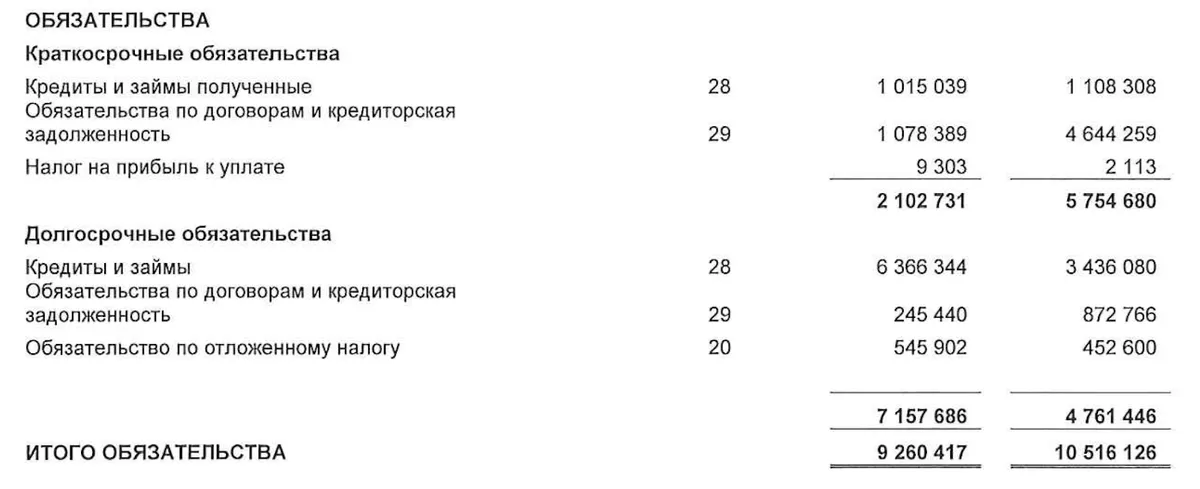

Как и все строители, Охта стоит в долг. Долгосрочные обязательства Группы на конец 2022 года составляли 7,1 млрд, краткосрочные — ещё 2,1 млрд. По данным АКРА, отношения Чистого долга к FFO (средства от операционной деятельности) до процентов и налогов с коррекцией общего долга эскроу-счета получается в районе 2,5. А отношение общего Долга к Капиталу находится на уровне 0,6. То есть, долговая нагрузка комфортная. Отношение FFO до чистых процентных платежей к чистым процентным платежам АКРА оценивается в 4,7.

Из не очень положительных моментов: очень маленькая доля рынка (всего 1,2% в СПб), мало проектов в работе, удорожание стройматериалов. Вообще, сам бизнес Охта Групп — это не строительство, а больше управление, привлечение соинвесторов, заработок на комиссии за управление. То есть, достаточно сложно понять, как идут дела в бизнесе, потому что отчётность не может полностью отразить такой подход.

Сейчас в обращении есть 2 выпуска. Первый, на 300 млн, заканчивается в декабре этого года. Второй, на 1 млрд, до следующего ноября. Новый выпуск небольшой, с офертой в середине срока и лесенкой по купонам. Неплохой вариант, если держать его до года. Дальше — снижение купона, оферта и не очень понятно, что будет с недвижимостью. Рейтинг ещё низкий. Лично я продолжу держать второй выпуск, этот выпуск брать не буду.

Недавно разместился Джи Групп с итоговым купоном 15,4% (ориентир был 16%). Практика снижения купона, конечно, тоже не нравится инвесторам, но и у Джи Групп нет гарантии, что не снизят на 0,5–1% в итоге, да там ещё и оферта через 1,5 года. Ещё один важный момент — высокая ставка ЦБ с нами надолго, поэтому хорошей практикой будет немного снизить свой риск-профиль и обратить внимание на более надёжных эмитентов. К примеру, я писал про Интерлизинг (рейтинг А-), АФК Система (рейтинг АА-), но есть и многие другие.

Объём выпуска — 500 млн. Ориентир ставки 1–4 купонов — 17,0%, 5–8 купонов — 16,0%, 9–12 купонов — 14,0% годовых. Срок на 3 года, оферта через 1,5 года, без амортизации. Купоны квартальные. При указанных купонах доходность к погашению составит 16,78% годовых, к call-опциону - 17,77% годовых. Рейтинг BB от АКРА (август 2023).

Охта Групп — девелопер жилой и коммерческой недвижимости, основной регион деятельности которого — СПб, также работают в Петрозаводске. Строят проекты во всех сегментах (от комфорт-класса до клубных элитных домов), занимаются редевелопментом промышленных площадок. Тикер: 🏗

Для просмотра ссылки необходимо нажать

Вход или Регистрация

- Выпуск: Охта Групп-БО-П03.

- Объём: 500 млн.

- Начало размещения: 11 октября 2023 (сбор заявок до 6 октября).

- Срок: 3 года.

- Купонная доходность: 17% → 14%.

- Выплаты: 4 раза в год.

- Оферта: да (через 1,5 года).

- Амортизация: нет.

Почему Охта Групп? Недвижку в Питере кто-то ещё покупает?

Да, с недвижной, как мы все знаем, всё не так просто. То её никто не покупает, то пузырь надувается, то спрос растёт, а банки фиксируют рекорды по ипотекам.В начале июня компания опубликовала консолидированную отчетность по МСФО за 2022. Выручка выросла до 6,366 млрд (+64% Г/Г), EBITDA составила 2,1 млрд (+166% Г/Г), показатель Скорректированный долг / EBITDA составил 1,54.

Прибыль Группы составила 1,694 млрд рублей, активы — 16,22 млрд, капитал — 6,959 млрд.

Как и все строители, Охта стоит в долг. Долгосрочные обязательства Группы на конец 2022 года составляли 7,1 млрд, краткосрочные — ещё 2,1 млрд. По данным АКРА, отношения Чистого долга к FFO (средства от операционной деятельности) до процентов и налогов с коррекцией общего долга эскроу-счета получается в районе 2,5. А отношение общего Долга к Капиталу находится на уровне 0,6. То есть, долговая нагрузка комфортная. Отношение FFO до чистых процентных платежей к чистым процентным платежам АКРА оценивается в 4,7.

Из не очень положительных моментов: очень маленькая доля рынка (всего 1,2% в СПб), мало проектов в работе, удорожание стройматериалов. Вообще, сам бизнес Охта Групп — это не строительство, а больше управление, привлечение соинвесторов, заработок на комиссии за управление. То есть, достаточно сложно понять, как идут дела в бизнесе, потому что отчётность не может полностью отразить такой подход.

Сейчас в обращении есть 2 выпуска. Первый, на 300 млн, заканчивается в декабре этого года. Второй, на 1 млрд, до следующего ноября. Новый выпуск небольшой, с офертой в середине срока и лесенкой по купонам. Неплохой вариант, если держать его до года. Дальше — снижение купона, оферта и не очень понятно, что будет с недвижимостью. Рейтинг ещё низкий. Лично я продолжу держать второй выпуск, этот выпуск брать не буду.

Для просмотра ссылки необходимо нажать

Вход или Регистрация