Пока кто-то готовится к доллару по сто, а кто-то ждёт, что всё отберут, а деньги запретят, находятся смельчаки, готовые собрать заявки на облигации с купоном ниже ключевой ставки на 1,5–2%.

Photo: Andrew Karn, Unsplash

Photo: Andrew Karn, Unsplash

Ориентир ниже, чем у Инарктики, про которую я писал совсем недавно, и даже Камаза. Ну да Камаз-то купон в итоге снизил, так что не считается, у Инарктики тоже, скорее всего, будет ниже. Поинтереснее доходность можно найти в лизинге: Интерлизинг, Роделен и, например, МК Лизинг. А также есть свежие юаньки Уральская Сталь и Русал.

Объём выпуска — 5 млрд. Ориентир купона: 14–14,75% (до 15,59% YTM). Без оферты, без амортизации. Купоны ежеквартальные. Рейтинг AA- от Эксперт РА (июль 2023).

ХК Новотранс — образованный в 2004 году ж/д холдинг, является одной из крупнейших российских частных транспортных групп. Объединяет 31 компанию в разных регионах России и СНГ. В десятке лидеров операторского и вагоноремонтного бизнеса. Парк грузовых вагонов – более 25 тысяч единиц. Есть собственное ремонтное производство, которое объединяет 5 предприятий. Тикер: 🛤 Сайт:

🛤 Сайт:

Возит Новотранс металл и уголь, например, от Металлоинвеста и ММК. Перевозки дают 69% EBITDA. Ремонт даёт 12% EBITDA, а 19% EBITDA приходится на новый актив — запущенный в начале 2023 года LUGAPORT стоимостью 70 млрд рублей. Собственно, это морской порт в ЛО, откуда товары отправляются дальше по всему (не по всему) миру. Пока ещё достраивается, но уже активно вносит свой вклад в бизнес ХК. В 2023 году объём перевозок эмитента составил 28,7 млн тонн. Также эмитент входит в ТОП-3 вагоноремонтного рынка с общей рыночной долей 15%.

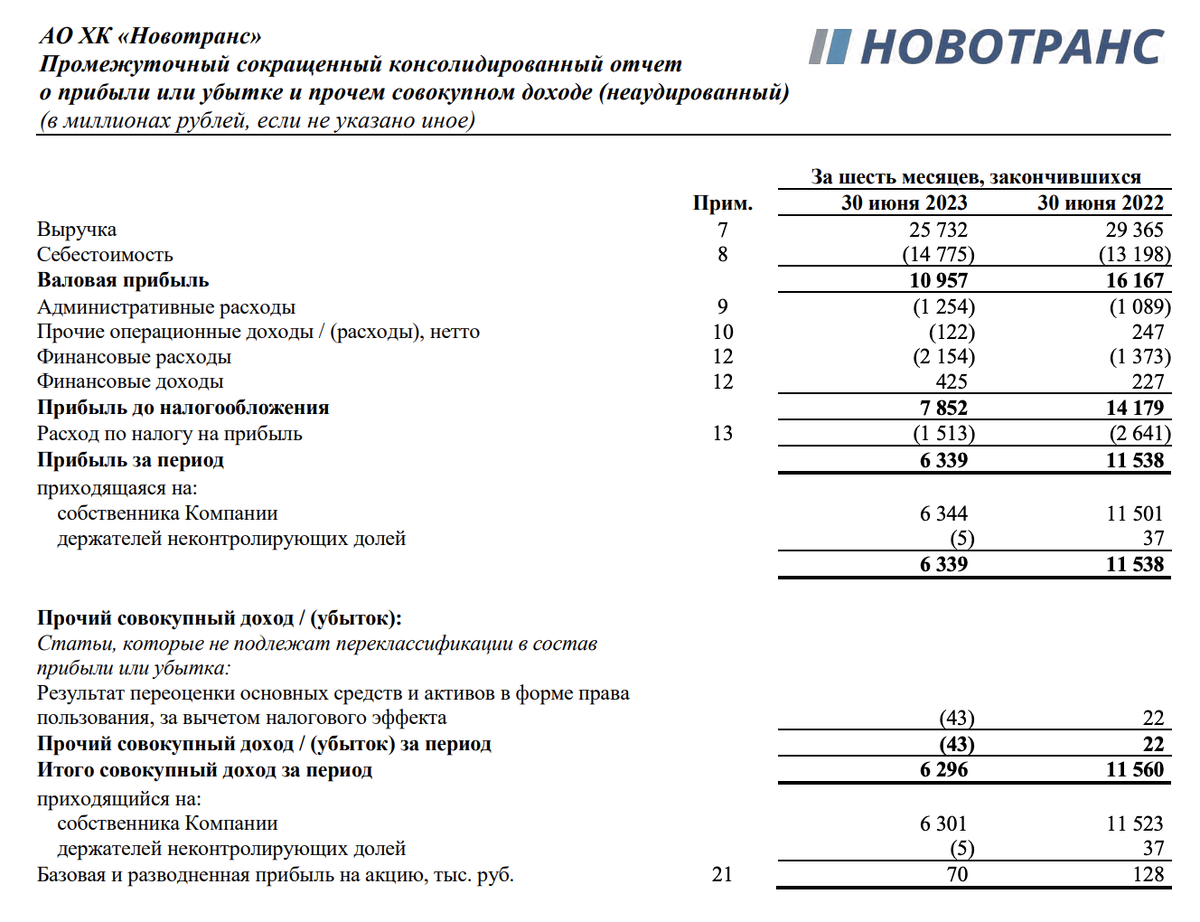

С деньгами у вагонов порядок благодаря высокой выручке и высокой же рентабельности. Пока нет годового отчёта за 2023 год, но выручка ожидается выше 2022, когда она составила 52,3 млрд (чистая прибыль была 16,4 млрд). А в 2024 году, если не начнут строить ещё один порт, выручка может вырасти раза в 1,5–2. Эх, жаль, акций Новотранса нет на бирже.

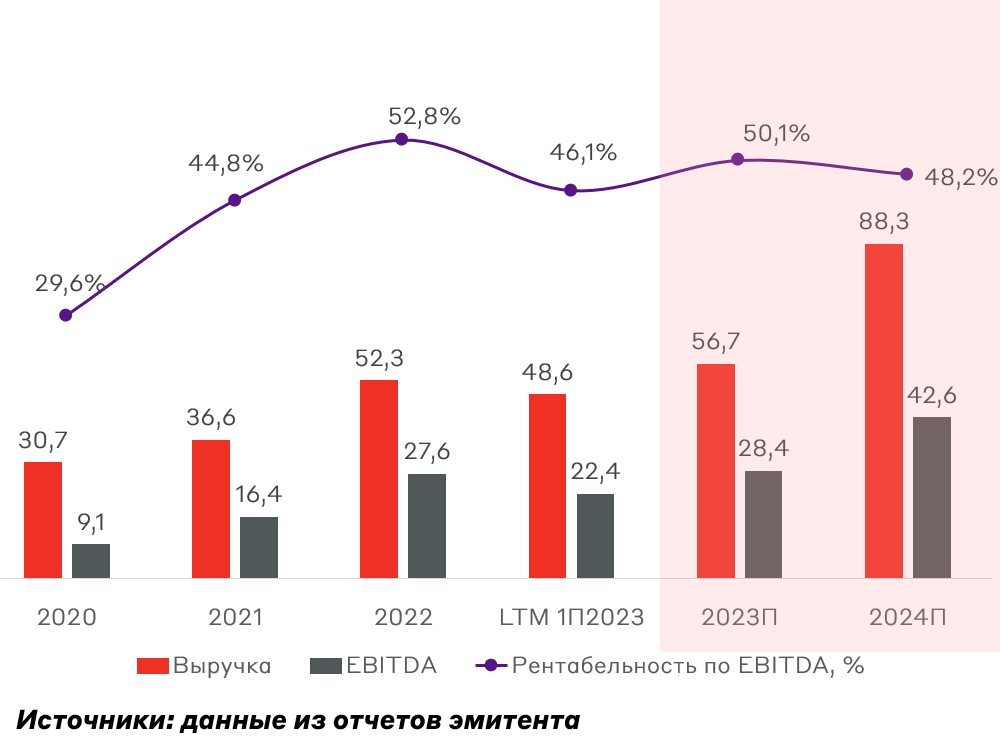

С долгами тоже порядок. Они, конечно, большие, но всё относительно. Из-за стройки долг вырос к концу 2023 года до 56,2 млрд, и 80% в облигациях. Показатель Чистый долг / EBTDA низкий — около 1,7 (в 2022 году был 1,3). Постепенно будет снижаться, опять же, если не будет новых инвестпроектов.

Короче говоря, этот выпуск ещё более скучный, чем рассматриваемая в прошлый раз Инарктика. Ни разу не ВДО, риски в основном геополитические, купон такой, что хочется реветь. Если посмотреть на ближайшие по сроку выпуски, то это 1Р3 с доходностью 14,88% и 1Р4 с доходностью 14,87%. При всём уважении к властелинам портов и железных дорог купон хочется побольше, чем 14% (и сильно побольше). Впрочем, ультраконсервативным инвесторам выпуск может быть интересен. Три года, никаких оферт и лесенок, даже амортизации нет — ну просто красота во всём кроме доходности. Предположу, что дадут купон 14,5%, но это мы узнаем уже в марте.

Ориентир ниже, чем у Инарктики, про которую я писал совсем недавно, и даже Камаза. Ну да Камаз-то купон в итоге снизил, так что не считается, у Инарктики тоже, скорее всего, будет ниже. Поинтереснее доходность можно найти в лизинге: Интерлизинг, Роделен и, например, МК Лизинг. А также есть свежие юаньки Уральская Сталь и Русал.

Объём выпуска — 5 млрд. Ориентир купона: 14–14,75% (до 15,59% YTM). Без оферты, без амортизации. Купоны ежеквартальные. Рейтинг AA- от Эксперт РА (июль 2023).

ХК Новотранс — образованный в 2004 году ж/д холдинг, является одной из крупнейших российских частных транспортных групп. Объединяет 31 компанию в разных регионах России и СНГ. В десятке лидеров операторского и вагоноремонтного бизнеса. Парк грузовых вагонов – более 25 тысяч единиц. Есть собственное ремонтное производство, которое объединяет 5 предприятий. Тикер:

Для просмотра ссылки необходимо нажать

Вход или Регистрация

- Выпуск: Новотранс ХК-001Р-05

- Объём: 5 млрд

- Начало размещения: 7 марта (сбор заявок до 5 марта)

- Срок: 3 года

- Купонная доходность: 14–14,75%

- Выплаты: 4 раза в год

- Оферта: нет

- Амортизация: нет

Почему Новотранс? У него разве голубые вагоны бегут-качаются?

Вагоны-то, может, и не голубые, но вот ориентация на такие скромные купоны вызывает неописуемый баттхёрт. Грустно также то, что рынок такие выпуски поглощает как котлетки с пюрешкой. Чтобы вести себя настолько вызывающе, Новотранс даже получил повышение кредитного рейтинга в июле прошлого года, Эксперт РА поднял его с A до AA-, а это уже практически другая лига.Возит Новотранс металл и уголь, например, от Металлоинвеста и ММК. Перевозки дают 69% EBITDA. Ремонт даёт 12% EBITDA, а 19% EBITDA приходится на новый актив — запущенный в начале 2023 года LUGAPORT стоимостью 70 млрд рублей. Собственно, это морской порт в ЛО, откуда товары отправляются дальше по всему (не по всему) миру. Пока ещё достраивается, но уже активно вносит свой вклад в бизнес ХК. В 2023 году объём перевозок эмитента составил 28,7 млн тонн. Также эмитент входит в ТОП-3 вагоноремонтного рынка с общей рыночной долей 15%.

С деньгами у вагонов порядок благодаря высокой выручке и высокой же рентабельности. Пока нет годового отчёта за 2023 год, но выручка ожидается выше 2022, когда она составила 52,3 млрд (чистая прибыль была 16,4 млрд). А в 2024 году, если не начнут строить ещё один порт, выручка может вырасти раза в 1,5–2. Эх, жаль, акций Новотранса нет на бирже.

С долгами тоже порядок. Они, конечно, большие, но всё относительно. Из-за стройки долг вырос к концу 2023 года до 56,2 млрд, и 80% в облигациях. Показатель Чистый долг / EBTDA низкий — около 1,7 (в 2022 году был 1,3). Постепенно будет снижаться, опять же, если не будет новых инвестпроектов.

Короче говоря, этот выпуск ещё более скучный, чем рассматриваемая в прошлый раз Инарктика. Ни разу не ВДО, риски в основном геополитические, купон такой, что хочется реветь. Если посмотреть на ближайшие по сроку выпуски, то это 1Р3 с доходностью 14,88% и 1Р4 с доходностью 14,87%. При всём уважении к властелинам портов и железных дорог купон хочется побольше, чем 14% (и сильно побольше). Впрочем, ультраконсервативным инвесторам выпуск может быть интересен. Три года, никаких оферт и лесенок, даже амортизации нет — ну просто красота во всём кроме доходности. Предположу, что дадут купон 14,5%, но это мы узнаем уже в марте.

Для просмотра ссылки необходимо нажать

Вход или Регистрация