Арбитражный суд Уральского округа в постановлении от 06.09.2024 №Ф09-4769/24 разъяснил, обязаны ли налогоплательщики, претендующие на получение налоговых вычетов по НДС, проверять и контролировать деятельность своих контрагентов по совершаемым сделкам.

Предмет спора: организация приобретала у контрагента продукцию, необходимую ей в производственных целях, и заявляла по совершенным сделкам вычеты НДС.

После проведенной налоговой проверки организации отказали в вычетах и доначислили НДС, сославшись на непроявление должной осмотрительности при выборе поставщика продукции, который фактически не мог исполнять заключенные сделки и являлся фирмой-однодневкой. Не согласившись с решением ИФНС, организация обратилась в суд с иском, в котором потребовала отменить решение о доначислении налога.

За что спорили: 2 990 509 рублей.

Кто выиграл: организация-налогоплательщик.

Выступая в суде против заявленных исковых требований, представитель налоговой инспекции отмечал, что для целей получения вычетов по НДС сделку должен исполнить тот поставщик, который непосредственно указан в договоре и иных первичных документах. В спорном же случае поставщик не мог осуществлять поставки продукции, поскольку у него не было ни персонала, ни транспортных средств, ни необходимых финансовых ресурсов.

Контрагент был создан незадолго до заключения сделок и ликвидирован сразу же после их исполнения. Фактически же сделки были исполнены неустановленными лицами, которые и подписывали счета-фактуры, выставляемые организации-налогоплательщику. Организация не проявила должной осмотрительности при выборе поставщика, так как не установила наличия у него необходимых ресурсов для исполнения сделок и не проверила его деловую репутацию. Соответственно, по мнению налоговой инспекции, организация не может претендовать на получение вычетов по НДС.

Рассмотрев материалы дела, суд кассационной инстанции отклонил доводы налоговой инспекции и признал отказ в налоговых вычетах незаконным.

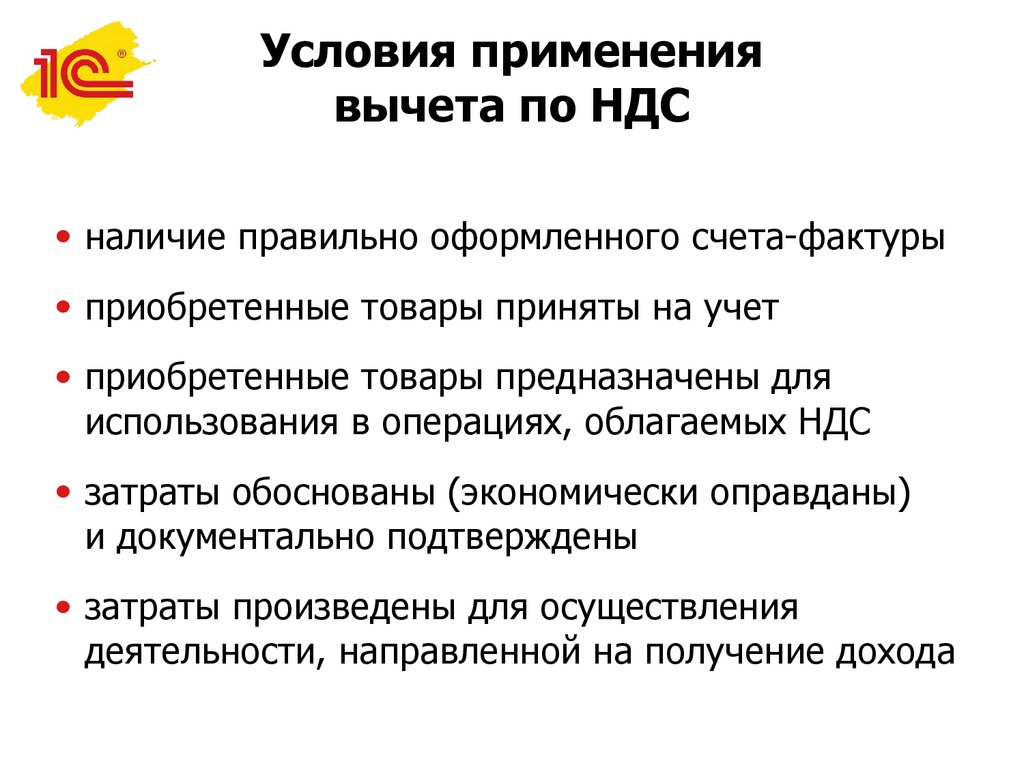

Судьи пояснили, что налогоплательщики вправе получить налоговый вычет по НДС при соблюдении одновременно следующих условий (п.2 ст.54.1 НК РФ):

- основной целью совершения сделки не является неуплата или зачет (возврат) суммы налога;

- обязательство по сделке исполнено лицом, являющимся стороной договора, заключенного с налогоплательщиком, или лицом, которому обязательство по исполнению сделки передано по договору или закону.

Если сделка исполнена неустановленным лицом, то налогоплательщик вправе получить вычет, если докажет, что проявил должную осмотрительность при выборе контрагента (поставщика).

Создание налогоплательщиком формального документооборота при фактическом отсутствии тех хозяйственных операций, в отношении которых налогоплательщик претендует на получение налоговой выгоды, является безусловным основанием для отказа в вычете по НДС.

В спорном случае реальность приобретения налогоплательщиком товарно-материальных ценностей (химической продукции и металлопродукции) и их дальнейшее использование в производственной деятельности организации ИФНС не оспаривала. Продукция реально приобреталась и оплачивалась. Единственным основанием для отказа в вычетах являлось исполнение сделок и подписание счетов-фактур неустановленными лицами.

Вместе с тем организация проявила осмотрительность при выборе контрагента и поэтому не может нести ответственность за его недобросовестные действия и привлечение к сделкам неустановленных лиц. Так, она затребовала учредительные документы контрагента, получила выписку из ЕГРЮЛ и изучила информацию о нем из открытых источников.

Таким образом, она в полной мере выполнила все рекомендации, данные государственными органами о соблюдении стандарта должной осмотрительности.

Контролировать деятельность контрагентов и отслеживать их деловую репутацию налогоплательщики не могут. Поэтому, заключил суд, организация вправе получить заявленные вычеты по НДС, несмотря на то, что сделки в реальности были исполнены не тем контрагентом, который был указан в договорах. В связи с этим решение ИФНС об отказе в вычетах и доначислении НДС было отменено.

Для просмотра ссылки необходимо нажать

Вход или Регистрация