Одна из обязанностей индивидуальных предпринимателей — уплата в бюджет страховых взносов. Они делятся на два вида: фиксированные и взносы с дохода свыше 300 000 руб. Разберем, как рассчитываются эти платежи, в каких случаях их можно не платить и как перечислять их в бюджет в 2023 году.

Иллюстрация: Вера Ревина/Клерк.ру

Иллюстрация: Вера Ревина/Клерк.ру

Максимальный размер взноса с дохода более 300 000 руб. составляет в 2023 году 257 061 руб., а общая сумма взносов не может превышать 302 903 руб.

Взносы на ВНиМ и травматизм ИП не уплачивает.

Направляйте отчетность в контролирующие органы с помощью сервиса 1С-Отчетность. Отчеты можно формировать в привычном интерфейсе «1С:Предприятие», а встроенная проверка на ошибки и регулярно обновляемая база отчетных форм исключает риск отправки документа с ошибкой или в неактуальной форме.

Если срок уплаты выпадает на выходной или праздничный день, он переносится на первый рабочий день. Так, срок уплаты страховых взносов за 2023 год выпадает на выходной день: 31 декабря 2023 года — воскресенье. В связи с этим он переносится на первый рабочий день нового года — 09.01.2024.

Если взносы перечисляются на ЕНС в рамках ЕНП, то для их уменьшения нужно дополнительно направить в ИФНС заявление о зачете, чтобы зафиксировать дату их уплаты.

Пополнить ЕНС на сумму страховых взносов можно несколькими способами:

Взносы за неполный год рассчитываются пропорционально количеству отработанных месяцев и дней. Вначале определяется сумма взносов за полные месяцы:

Сумма взносов за год/ 12 х количество отработанных полных месяцев

Затем рассчитывается сумма взносов за отработанные дни в месяце регистрации (закрытия) ИП или перехода на НПД/АУСН:

Сумма взносов за год/ 12 : количество дней в расчетном месяце х количество отработанных дней в этом месяце.

Затем нужно сложить сумму взносов, рассчитанную за полные месяцы и за месяц, в котором ИП утратил обязанность их перечисления в бюджет.

Рассчитаем сумму взносов, которую он должен оплатить в период с 1 января по 19 мая 2023 года.

Шаг 1. Определим сумму взносов, которая подлежит уплате за полные месяцы (январь — апрель):

45 842/ 12 х 4 = 15 280,67 руб.

Шаг 2. Определим сумму взносов за месяц, в котором ИП снялся с учета (май):

45 842/ 12 : 31 х 19 = 2 341,39 руб.

Шаг 3. Сложим получившиеся суммы и получим размер взносов, который Степанов должен перечислить в бюджет до 15 июня:

15 280,67 + 2 341,39 = 17 622,06 руб.

Рассчитать сумму взносов можно также с помощью

Какие взносы платят ИП в 2023 году

Индивидуальные предприниматели обязаны перечислять в бюджет страховые взносы:- На ОПС и ОМС в фиксированном размере.

- На доход свыше 300 000 руб.

Максимальный размер взноса с дохода более 300 000 руб. составляет в 2023 году 257 061 руб., а общая сумма взносов не может превышать 302 903 руб.

Взносы на ВНиМ и травматизм ИП не уплачивает.

Кто может не платить фиксированные взносы

Освобождены от уплаты страховых взносов:- ИП на НПД и АУСН.

Направляйте отчетность в контролирующие органы с помощью сервиса 1С-Отчетность. Отчеты можно формировать в привычном интерфейсе «1С:Предприятие», а встроенная проверка на ошибки и регулярно обновляемая база отчетных форм исключает риск отправки документа с ошибкой или в неактуальной форме.

- ИП в отношении определенных периодов времени.

- Прохождение военной службы и другой приравненной к ней службе. Подтверждается военным билетом, справками из военкомата, воинских подразделений и архивных учреждений.

- Уход за ребенком до 1,5 лет (но не более 6 лет в совокупности). Подтверждается свидетельством о рождении ребенка (детей), паспортом родителя, свидетельством о браке и о смерти (в случае смерти одного из родителей), справками из жилищных органов о проживании вместе с ребенком, документами от работодателя о предоставлении отпуска по уходу за ребенком, другими документами.

- Уход за инвалидом первой группы, ребенком-инвалидом или пожилым лицом 80 и более лет. Подтверждается решением СФР, выписками из акта освидетельствования о признании гражданина инвалидом, свидетельством о рождении, паспортом или другим документом, подтверждающим возраст лица, за которым осуществляется уход.

- Проживание вместе с супругом-военнослужащим в местности, где невозможно трудоустроиться. Подтверждается справками из воинских частей и военкоматов, а также справками из службы занятости.

- Проживание вместе с супругом-работником диппредставительств и консульских учреждений РФ за границей. Подтверждается справками госорганов, которые направили указанных лиц в эти организации.

В какой срок нужно уплатить страховые взносы

Срок уплаты страховых взносов зависит от их вида и основания перечисления:| Вид платежа | Срок уплаты |

| За отчетный период | |

| Фиксированные страховые взносы | до 31 декабря отчетного периода |

| Взнос 1% с дохода свыше 300 000 руб. | до 1 июля следующего года |

| При закрытии ИП | |

| Фиксированные страховые взносы | не позднее 15 календарных дней с даты снятия с учета |

| Взнос 1% с дохода свыше 300 000 руб. | |

| При переходе на НПД | |

| Фиксированные страховые взносы | Так как ИП при переходе на НПД не утрачивает свой статус, взносы за период работы до перехода на самозанятость нужно перечислить в бюджет в стандартные сроки:

|

| Взнос 1% с дохода свыше 300 000 руб. |

Как платятся страховые взносы в 2023 году

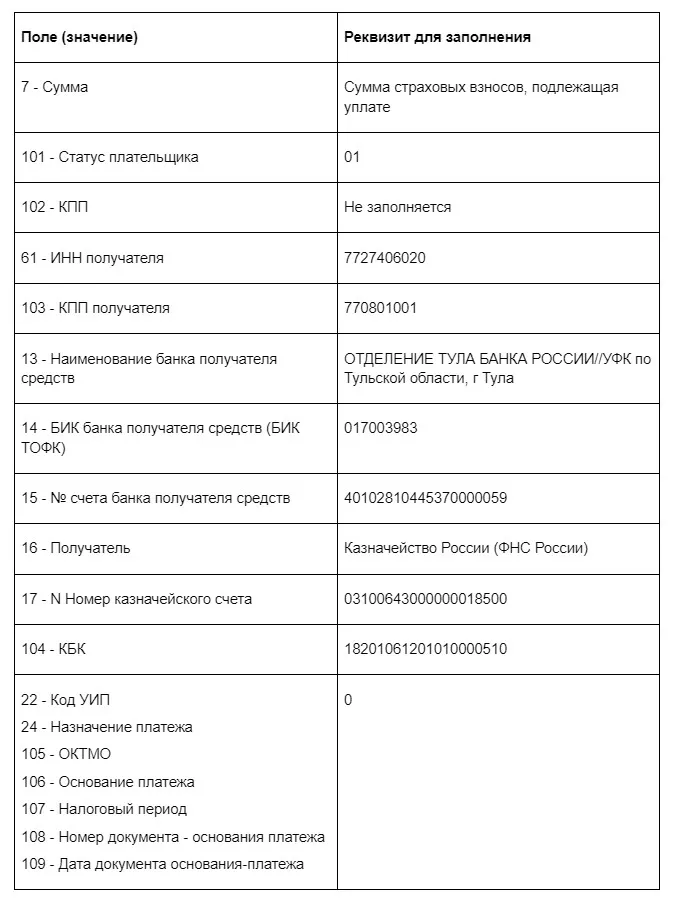

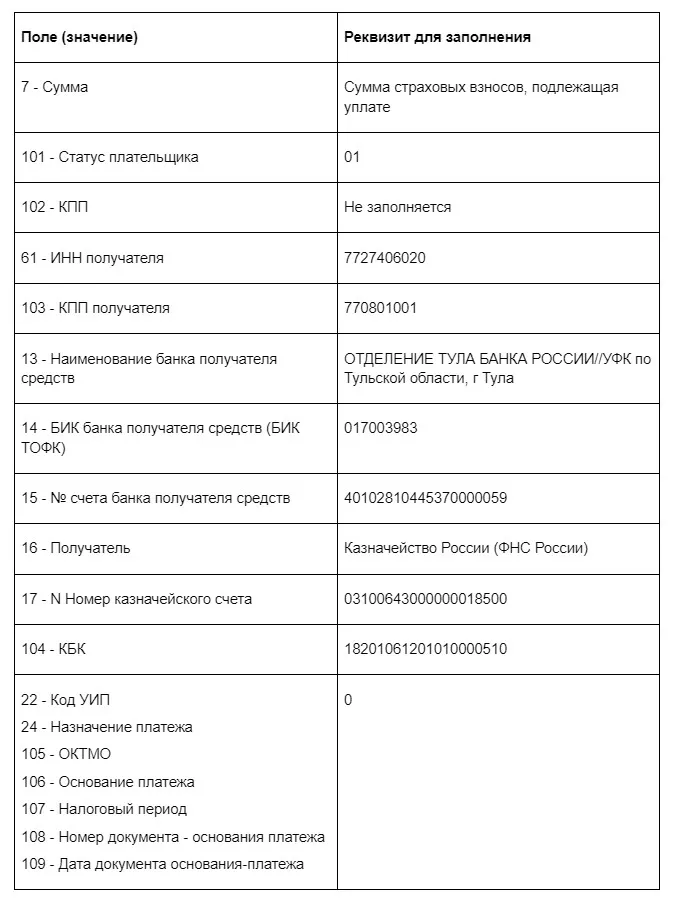

В 2023 году существует два способа уплаты страховых взносов:Основной — на реквизиты ЕНС в рамках ЕНП

Взносы перечисляются в рамках обезличенного платежа на единый налоговый счет, а ИФНС их оттуда списывает, когда наступает срок уплаты.Если взносы перечисляются на ЕНС в рамках ЕНП, то для их уменьшения нужно дополнительно направить в ИФНС заявление о зачете, чтобы зафиксировать дату их уплаты.

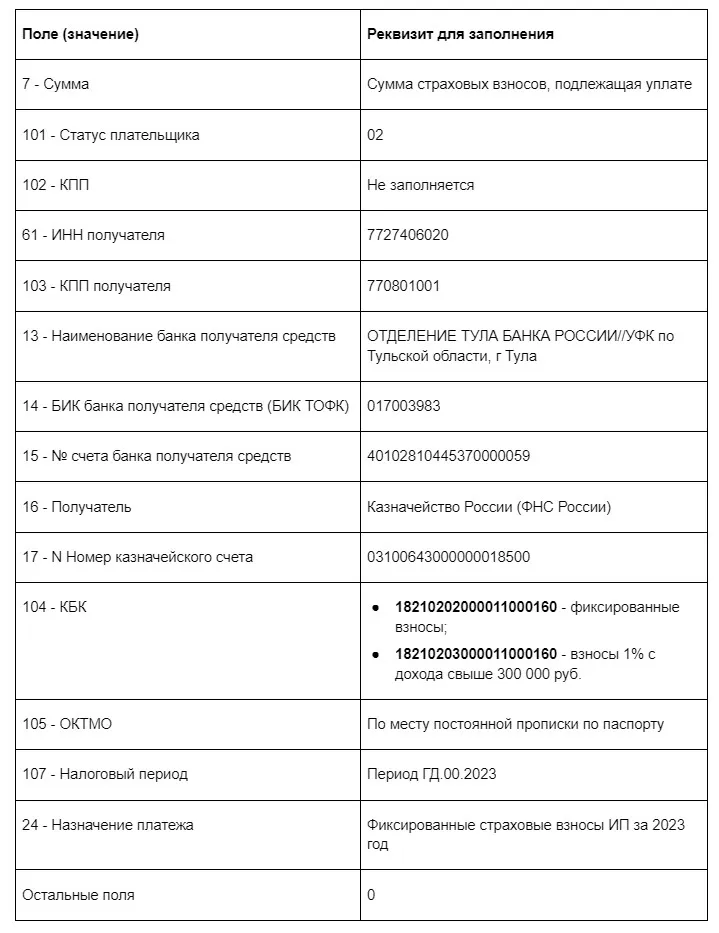

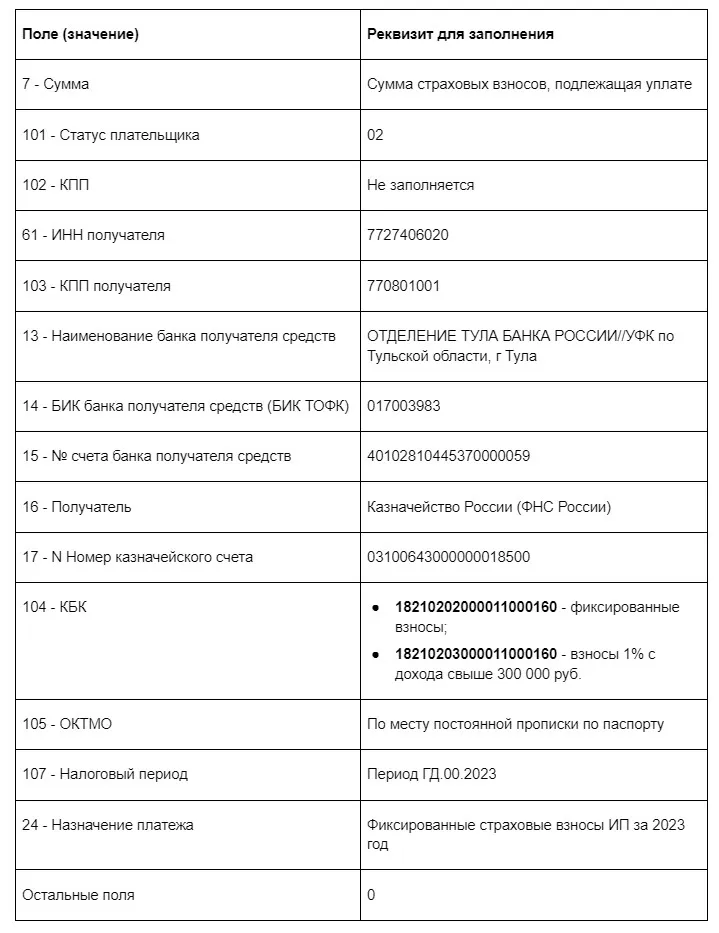

Дополнительный — платежками на КБК страховых взносов

Этот вариант платежа был предложен ФНС как альтернатива основному, на период 2023 года. Перечисление взносов платежкой освобождает ИП от обязанности сдавать заявление о зачете взносов для уменьшения аванса или патента на них.Как перечислить взносы на ЕНС: основной способ

Пополнить ЕНС на сумму страховых взносов можно несколькими способами:

- В

Для просмотра ссылки необходимо нажать Вход или Регистрацияна сайте ФНС — в разделе ЕНС.

- В

Для просмотра ссылки необходимо нажать Вход или Регистрация«Уплата налогов и пошлин», разработанном ФНС.

- Платежным поручением на реквизиты ЕНС — в любом банке.

Как перечислить взносы платежкой на КБК: альтернативный способ

Сделать это можно таким образом:- Сформировать платежку на сайте ФНС и оплатить тут же на сайте или в любом отделении банка.

- Предоставить реквизиты на уплату взносов сотруднику банка.

Как рассчитать фиксированные страховые взносы

Взносы за полный год самостоятельно считать не нужно, их размер отражен в НК и составляет в 2023 году — 45 842 руб. (пп. 1 п. 1.2 ст. 430 НК).Взносы за неполный год рассчитываются пропорционально количеству отработанных месяцев и дней. Вначале определяется сумма взносов за полные месяцы:

Сумма взносов за год/ 12 х количество отработанных полных месяцев

Затем рассчитывается сумма взносов за отработанные дни в месяце регистрации (закрытия) ИП или перехода на НПД/АУСН:

Сумма взносов за год/ 12 : количество дней в расчетном месяце х количество отработанных дней в этом месяце.

Затем нужно сложить сумму взносов, рассчитанную за полные месяцы и за месяц, в котором ИП утратил обязанность их перечисления в бюджет.

Пример расчета страховых взносов за неполный год

Степанов закрыл свое ИП 19 мая 2023 года. С начала года и до указанного дня работал на УСН. Доход за данный период не превысил 300 000 руб.Рассчитаем сумму взносов, которую он должен оплатить в период с 1 января по 19 мая 2023 года.

Шаг 1. Определим сумму взносов, которая подлежит уплате за полные месяцы (январь — апрель):

45 842/ 12 х 4 = 15 280,67 руб.

Шаг 2. Определим сумму взносов за месяц, в котором ИП снялся с учета (май):

45 842/ 12 : 31 х 19 = 2 341,39 руб.

Шаг 3. Сложим получившиеся суммы и получим размер взносов, который Степанов должен перечислить в бюджет до 15 июня:

15 280,67 + 2 341,39 = 17 622,06 руб.

Рассчитать сумму взносов можно также с помощью

Для просмотра ссылки необходимо нажать

Вход или Регистрация

на сайте ФНСКак рассчитать взносы с дохода свыше 300 000 руб.

Порядок расчета этого платежа зависит от применяемой системы налогообложения:- УСН «доходы» — взнос считается с «грязного» дохода (без учета расходов).

- УСН «доходы минус расходы» — взнос считается с чистой прибыли (доход минус расход).

- ПСН — взнос рассчитывается исходя из потенциально возможного дохода (ПВД).

- ОСНО — взнос определяется исходя из чистой прибыли (доход минус профессиональные вычеты).

Для просмотра ссылки необходимо нажать

Вход или Регистрация