Как стартап в страховании имущества, где вместо людей работают роботы, покорил США и может ли нечто подобное появиться в России

В сентябре 2015 года основатели Lemonade Дэниэл Шрайбер и Шай Винингер, представляя свой продукт, пообещали «заново изобрести» бизнес-модель страховой индустрии и сделать страхование «восхитительным опытом» для потребителей. Изобрести заново — потому, что бизнесмены решили вернуться к изначальному принципу страхования — касс взаимопомощи или клубов взаимного страхования (P2P, Peer-to-peer, то есть «от пользователя к пользователю»).

В этой системе нет андеррайтинга, агентов, банков-партнеров, службы возмещения убытков, кол-центра и прочих атрибутов классических страховых компаний. Зато есть общий фонд, формируемый из взносов участников, из которого выплачивается возмещение при наступлении страховых случаев. Расходы на ведение дел сведены к минимуму: регистрацию, прием взносов, выплаты осуществляет робот.

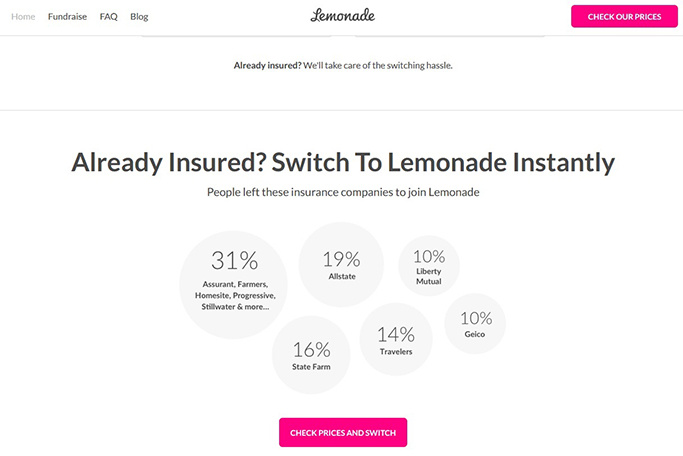

Изменение подхода, сокращение расходов на ведение деятельности (РВД), фиксированная комиссия и использование интернет-технологий дают шанс Lemonade действительно совершить революцию на рынке — эту модель уже начали копировать страховщики в других странах.

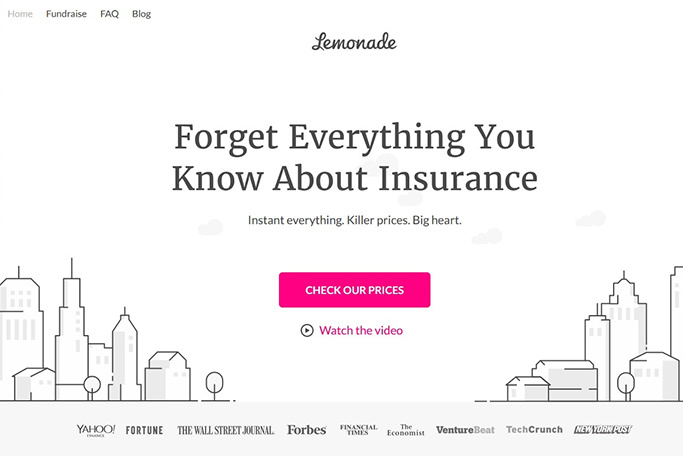

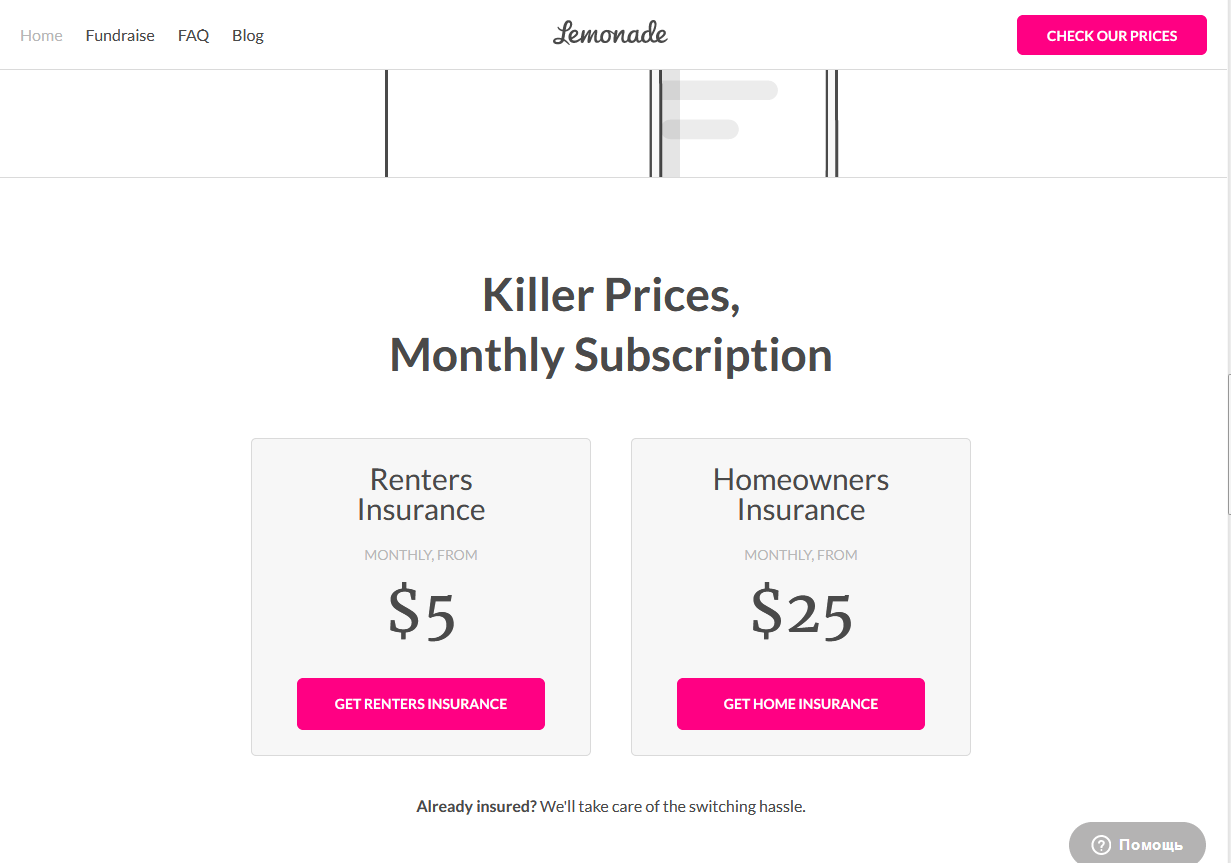

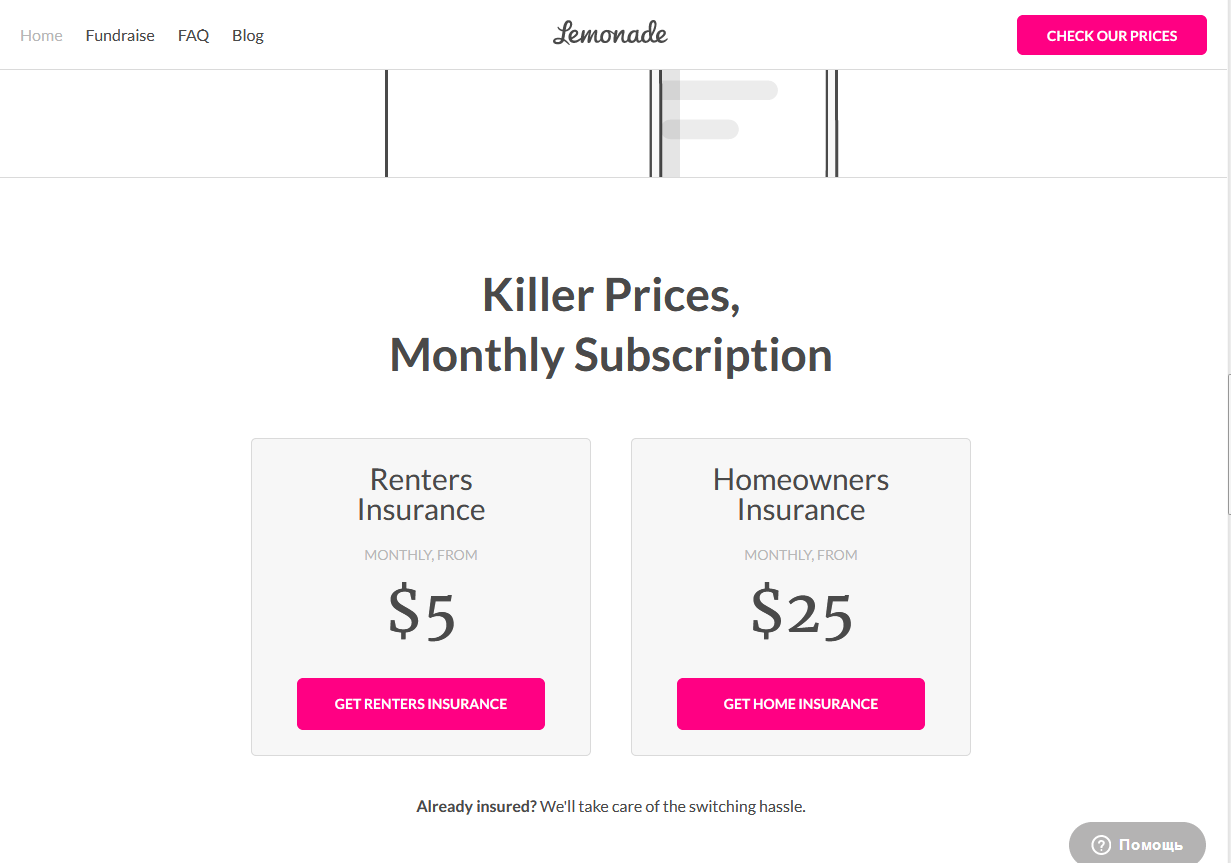

Дизайн сайта Lemonade тоже не похож на традиционные порталы страховых компаний. Главная страница открывается призывом «Забудьте все, что вы знали о страховании» и слоганом, отражающим философию бренда: «Все мгновенно. Убийца цен. Большое сердце» (Instant everything. Killer prices. Big heart). Все эти принципы подтверждаются обещаниями: застраховаться за 90 секунд, получить возмещение за 3 минуты. Минимальная стоимость страховки для арендаторов — 5 долларов, для собственников жилья — 25.

Компания зарегистрирована как общественная корпорация и всячески подчеркивает, что не ставит своей целью получение прибыли. Чтобы подчеркнуть это, Lemonade полностью раскрывает распределение премий: компания забирает себе 20% (не тратясь при этом на агентские и партнерские комиссии, которые в классическом бизнесе по некоторым видам страхования могут превышать 50% от премии). 40% от собранной премии уходит на перестрахование рисков в корпорациях уровня Lloyd's — на случай, если когда-нибудь суммы возмещения превысят собранные премии.

Еще 40% тратятся на текущие выплаты по страховым случаям. Неизрасходованная часть распределяется между клиентами в конце каждого года (giveback). Уровень возвращенных средств может составлять 15—20% от выплаченной премии. По мнению основателей, такая прозрачность снимает конфликт интересов, сложившийся в традиционном страховании, когда страховщик хочет заплатить поменьше, а страхователь — получить побольше.

«Lemonade пытается изменить подход к страхованию: исключить конфликт между страховой компанией и клиентом, придать страхованию социальную миссию (люди объединяются для помощи друг другу) и, используя современные технологии, сделать возможной покупку страхового полиса без агента в момент, когда клиенту это нужно, — говорит CEO и сооснователь Lexi Club Сергей Севрюгин. — В нашем проекте Lexi Club — клубе взаимного страхования животных — мы тоже используем все эти принципы. И уверены, что за этим будущее страхового бизнеса как в мире, так и в России. С другой стороны, мы видим, насколько, по крайней мере пока, эти принципы сложно донести до потенциальных клиентов на нашем рынке. Отношение населения к страховым продуктам как к «честному отъему денег», недоверие к любым новым финансовым схемам (сразу говорим, что это очередная пирамида), слабое проникновение технологий — все это делает процесс продвижения идей Lemonade / Lexi Club трудным и неоднозначным процессом. Перспективы есть, мы в них верим, но очевидно, что, как всегда, быстрее это будет развиваться на американском или европейском рынках, где принципы сообщества людей, объединяющихся для помощи друг другу, более близки клиентам».

Сооснователь Lemonade Дэниэл Шрайбер полагает, что «элементы благотворительности», присутствующие в данной бизнес-модели, помогут минимизировать мошенничество в страховании, так как злоумышленники «одумаются», когда поймут, что воруют деньги не у страховой компании, а у некоммерческой организации.

За первые 48 часов после открытия бизнеса в Нью-Йорке Lemonade продала 142 полиса и собрала 14 300 долларов подписанной премии. Средняя премия для владельца жилья составила в первые дни 1 120 долларов в годовом выражении (93 доллара в месяц). Купить страховку можно только на сайте lemonade.com и в мобильном приложении компании. Человеческий фактор сведен к минимуму и при оформлении выплат — все делает бот. «Укомплектовывая штат Lemonade ботами вместо брокеров, мы можем быстро расширяться, — поясняет Шай Винингер. — Облако доступно из любой точки мира, наши базы данных имеют национальный охват, наша сеть распространилась на все 50 штатов США».

В проект инвесторы, включая GV (ранее Google Ventures) и General Catalysts, вложили 34 млн долларов. При этом Lemonade уже к концу 2016 года принесла 60 млн долларов прибыли.

Проект, безусловно, ориентирован на молодежь: Lemonade утверждает, что 87% их клиентов никогда раньше не страховали недвижимость. При этом на долю возрастной группы 25—44 года приходится 81% страхователей.

Маркетинговый хайп?

Формат P2P набирает популярность во всем мире, некоторые эксперты и знаменитые бизнесмены считают, что за ним будущее страховой отрасли. Например, одна из крупнейших в мире публичных компаний Berkshire Hathaway, контролируемая Уорреном Баффетом, создала своего страховщика в формате P2P — AirCare, специализирующегося на страховании от рисков, связанных с авиаперелетом, включая отмену или задержку рейса, потерю багажа. А Уоррен Баффет, как известно, знает толк и в страховании, и в инвестировании: в свое время он использовал прибыль от страховых операций для инвестирования в другие проекты. По данным инвестиционного банка Financial Technology Partners, в 2016 году высокотехнологичные страховщики типа Lemonade собрали 2,6 млрд долларов премий.

В России также делаются первые шаги по использованию формата P2P-страхования. Так, к СК «Сбербанк Страхование» начала тестировать продукт по онкострахованию. Создан не имеющий аналогов продукт P2P-страхования — клуб взаимного страхования животных Lexi Club с использованием банковской технологии распознавания лиц.

Как поясняет советник генерального директора по инновациям ООО «СК «Сбербанк страхование жизни» Сергей Шаяхметов, в России есть законодательно разрешенная форма «общества взаимного страхования». «На базе данного права и современных технологий вполне реально строить P2P-схемы имущественного страхования. Формат будет развиваться и, безусловно, займет свою нишу. Но в кратко- и среднесрочной перспективе это будет не очень большой объем рынка», — считает эксперт.

В то же время Шаяхметов выражает сомнение в «революционности» бизнес-модели Lemonade. «На мой взгляд, видимость killing prices создается больше за счет маркетингового хайпа и сжигания денег инвесторов, чем за счет реально революционного подхода к страхованию, — говорит он. — У Lemonade обычная для США страховая лицензия, и, соответственно, на них распространяются все лицензионные нормы по отчетности, резервам и тому подобному».

Нью-йоркская компания Lemonade — один из самых успешных на Западе страховых стартапов. Спустя год после запуска компания по онлайн-страхованию недвижимости стала претендовать на национальный охват, получив лицензию в 46 штатах и округе Колумбия. Как это работает и можно ли повторить успех в России?

Убийца цен

В сентябре 2015 года основатели Lemonade Дэниэл Шрайбер и Шай Винингер, представляя свой продукт, пообещали «заново изобрести» бизнес-модель страховой индустрии и сделать страхование «восхитительным опытом» для потребителей. Изобрести заново — потому, что бизнесмены решили вернуться к изначальному принципу страхования — касс взаимопомощи или клубов взаимного страхования (P2P, Peer-to-peer, то есть «от пользователя к пользователю»).

В этой системе нет андеррайтинга, агентов, банков-партнеров, службы возмещения убытков, кол-центра и прочих атрибутов классических страховых компаний. Зато есть общий фонд, формируемый из взносов участников, из которого выплачивается возмещение при наступлении страховых случаев. Расходы на ведение дел сведены к минимуму: регистрацию, прием взносов, выплаты осуществляет робот.

Изменение подхода, сокращение расходов на ведение деятельности (РВД), фиксированная комиссия и использование интернет-технологий дают шанс Lemonade действительно совершить революцию на рынке — эту модель уже начали копировать страховщики в других странах.

Дизайн сайта Lemonade тоже не похож на традиционные порталы страховых компаний. Главная страница открывается призывом «Забудьте все, что вы знали о страховании» и слоганом, отражающим философию бренда: «Все мгновенно. Убийца цен. Большое сердце» (Instant everything. Killer prices. Big heart). Все эти принципы подтверждаются обещаниями: застраховаться за 90 секунд, получить возмещение за 3 минуты. Минимальная стоимость страховки для арендаторов — 5 долларов, для собственников жилья — 25.

Компания зарегистрирована как общественная корпорация и всячески подчеркивает, что не ставит своей целью получение прибыли. Чтобы подчеркнуть это, Lemonade полностью раскрывает распределение премий: компания забирает себе 20% (не тратясь при этом на агентские и партнерские комиссии, которые в классическом бизнесе по некоторым видам страхования могут превышать 50% от премии). 40% от собранной премии уходит на перестрахование рисков в корпорациях уровня Lloyd's — на случай, если когда-нибудь суммы возмещения превысят собранные премии.

Еще 40% тратятся на текущие выплаты по страховым случаям. Неизрасходованная часть распределяется между клиентами в конце каждого года (giveback). Уровень возвращенных средств может составлять 15—20% от выплаченной премии. По мнению основателей, такая прозрачность снимает конфликт интересов, сложившийся в традиционном страховании, когда страховщик хочет заплатить поменьше, а страхователь — получить побольше.

«Lemonade пытается изменить подход к страхованию: исключить конфликт между страховой компанией и клиентом, придать страхованию социальную миссию (люди объединяются для помощи друг другу) и, используя современные технологии, сделать возможной покупку страхового полиса без агента в момент, когда клиенту это нужно, — говорит CEO и сооснователь Lexi Club Сергей Севрюгин. — В нашем проекте Lexi Club — клубе взаимного страхования животных — мы тоже используем все эти принципы. И уверены, что за этим будущее страхового бизнеса как в мире, так и в России. С другой стороны, мы видим, насколько, по крайней мере пока, эти принципы сложно донести до потенциальных клиентов на нашем рынке. Отношение населения к страховым продуктам как к «честному отъему денег», недоверие к любым новым финансовым схемам (сразу говорим, что это очередная пирамида), слабое проникновение технологий — все это делает процесс продвижения идей Lemonade / Lexi Club трудным и неоднозначным процессом. Перспективы есть, мы в них верим, но очевидно, что, как всегда, быстрее это будет развиваться на американском или европейском рынках, где принципы сообщества людей, объединяющихся для помощи друг другу, более близки клиентам».

Сооснователь Lemonade Дэниэл Шрайбер полагает, что «элементы благотворительности», присутствующие в данной бизнес-модели, помогут минимизировать мошенничество в страховании, так как злоумышленники «одумаются», когда поймут, что воруют деньги не у страховой компании, а у некоммерческой организации.

За первые 48 часов после открытия бизнеса в Нью-Йорке Lemonade продала 142 полиса и собрала 14 300 долларов подписанной премии. Средняя премия для владельца жилья составила в первые дни 1 120 долларов в годовом выражении (93 доллара в месяц). Купить страховку можно только на сайте lemonade.com и в мобильном приложении компании. Человеческий фактор сведен к минимуму и при оформлении выплат — все делает бот. «Укомплектовывая штат Lemonade ботами вместо брокеров, мы можем быстро расширяться, — поясняет Шай Винингер. — Облако доступно из любой точки мира, наши базы данных имеют национальный охват, наша сеть распространилась на все 50 штатов США».

В проект инвесторы, включая GV (ранее Google Ventures) и General Catalysts, вложили 34 млн долларов. При этом Lemonade уже к концу 2016 года принесла 60 млн долларов прибыли.

Проект, безусловно, ориентирован на молодежь: Lemonade утверждает, что 87% их клиентов никогда раньше не страховали недвижимость. При этом на долю возрастной группы 25—44 года приходится 81% страхователей.

Маркетинговый хайп?

Формат P2P набирает популярность во всем мире, некоторые эксперты и знаменитые бизнесмены считают, что за ним будущее страховой отрасли. Например, одна из крупнейших в мире публичных компаний Berkshire Hathaway, контролируемая Уорреном Баффетом, создала своего страховщика в формате P2P — AirCare, специализирующегося на страховании от рисков, связанных с авиаперелетом, включая отмену или задержку рейса, потерю багажа. А Уоррен Баффет, как известно, знает толк и в страховании, и в инвестировании: в свое время он использовал прибыль от страховых операций для инвестирования в другие проекты. По данным инвестиционного банка Financial Technology Partners, в 2016 году высокотехнологичные страховщики типа Lemonade собрали 2,6 млрд долларов премий.

В России также делаются первые шаги по использованию формата P2P-страхования. Так, к СК «Сбербанк Страхование» начала тестировать продукт по онкострахованию. Создан не имеющий аналогов продукт P2P-страхования — клуб взаимного страхования животных Lexi Club с использованием банковской технологии распознавания лиц.

Как поясняет советник генерального директора по инновациям ООО «СК «Сбербанк страхование жизни» Сергей Шаяхметов, в России есть законодательно разрешенная форма «общества взаимного страхования». «На базе данного права и современных технологий вполне реально строить P2P-схемы имущественного страхования. Формат будет развиваться и, безусловно, займет свою нишу. Но в кратко- и среднесрочной перспективе это будет не очень большой объем рынка», — считает эксперт.

В то же время Шаяхметов выражает сомнение в «революционности» бизнес-модели Lemonade. «На мой взгляд, видимость killing prices создается больше за счет маркетингового хайпа и сжигания денег инвесторов, чем за счет реально революционного подхода к страхованию, — говорит он. — У Lemonade обычная для США страховая лицензия, и, соответственно, на них распространяются все лицензионные нормы по отчетности, резервам и тому подобному».