Изменение налогового резиденства бенефициара бизнеса или работников может оказать существенное влияние на налогообложение таких лиц. Причем утрата налогового резиденства работника может оказаться неожиданной проблемой и для его работодателя.

Иллюстрация: Вера Ревина/Клерк.ру

Иллюстрация: Вера Ревина/Клерк.ру

По общему правилу, налоговый резидент – физическое лицо, которое фактически находится на территории РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. При этом необязательно, чтобы 183 дней приходились на один год, например, они могут начать отсчитываться в 2022 г. и продолжить в 2023 г.

Гражданство физического лица никакого отношения к статусу налогового резидента не имеет: гражданин РФ может быть нерезидентом, а негражданин – резидентом. Окончательный статус физического лица определяется по итогам года.

Проиллюстрируем на примере.

Вася Иванов работает в ООО «Ромашка» в Москве. 21.09.2022 г. он уехал из РФ в Турцию и решил пока не возвращаться. В 2022 году Вася Иванов – налоговый резидент РФ, так как в РФ он отсутствовал только 101 день. 26.03.2023 года Вася Иванов будет отсутствовать в РФ уже более 183 дня и перестанет быть налоговым резидентом (дни отъезда из РФ и приезда в нее считаются как время нахождения в стране). В период отсутствия в РФ не засчитывается также краткосрочное лечение и обучение (сроком менее 6 мес.).

По общему правилу НДФЛ нерезидентов – 30%, вместо 13% у резидентов (15% – при превышении налоговой базы 5 млн руб.), при этом вычеты по НДФЛ к выплатам нерезидентам не применяются.

По мнению Минфина (письмо от 07.07.2022 № 03-04-05/65409) налоговый статус физического лица определяется на каждую дату получения им дохода исходя из фактического времени его нахождения на территории Российской Федерации.

Таким образом, ООО «Ромашка» должно пересчитать НДФЛ с выплат Васи Иванова по повышенной ставке начиная с 01.01.2023. Неудержанная сумма НДФЛ удерживается из заработной платы, но в размере не более 20% согласно ч. 1 ст. 138 ТК (с иных выплат, например, по ГПХ или по договору аренды – без ограничений). Если удержать НДФЛ до конца года не представляется возможным (например, Вася Иванов уволился), налоговый агент должен сообщить об этом налоговому органу.

В случае выявления по результатам проведенной налоговым органом налоговой проверки факта неправомерного неудержания налоговым агентом сумм налога указанные суммы налога подлежат доначислению налоговому агенту (п.10 ст. 226 НК).

Таким образом, неправомерно неудержанная разница между 13% и 30% НДФЛ может быть взыскана с работодателя (вместе со штрафами и пенями).

Но Вася Иванов в 2023 году может стать снова налоговым резидентом, если вернется в Россию и пробудет в ней более 183 дней. Ранее уплаченный НДФЛ по ставке 30% будет для него переплатой.

Если Вася Иванов является участником российской организации и утрачивает статус налогового резидента, НДФЛ при выплате ему дивидендов составит 15%, независимо от их размера.

С практической точки зрения центральный вопрос – как работодателю вообще узнать, что сотрудник перестал быть налоговым резидентом, если он работает дистанционно? И как налоговый орган может узнать об утрате физическим лицом налогового резиденства? Действующее законодательство вообще не предусматривает обязанность физического лица уведомлять работодателя и ФНС об утрате статуса налогового резидента.

Если говорить о прошлом, судебную практику по привлечению к налоговой ответственности при сокрытии утраты налогового резиденствамы не обнаружили.

Что касается будущего, то теоретически автоматический обмен между ФНС и Погранслужбой ФСБ мог бы быть реализован в рамках межведомственного взаимодействия, но российский гражданин может выехать по внутреннему паспорту через Беларусь или Казахстан.

При этом не стоит забывать об обязанности российских граждан уведомить МВД о получении ВНЖ, ПМЖ или второго гражданства (п. 3 ст. 6 закона от 31.05.2002 № 62-ФЗ), в противном случае можно быть привлеченным к административной и даже уголовной ответственности (ст. 19.8.3 КоАП, ст. 330.2 УК).

Но получение ВНЖ, ПМЖ и второго гражданства тоже не свидетельствуют о том, что налоговый резидент утратил свой статус.

ИП, применяющие специальные налоговые режимы и плательщики налога на профессиональный доход платят налог по ставкам, которые не зависят от того, являются ли они налоговыми резидентами или нет.

Впрочем, в настоящее время обсуждается вопрос о запрете нерезидентам применять специальные налоговые режимы и быть плательщиком НПД. Осторожную позицию по данному вопросу занимает Минфин, справедливо опасаясь, что налоговые нерезиденты вообще перестанут платить налоги в РФ.

Нерезидент и сейчас может не платить НДФЛ в РФ, если получает доход не от источников в РФ (пп. 6 п. 3 ст. 208 НК). К доходам, полученным от источников за пределами РФ, относятся вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами РФ.

При этом вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления иностранной организации (совета директоров или иного подобного органа), считаются доходами от источников, находящихся за пределами РФ, независимо от места, где фактически исполнялись возложенные на этих лиц управленческие обязанности.

Таким образом, если предусмотреть в трудовом договоре место осуществления работы не на территории РФ, то НДФЛ у работника не возникнет вовсе. Но расходы на оплату труда уменьшают и налог на прибыль и УСН, а требование п. 1 ст. 252 НК к обоснованности расходов никто не отменял.

Следовательно, необходимо быть готовым подтвердить, что расходы на заработную плату работника, осуществляющего деятельность на территории иностранного государства, обоснованные.

Страховые взносы вообще не зависят от налогового резиденства, таким образом ООО «Ромашка» должно их платить за работника по трудовому договору независимо от его статуса.

По мнению Минтруда (письмо от 09.09.2022 № 14-2/ООГ-5755) заключение трудового договора о дистанционной работе с гражданином для осуществления трудовой деятельности за пределами Российской Федерации вообще не допускается, но может осуществляться в рамках гражданско-правовых отношений. Отметим, что данное мнение не имеет нормативной силы и значения для возможного налогового спора.

При утрате российского налогового резиденства Вася Иванов может стать налоговым резидентом другого государства. В этом случае его налоги будут зависеть и от правил налогообложения в стране, в которой Вася стал резидентом и от наличия соглашений об избежании двойного налогообложения с РФ. И от соблюдения Васей Ивановым налогового законодательства.

Например, в Серии налоговым резидентом признается лицо, которое находится на территории республики постоянно или с перерывами в течение 183 и более дней в течение 12 месяцев, начинающихся или заканчивающихся в соответствующем налоговом году. Таким образом, можно уже перестать быть налоговым резидентом в РФ, но еще не стать налоговым резидентом в Сербии.

Между РФ и Сербией заключено соглашение об избежании двойного налогообложения, которое дает определение «резидент», отличное от национального законодательства – лицо считается резидентом того государства, в котором оно располагает постоянным жилищем или центром жизненных интересов или где оно обычно проживает.

Соглашение распространяется в том числе на налоги на доходы от отчуждения движимого или недвижимого имущества, налоги на общую сумму заработной платы, а также налоги на прирост стоимости имущества[9].

Налоговые резиденты Сербии (независимо от гражданства), платят налог как от источников в Сербии, так и иных странах, в том числе в России. Если гражданин РФ стал налоговым резидентом Сербии, его заработная плата подлежит налогообложению только в Сербии, кроме случаев, когда работа осуществляется в России.

Если налоговый резидент Сербии получает доход по договору найма в РФ, он облагается только в Сербии если одновременно соблюдаются следующие условия:

Независимые профессиональные услуги, оказываемые преподавателями, учеными, бухгалтерами, адвокатами и т. д., если они являются налоговыми резидентами Сербии, облагаются только в Сербии, за исключением двух случаев:

Следует отметить, что по мнению Минфина (письмо от 04.10.2022 № 03-04-05/95640) на доходы упрощенцев соглашение об избежании двойного налогообложения не распространяются, при этом учесть уплаченные в иностранном государстве налоги, российский ИП не может (пп. 22 п. 1 ст. 346.16 НК). То есть полученный ИП от предпринимательской деятельности доход в иностранном государстве включается в налогооблагаемую базу по УСН.

С практической точки зрения возникает вопрос о том, каким образом налоговые органы в РФ узнают о получении предпринимательского дохода налогового нерезидента в иностранном государстве? Теоретически источником такой информации может быть автоматический обмен финансовой информацией. С Сербией его нет, а вот, например, с Турцией, Казахстаном – есть (приказ ФНС от 28.10.2022 № ЕД-7-17/986@).

Таким образом, налоговые органы в РФ будут лишены возможности выявить занижение налоговой базы по УСН (что не отменяет противоправность ее занижения).

Отметим, что с 22.11.2022 года по решению Европейского суда реестры бенефициарных владельцев компаний больше не являются открытыми, что также затрудняет поиск бенефициаров для российской ФНС, в том числе для проверки их статуса резидента.

Как мы видим, ошибки в определении налогового статуса и того в какой стране, сколько и когда платить налогов, могу привести к нарушению налогового законодательства. Могут возникнуть соблазны не платить налоги вообще нигде, избегая получения статуса налогового резидента в любой стране.

Между тем следует учитывать, что объективно российское налоговое законодательство – далеко не самое суровое, и непродуманные налоговые «маневры» могут привести к риску не только доначислений (в том числе в двух государствах одновременно), но и рискам утраты свободы.

По общему правилу, налоговый резидент – физическое лицо, которое фактически находится на территории РФ не менее 183 календарных дней в течение 12 следующих подряд месяцев. При этом необязательно, чтобы 183 дней приходились на один год, например, они могут начать отсчитываться в 2022 г. и продолжить в 2023 г.

Гражданство физического лица никакого отношения к статусу налогового резидента не имеет: гражданин РФ может быть нерезидентом, а негражданин – резидентом. Окончательный статус физического лица определяется по итогам года.

Проиллюстрируем на примере.

Вася Иванов работает в ООО «Ромашка» в Москве. 21.09.2022 г. он уехал из РФ в Турцию и решил пока не возвращаться. В 2022 году Вася Иванов – налоговый резидент РФ, так как в РФ он отсутствовал только 101 день. 26.03.2023 года Вася Иванов будет отсутствовать в РФ уже более 183 дня и перестанет быть налоговым резидентом (дни отъезда из РФ и приезда в нее считаются как время нахождения в стране). В период отсутствия в РФ не засчитывается также краткосрочное лечение и обучение (сроком менее 6 мес.).

По общему правилу НДФЛ нерезидентов – 30%, вместо 13% у резидентов (15% – при превышении налоговой базы 5 млн руб.), при этом вычеты по НДФЛ к выплатам нерезидентам не применяются.

По мнению Минфина (письмо от 07.07.2022 № 03-04-05/65409) налоговый статус физического лица определяется на каждую дату получения им дохода исходя из фактического времени его нахождения на территории Российской Федерации.

Таким образом, ООО «Ромашка» должно пересчитать НДФЛ с выплат Васи Иванова по повышенной ставке начиная с 01.01.2023. Неудержанная сумма НДФЛ удерживается из заработной платы, но в размере не более 20% согласно ч. 1 ст. 138 ТК (с иных выплат, например, по ГПХ или по договору аренды – без ограничений). Если удержать НДФЛ до конца года не представляется возможным (например, Вася Иванов уволился), налоговый агент должен сообщить об этом налоговому органу.

В случае выявления по результатам проведенной налоговым органом налоговой проверки факта неправомерного неудержания налоговым агентом сумм налога указанные суммы налога подлежат доначислению налоговому агенту (п.10 ст. 226 НК).

Таким образом, неправомерно неудержанная разница между 13% и 30% НДФЛ может быть взыскана с работодателя (вместе со штрафами и пенями).

Но Вася Иванов в 2023 году может стать снова налоговым резидентом, если вернется в Россию и пробудет в ней более 183 дней. Ранее уплаченный НДФЛ по ставке 30% будет для него переплатой.

Если Вася Иванов является участником российской организации и утрачивает статус налогового резидента, НДФЛ при выплате ему дивидендов составит 15%, независимо от их размера.

С практической точки зрения центральный вопрос – как работодателю вообще узнать, что сотрудник перестал быть налоговым резидентом, если он работает дистанционно? И как налоговый орган может узнать об утрате физическим лицом налогового резиденства? Действующее законодательство вообще не предусматривает обязанность физического лица уведомлять работодателя и ФНС об утрате статуса налогового резидента.

Если говорить о прошлом, судебную практику по привлечению к налоговой ответственности при сокрытии утраты налогового резиденствамы не обнаружили.

Что касается будущего, то теоретически автоматический обмен между ФНС и Погранслужбой ФСБ мог бы быть реализован в рамках межведомственного взаимодействия, но российский гражданин может выехать по внутреннему паспорту через Беларусь или Казахстан.

При этом не стоит забывать об обязанности российских граждан уведомить МВД о получении ВНЖ, ПМЖ или второго гражданства (п. 3 ст. 6 закона от 31.05.2002 № 62-ФЗ), в противном случае можно быть привлеченным к административной и даже уголовной ответственности (ст. 19.8.3 КоАП, ст. 330.2 УК).

Но получение ВНЖ, ПМЖ и второго гражданства тоже не свидетельствуют о том, что налоговый резидент утратил свой статус.

ИП, применяющие специальные налоговые режимы и плательщики налога на профессиональный доход платят налог по ставкам, которые не зависят от того, являются ли они налоговыми резидентами или нет.

Впрочем, в настоящее время обсуждается вопрос о запрете нерезидентам применять специальные налоговые режимы и быть плательщиком НПД. Осторожную позицию по данному вопросу занимает Минфин, справедливо опасаясь, что налоговые нерезиденты вообще перестанут платить налоги в РФ.

Нерезидент и сейчас может не платить НДФЛ в РФ, если получает доход не от источников в РФ (пп. 6 п. 3 ст. 208 НК). К доходам, полученным от источников за пределами РФ, относятся вознаграждение за выполнение трудовых или иных обязанностей, выполненную работу, оказанную услугу, совершение действия за пределами РФ.

При этом вознаграждение директоров и иные аналогичные выплаты, получаемые членами органа управления иностранной организации (совета директоров или иного подобного органа), считаются доходами от источников, находящихся за пределами РФ, независимо от места, где фактически исполнялись возложенные на этих лиц управленческие обязанности.

Таким образом, если предусмотреть в трудовом договоре место осуществления работы не на территории РФ, то НДФЛ у работника не возникнет вовсе. Но расходы на оплату труда уменьшают и налог на прибыль и УСН, а требование п. 1 ст. 252 НК к обоснованности расходов никто не отменял.

Следовательно, необходимо быть готовым подтвердить, что расходы на заработную плату работника, осуществляющего деятельность на территории иностранного государства, обоснованные.

Страховые взносы вообще не зависят от налогового резиденства, таким образом ООО «Ромашка» должно их платить за работника по трудовому договору независимо от его статуса.

По мнению Минтруда (письмо от 09.09.2022 № 14-2/ООГ-5755) заключение трудового договора о дистанционной работе с гражданином для осуществления трудовой деятельности за пределами Российской Федерации вообще не допускается, но может осуществляться в рамках гражданско-правовых отношений. Отметим, что данное мнение не имеет нормативной силы и значения для возможного налогового спора.

При утрате российского налогового резиденства Вася Иванов может стать налоговым резидентом другого государства. В этом случае его налоги будут зависеть и от правил налогообложения в стране, в которой Вася стал резидентом и от наличия соглашений об избежании двойного налогообложения с РФ. И от соблюдения Васей Ивановым налогового законодательства.

Например, в Серии налоговым резидентом признается лицо, которое находится на территории республики постоянно или с перерывами в течение 183 и более дней в течение 12 месяцев, начинающихся или заканчивающихся в соответствующем налоговом году. Таким образом, можно уже перестать быть налоговым резидентом в РФ, но еще не стать налоговым резидентом в Сербии.

Между РФ и Сербией заключено соглашение об избежании двойного налогообложения, которое дает определение «резидент», отличное от национального законодательства – лицо считается резидентом того государства, в котором оно располагает постоянным жилищем или центром жизненных интересов или где оно обычно проживает.

Соглашение распространяется в том числе на налоги на доходы от отчуждения движимого или недвижимого имущества, налоги на общую сумму заработной платы, а также налоги на прирост стоимости имущества[9].

Налоговые резиденты Сербии (независимо от гражданства), платят налог как от источников в Сербии, так и иных странах, в том числе в России. Если гражданин РФ стал налоговым резидентом Сербии, его заработная плата подлежит налогообложению только в Сербии, кроме случаев, когда работа осуществляется в России.

Если налоговый резидент Сербии получает доход по договору найма в РФ, он облагается только в Сербии если одновременно соблюдаются следующие условия:

- получатель находится в РФ менее 183 дней в любом соответствующем двенадцатимесячном периоде;

- вознаграждение выплачивается российской компанией;

- расходы на выплату вознаграждения не несет постоянное российское представительство в Сербии.

Независимые профессиональные услуги, оказываемые преподавателями, учеными, бухгалтерами, адвокатами и т. д., если они являются налоговыми резидентами Сербии, облагаются только в Сербии, за исключением двух случаев:

- налоговый резидент Сербии имеет постоянную базу в РФ, регулярно используемую им для цели осуществления его деятельности; в таком случае только та часть дохода, которая относится к этой постоянной базе, может облагаться налогом в РФ;

- налоговый резидент Сербии находится в РФ в течение периода или периодов, не превышающих в совокупности 183 дней в соответствующем календарном году; в таком случае только часть дохода, полученная за оказанные им услуги в РФ, может облагаться налогом в РФ.

Следует отметить, что по мнению Минфина (письмо от 04.10.2022 № 03-04-05/95640) на доходы упрощенцев соглашение об избежании двойного налогообложения не распространяются, при этом учесть уплаченные в иностранном государстве налоги, российский ИП не может (пп. 22 п. 1 ст. 346.16 НК). То есть полученный ИП от предпринимательской деятельности доход в иностранном государстве включается в налогооблагаемую базу по УСН.

С практической точки зрения возникает вопрос о том, каким образом налоговые органы в РФ узнают о получении предпринимательского дохода налогового нерезидента в иностранном государстве? Теоретически источником такой информации может быть автоматический обмен финансовой информацией. С Сербией его нет, а вот, например, с Турцией, Казахстаном – есть (приказ ФНС от 28.10.2022 № ЕД-7-17/986@).

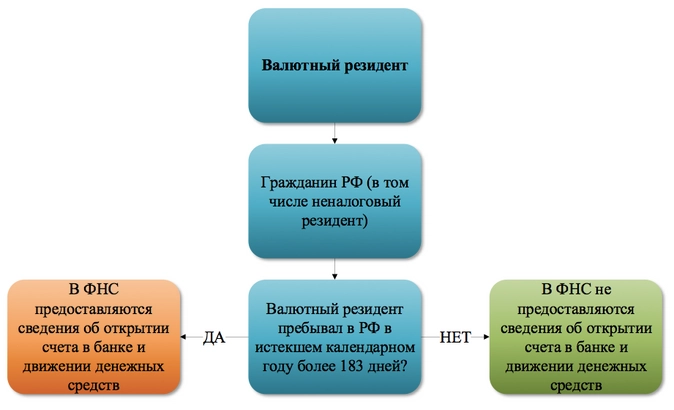

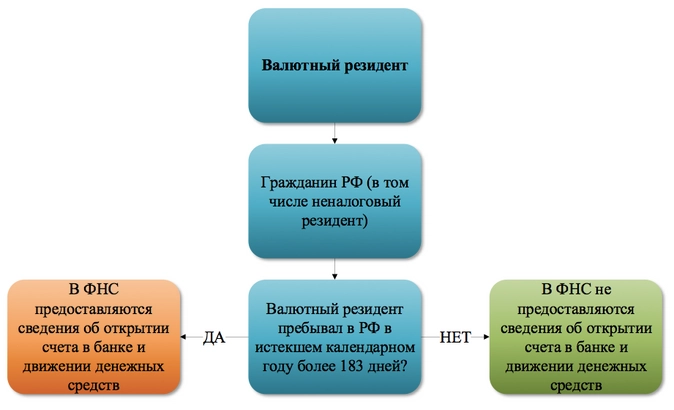

В заключении о валютном резиденстве

Валютными резидентами являются все граждане РФ, независимо от налогового резиденства. Между тем, если валютный резидент находится за пределами РФ в истекшем календарном году в совокупности более 183 дней, он не должен представляют налоговым органам по месту своего учета уведомление об открытии счетов и отчеты о движении по ним денежных средств.Таким образом, налоговые органы в РФ будут лишены возможности выявить занижение налоговой базы по УСН (что не отменяет противоправность ее занижения).

Отметим, что с 22.11.2022 года по решению Европейского суда реестры бенефициарных владельцев компаний больше не являются открытыми, что также затрудняет поиск бенефициаров для российской ФНС, в том числе для проверки их статуса резидента.

Как мы видим, ошибки в определении налогового статуса и того в какой стране, сколько и когда платить налогов, могу привести к нарушению налогового законодательства. Могут возникнуть соблазны не платить налоги вообще нигде, избегая получения статуса налогового резидента в любой стране.

Между тем следует учитывать, что объективно российское налоговое законодательство – далеко не самое суровое, и непродуманные налоговые «маневры» могут привести к риску не только доначислений (в том числе в двух государствах одновременно), но и рискам утраты свободы.

Для просмотра ссылки необходимо нажать

Вход или Регистрация