У ФНС нет сервиса для составления платежек на взносы и заявления о зачете. На отправленные заявления приходит отказ, а платежки попадают на ЕНП и к ним требуют заявление о зачете.

В 2023 году есть два способа уплаты фиксированных взносов, чтобы можно было уменьшить на них налог;

1)

2)

На практике оба эти способа не идеальны и у ИП возникают трудности. Мы сделали обзор проблем.

Как подать заявление:

Основная проблема у этого способа –

ИП задают вопросы – почему в ЛК нет заявления о зачете, а ФНС

Остается только один способ его отправки – по ТКС, а это не бесплатно. Кроме того, не у всех ИП есть электронная подпись, а без нее заявление нельзя отправить на через личный кабинет, ни по ТКС.

Какой срок уплаты указывать в заявлении:

Как заполнить заявление в программе «Налогоплательщик ЮЛ» смотрите

По нормам НК РФ он 31.12.2023. Но это выходной день. Ближайший за ним рабочий день – 09.01.2024, но это не точно, потому что производственного календаря и постановления о переносе выходных на 2024 год еще нет.

Но эта дата (09.01.2024) обозначена в письме Минфина

Кроме того, на вебинарах некоторые налоговики

Отказ в зачете:

ИП платят взносы на ЕНП, подают заявление о зачете, а в

Как платить:

На сайте ФНС есть сервис по формированию платежных документов. Но он формирует только платежки на ЕНП.

И ФНС на недоуменные вопросы ИП отвечает, что

Так что ИП должны сами формировать платежки, если хотят уменьшать на взносы налоги по УСН и ПСН.

Какой период указывать в платежке:

В платежке со статусом 02 надо указывать период. По нормам НК РФ период у фиксированных взносов один – год. Но некоторые налоговики утверждают, что период будет квартал, потому что эти взносы уменьшают налог за квартал.

Деньги попадают на ЕНП

ИП платят взносы платежкой-02, но деньги почему-то зачисляют как ЕНП. По уведомлению на уменьшение ПСН

Сальдо ЕНС

При обоих способах

То есть, зарезервированные взносы снимут с резерва и направят на погашение долгов по другим налогам.

Декларация по УСН:

Коллеги отмечают еще такую проблему – если взносы будут учтены в 1 квартале, а во 2 квартале их снимут с резерва, то в декларации по УСН взносы за полугодие будут меньше, чем взносы за 1 квартал.

При заполнении декларации в Налогоплательщике ЮЛ

«В разделе 2.1.1 декларации по УСН сумма страховых взносов заполняется нарастающим итогом, значение по стоке 142 не может быть меньше строки 141».

Как платить фиксированные взносы

Как платить фиксированные взносы

В 2023 году есть два способа уплаты фиксированных взносов, чтобы можно было уменьшить на них налог;1)

Для просмотра ссылки необходимо нажать

Вход или Регистрация

;2)

Для просмотра ссылки необходимо нажать

Вход или Регистрация

.На практике оба эти способа не идеальны и у ИП возникают трудности. Мы сделали обзор проблем.

Способ № 1: платежка на ЕНП + заявление

Способ № 1: платежка на ЕНП + заявление

Как подать заявление:Основная проблема у этого способа –

Для просмотра ссылки необходимо нажать

Вход или Регистрация

. Там просто нет такой функции.Нельзя сформировать заявление в личном кабинете, а программа «Налогоплательщик ЮЛ» не формирует транспортный контейнер, чтобы отправить заявление через сервис ФНС.

ИП задают вопросы – почему в ЛК нет заявления о зачете, а ФНС

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, что там есть уведомление. То есть, фактически не дает ответ на поставленный вопрос.Остается только один способ его отправки – по ТКС, а это не бесплатно. Кроме того, не у всех ИП есть электронная подпись, а без нее заявление нельзя отправить на через личный кабинет, ни по ТКС.

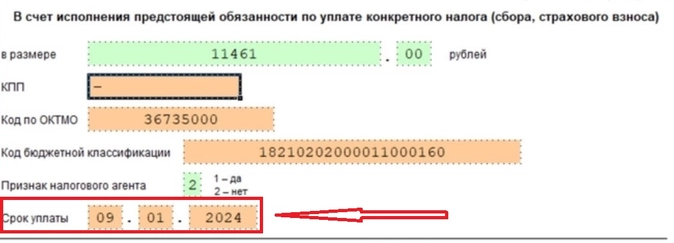

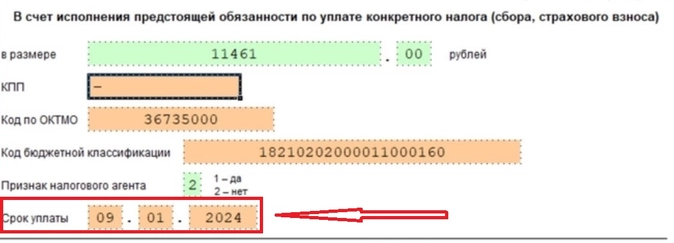

Какой срок уплаты указывать в заявлении:

Как заполнить заявление в программе «Налогоплательщик ЮЛ» смотрите

Для просмотра ссылки необходимо нажать

Вход или Регистрация

. В заявлении надо указать срок уплаты взносов.

По нормам НК РФ он 31.12.2023. Но это выходной день. Ближайший за ним рабочий день – 09.01.2024, но это не точно, потому что производственного календаря и постановления о переносе выходных на 2024 год еще нет.

Но эта дата (09.01.2024) обозначена в письме Минфина

Для просмотра ссылки необходимо нажать

Вход или Регистрация

как крайний день уплаты взносов за 2023 год.Кроме того, на вебинарах некоторые налоговики

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, что надо указывать срок 31.03.2023, потому что взнос идет на уменьшение аванса за 1 квартал.Таким образом, сейчас есть три варианта для срока: 09.01.2024, 31.12.2023, 31.03.2023.

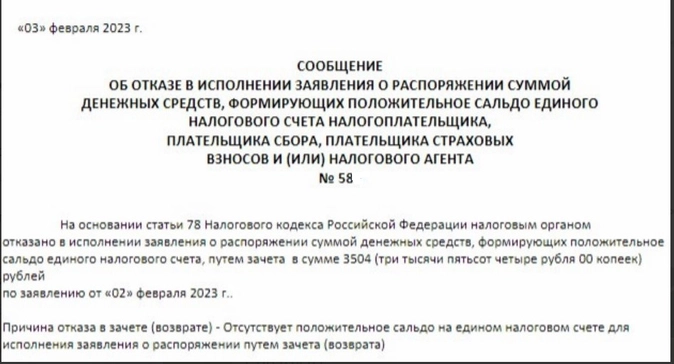

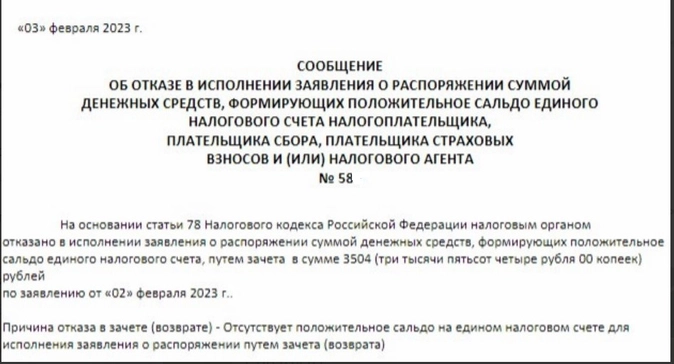

Отказ в зачете:

ИП платят взносы на ЕНП, подают заявление о зачете, а в

Для просмотра ссылки необходимо нажать

Вход или Регистрация

по причине отрицательного сальдо на ЕНС, хотя никаких долгов по налогам не было.

Способ № 2: платежка на КБК взносов

Способ № 2: платежка на КБК взносов

Как платить:На сайте ФНС есть сервис по формированию платежных документов. Но он формирует только платежки на ЕНП.

Сформировать там квитанцию со статусом 02 на КБК фиксированных взносов нельзя.

И ФНС на недоуменные вопросы ИП отвечает, что

Для просмотра ссылки необходимо нажать

Вход или Регистрация

. Вариант с платежками-02 на КБК взносов – временный, действует только в 2023 году и поэтому делать под него сервис нецелесообразно.Так что ИП должны сами формировать платежки, если хотят уменьшать на взносы налоги по УСН и ПСН.

Какой период указывать в платежке:

В платежке со статусом 02 надо указывать период. По нормам НК РФ период у фиксированных взносов один – год. Но некоторые налоговики утверждают, что период будет квартал, потому что эти взносы уменьшают налог за квартал.

Таким образом,Для просмотра ссылки необходимо нажать Вход или Регистрация: КВ.01.2023 и ГД.00.2023.

Деньги попадают на ЕНП

ИП платят взносы платежкой-02, но деньги почему-то зачисляют как ЕНП. По уведомлению на уменьшение ПСН

Для просмотра ссылки необходимо нажать

Вход или Регистрация

.Налоговики дополнительно требуют заявление о зачете, хотя при способе уплаты платежками со статусом 02 и КБК взносов это заявление не нужно.

Какие еще проблемы с фиксированными взносами

Какие еще проблемы с фиксированными взносами

Сальдо ЕНСПри обоих способах

Для просмотра ссылки необходимо нажать

Вход или Регистрация

: сальдо на ЕНС не должно быть отрицательным в течение всего года, пока не наступит срок уплаты взносов по НК.Если сальдо ЕНС отрицательное, налоговики с поступивших денег будут гасить налоговые долги, которые образовались раньше.При отрицательном сальдо на ЕНС уменьшить налог на фиксированные взносы не получится.

То есть, зарезервированные взносы снимут с резерва и направят на погашение долгов по другим налогам.

Декларация по УСН:

Коллеги отмечают еще такую проблему – если взносы будут учтены в 1 квартале, а во 2 квартале их снимут с резерва, то в декларации по УСН взносы за полугодие будут меньше, чем взносы за 1 квартал.

При заполнении декларации в Налогоплательщике ЮЛ

Для просмотра ссылки необходимо нажать

Вход или Регистрация

:«В разделе 2.1.1 декларации по УСН сумма страховых взносов заполняется нарастающим итогом, значение по стоке 142 не может быть меньше строки 141».

Для просмотра ссылки необходимо нажать

Вход или Регистрация