Корректировка НДС в книге покупок периодически требуется и покупателю, и продавцу. Сумма НДС при этом может как увеличиваться, так и уменьшаться. В каких ситуациях исправления допустимы непосредственно в книге покупок, а когда без дополнительных листов не обойтись? Как корректировка налога в книге покупок или продаж отразится на декларации по НДС?

Иллюстрация: Вера Ревина/Клерк.ру

Иллюстрация: Вера Ревина/Клерк.ру

Ответы на эти и другие вопросы вы найдете в нашем материале.

[H2] Как исправить книгу покупок и продаж в декларации по НДС[/H2]

С 01.07.2021 книга покупок и дополнительный лист к ней составляются по обновленной форме. Изменения связаны с введением системы прослеживаемости товаров.

Начиная с отчетности за 3 квартал 2021 года обновлена и декларация по НДС.

Необходимость в корректировке книги покупок в декларации по НДС может возникнуть по разным причинам:

При внесении исправлений в книгу покупок в декларацию по НДС требуется включить приложение 1 к разделу 8 «Сведения из дополнительных листов книги покупок». Кроме того, в уточненной декларации обязательно заполняются все разделы, которые присутствовали в первичном документе.

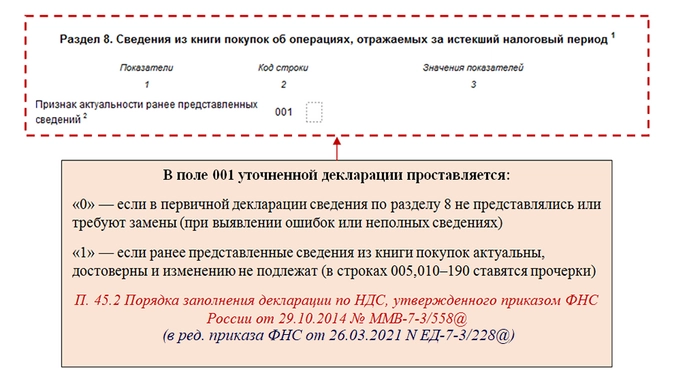

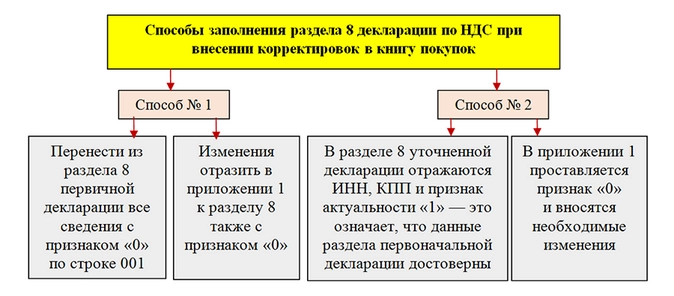

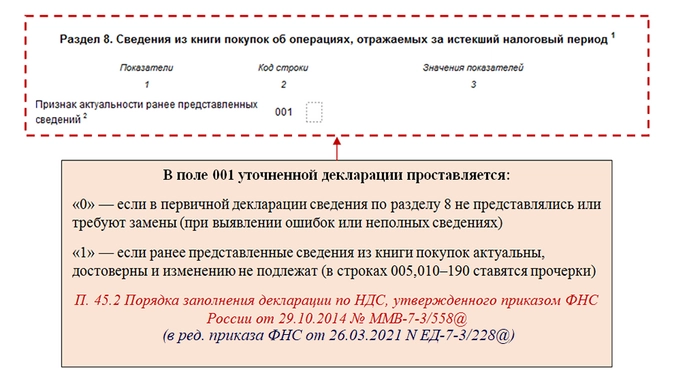

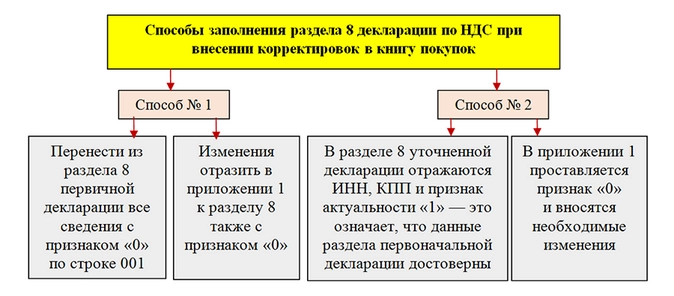

Заполнять раздел 8 можно двумя способами:

При корректировке книги продаж в декларации по НДС применяются аналогичные правила. Только заполняются раздел 9 и приложение к нему.

[H2] Как период обнаружения ошибки влияет на способ корректировки НДС[/H2]

Ошибку в книге покупок налогоплательщик может обнаружить в разное время:

Как налоговики советуют исправлять НДС в таких ситуациях, смотрите на рисунке:

Такой алгоритм предложен налоговиками в письме ФНС от 29.12.2016 № СД-4-3/25440. Как его применить, расскажем на примере далее.

[H2] Выбор способа корректировки (пример)[/H2]

Бухгалтер Христофоров П. А. ведет учет одновременно в ООО «Реализатор оптима» и ИП Водонаев Т. Р. Обе компании применяют традиционную систему налогообложения и уплачивают НДС.

Декларации по НДС Христофоров П. А. формирует в порядке очередности:

Ошибка в книге покупок ООО «Реализатор оптима» была выявлена до представления декларации в инспекцию, поэтому бухгалтер ограничился исправлениями в книге покупок — неверные данные были отражены в книге покупок со знаком «минус», а затем в обычном порядке зарегистрирован счет-фактура с верными цифрами.

[H2] Когда требуется восстановить НДС и отразить корректировку поступления в книге продаж[/H2]

Восстановить НДС и отразить корректировку поступления в книге продаж может потребоваться по ряду причин. К примеру, по договоренности покупателя и продавца была уменьшена стоимость товаров, по которым налог уже был принят к вычету. НДС, подлежащий восстановлению (НДСвосс), нужно определить по формуле:

НДСвосс = НДС0 — НДС1,

где НДС0 и НДС1 — налог, исчисленный до и после уменьшения стоимости товаров.

Пример

ООО «Зефир» приняло к вычету НДС в сумме 379 488 руб. по приобретенным у ПАО «Рахат-лукум» кондитерским изделиям. Спустя два месяца продавец предоставил покупателю ретро-скидку. Цена кондитерских изделий уменьшилась, вычет покупателя снизился до 306 133 руб.

ООО «Зефир» должно восстановить НДС в сумме 73 355 руб. (379 488 — 306 133).

Оформление корректировочного счета-фактуры не приводит к необходимости уточнять ранее представленную в инспекцию декларацию по НДС. Корректировочный счет-фактуру продавец отражает в книге покупок в периоде его оформления. У него в такой ситуации возникает право на вычет НДС.

У покупателя корректировочный счет-фактура на уменьшение отражается в книге продаж, и потому появляется обязанность восстановить ранее принятый к вычету налог.

[H2] Итоги[/H2]

Данные из книги покупок и продаж входят в состав декларации по НДС. Если эти данные попали в декларацию в искаженном или неполном виде или вообще не были представлены, декларацию необходимо исправить. Для этого нужно представить уточненную декларацию по НДС, в которой должны быть все разделы из первоначальной декларации.

При заполнении разделов, содержащих данные из книги покупок и продаж, можно использовать два способа, упомянутых нами в этой статье; при этом особое внимание следует обратить на поле 001 «Признак актуальности ранее представленных сведений».

Ответы на эти и другие вопросы вы найдете в нашем материале.

[H2] Как исправить книгу покупок и продаж в декларации по НДС[/H2]

С 01.07.2021 книга покупок и дополнительный лист к ней составляются по обновленной форме. Изменения связаны с введением системы прослеживаемости товаров.

Начиная с отчетности за 3 квартал 2021 года обновлена и декларация по НДС.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Необходимость в корректировке книги покупок в декларации по НДС может возникнуть по разным причинам:

- В раздел 8 декларации попали искаженные (неверные или неполные) данные. При этом в самой книге покупок налогоплательщика всё верно. Такое возможно при технических погрешностях, возникающих в результате переноса сведений из книги покупок в декларацию.

- Информацию из раздела 8 декларации по НДС необходимо откорректировать в связи с отражением новых сведений в дополнительных листах к книге покупок.

При внесении исправлений в книгу покупок в декларацию по НДС требуется включить приложение 1 к разделу 8 «Сведения из дополнительных листов книги покупок». Кроме того, в уточненной декларации обязательно заполняются все разделы, которые присутствовали в первичном документе.

Заполнять раздел 8 можно двумя способами:

При корректировке книги продаж в декларации по НДС применяются аналогичные правила. Только заполняются раздел 9 и приложение к нему.

[H2] Как период обнаружения ошибки влияет на способ корректировки НДС[/H2]

Ошибку в книге покупок налогоплательщик может обнаружить в разное время:

- до окончания отчетного квартала и представления декларации по НДС;

- в последующие периоды.

Как налоговики советуют исправлять НДС в таких ситуациях, смотрите на рисунке:

Такой алгоритм предложен налоговиками в письме ФНС от 29.12.2016 № СД-4-3/25440. Как его применить, расскажем на примере далее.

[H2] Выбор способа корректировки (пример)[/H2]

Бухгалтер Христофоров П. А. ведет учет одновременно в ООО «Реализатор оптима» и ИП Водонаев Т. Р. Обе компании применяют традиционную систему налогообложения и уплачивают НДС.

Декларации по НДС Христофоров П. А. формирует в порядке очередности:

- 19 октября он отправил в ИФНС декларацию по НДС за ИП Водонаев Т. Р.

- 24 октября он запланировал отправку декларации по НДС за ООО «Реализатор оптима».

- в книге покупок ООО «Реализатор оптима» — при отражении счета-фактуры на сумму 357 997 руб. (в т. ч. НДС = 59 662,83 руб.) задвоилась одна цифра (в т. ч. НДС = 599 662,83 руб.).

- в книге покупок ИП Водонаев Т. Р. также выявлены ошибки.

Ошибка в книге покупок ООО «Реализатор оптима» была выявлена до представления декларации в инспекцию, поэтому бухгалтер ограничился исправлениями в книге покупок — неверные данные были отражены в книге покупок со знаком «минус», а затем в обычном порядке зарегистрирован счет-фактура с верными цифрами.

[H2] Когда требуется восстановить НДС и отразить корректировку поступления в книге продаж[/H2]

Восстановить НДС и отразить корректировку поступления в книге продаж может потребоваться по ряду причин. К примеру, по договоренности покупателя и продавца была уменьшена стоимость товаров, по которым налог уже был принят к вычету. НДС, подлежащий восстановлению (НДСвосс), нужно определить по формуле:

НДСвосс = НДС0 — НДС1,

где НДС0 и НДС1 — налог, исчисленный до и после уменьшения стоимости товаров.

Пример

ООО «Зефир» приняло к вычету НДС в сумме 379 488 руб. по приобретенным у ПАО «Рахат-лукум» кондитерским изделиям. Спустя два месяца продавец предоставил покупателю ретро-скидку. Цена кондитерских изделий уменьшилась, вычет покупателя снизился до 306 133 руб.

ООО «Зефир» должно восстановить НДС в сумме 73 355 руб. (379 488 — 306 133).

Оформление корректировочного счета-фактуры не приводит к необходимости уточнять ранее представленную в инспекцию декларацию по НДС. Корректировочный счет-фактуру продавец отражает в книге покупок в периоде его оформления. У него в такой ситуации возникает право на вычет НДС.

У покупателя корректировочный счет-фактура на уменьшение отражается в книге продаж, и потому появляется обязанность восстановить ранее принятый к вычету налог.

[H2] Итоги[/H2]

Данные из книги покупок и продаж входят в состав декларации по НДС. Если эти данные попали в декларацию в искаженном или неполном виде или вообще не были представлены, декларацию необходимо исправить. Для этого нужно представить уточненную декларацию по НДС, в которой должны быть все разделы из первоначальной декларации.

При заполнении разделов, содержащих данные из книги покупок и продаж, можно использовать два способа, упомянутых нами в этой статье; при этом особое внимание следует обратить на поле 001 «Признак актуальности ранее представленных сведений».

Для просмотра ссылки необходимо нажать

Вход или Регистрация