Перед компанией стояла следующая задача: улучшить финансовые показатели торговой фирмы и снизить налоговую нагрузку.

Давальческая схема

Давальческая схема

Компания торгует продукцией зависимой производственной фирмы. Основные средства принадлежат торговой фирме, сырье и материалы принадлежат производственной фирме. Деятельность между торговой и производственной фирмой осуществляется уже несколько лет через договор купли-продажи. Торговая и производственная фирма находятся по одному адресу.

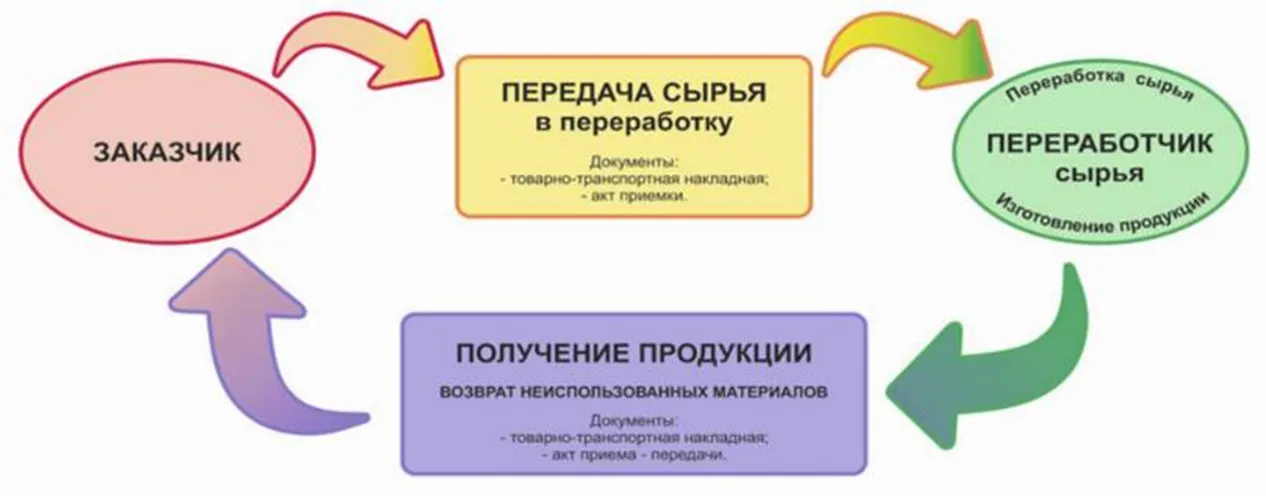

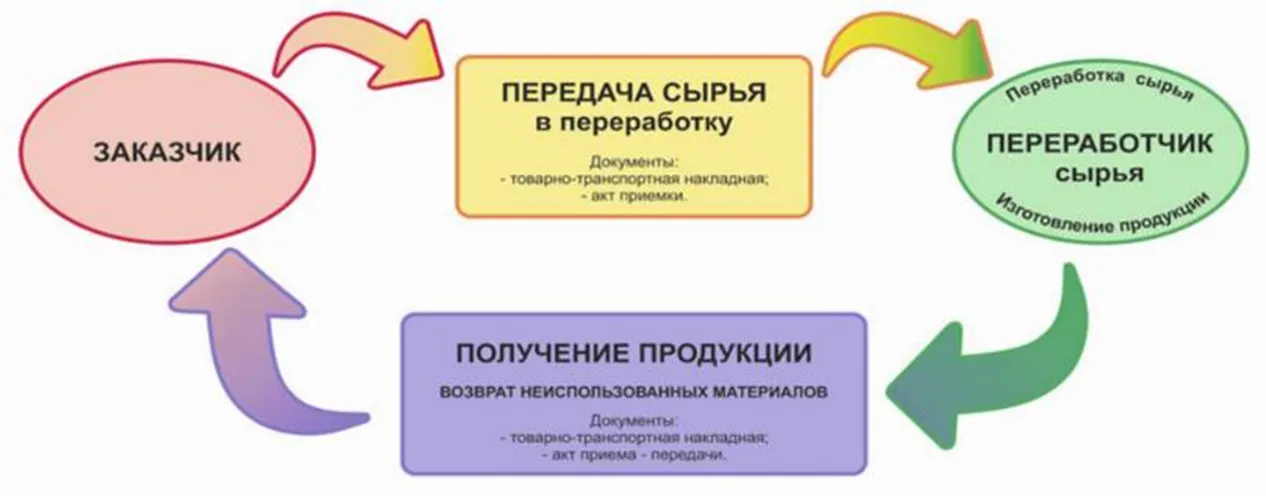

Суть схемы: давальческая схема работы — это такая организация производственного процесса, когда заказчик передает другой организации свое сырье на обработку с целью получения продукции с заданными качествами. При этом и сырье, и готовый продукт остаются в собственности заказчика, а организация, производящая работу, просто выполняет условия договора подряда, предоставляя для этого свои мощности и рабочую силу за оговоренное вознаграждение.

Главные отличия давальческой схемы обработки сырья для производства товаров заключаются в следующих особенностях:

Данный способ может позволить получить участникам налоговую выгоду. Переработчик (производственная организация) может сохранить лимиты по выручке и использовать налоговый режим УСН. Давалец на ОСН, может частично перераспределить прибыль на Переработчика упрощенца, сокращая налог на прибыль. Переработчик (производственная организация) обосабливается от продаж (Давалец), и платит УСН только лишь со стоимости переработки.

Аргументы налогоплательщика: часть давальцев работала с переработчиком еще до введения упрощенной налоговой системы в Налоговый кодекс РФ, после перехода в 2005 году организации-переработчика на УСН, договоры с новыми давальцами не отличались от старых, а значит не заключались для получения налоговой выгоды. Кроме того, суд указал, что налоговая экономия, в связи с использованием схемы минимальна.

30.05.2018 АС Курской области по делу А35-2210/2017 вынес решение в пользу налогоплательщика. Дело из серии «раз пришли проверять, надо хоть за что-нибудь доначислить», так как и давалец и переработчик являлись плательщиками НДС, при этом его правильно исчисляли и уплачивали, реально выполняя условия договора.

Аргументы ФНС: давалец единственный контрагент такого рода у переработчика, они располагаются в одном адресе, ранее руководитель давальца получал заработную плату у переработчика, давалец крупнейший контрагент переработчика (30%), давалец завысил стоимость услуг переработчика, увеличив размер вычетов по НДС.

Аргумент налогоплательщика: есть экономический смысл договора на переработку давальческого сырья: затраты на изготовление сплавов свинца посредством использования давальческого механизма меньше, нежели затраты на собственное производство, что подтверждается калькуляциями затрат на производство. Налогоплательщик ходатайствовал о проведении соответствующей экспертизы, но суд ходатайство отклонил, так как по его мнению и без экспертизы очевидно отсутствие необоснованной налоговой выгоды.

НДС действительно не возникает при передаче сырья переработчику (только с его вознаграждения), но начисляется при реализации готовой продукции конечным потребителям, т.е. необоснованной налоговой выгоде просто неоткуда взяться. Также налогоплательщик предоставил аргументированное подтверждение технологической обоснованности передачи сырья по давальческому договору.

12 арбитражный апелляционный суд в постановлении по делу А12-33034/2017 от 23.05.2018 также встал на сторону налогоплательщика. Налогоплательщик использовал целый ряд ИП, в том числе для реализации давальческой схемы: часть продукции изготавливалось ИП на УСН по давальческому договору, при этом организация передала ИП не только сырье для производства, но и оборудование, которое находилось по тому же адресу, что и производство ООО.

Но налогоплательщик доказал, что у ИП свой штат, цех отдельный, работники знают у кого работают, переработчик-ИП изготавливал кондитерские изделия с высокой долей ручного труда, при этом так как продукт сезонный, если бы он изготавливался силами самой организации, она бы несла дополнительные расходы на волнообразный найм и увольнение сотрудников.

Компания торгует продукцией зависимой производственной фирмы. Основные средства принадлежат торговой фирме, сырье и материалы принадлежат производственной фирме. Деятельность между торговой и производственной фирмой осуществляется уже несколько лет через договор купли-продажи. Торговая и производственная фирма находятся по одному адресу.

Что такое давальческая схема

Для снижения налоговой нагрузки, улучшения показателей торговой фирмы, увеличения валюты баланса, предлагается отношения между производственной и торговой фирмой перестроить на давальческую схему.Суть схемы: давальческая схема работы — это такая организация производственного процесса, когда заказчик передает другой организации свое сырье на обработку с целью получения продукции с заданными качествами. При этом и сырье, и готовый продукт остаются в собственности заказчика, а организация, производящая работу, просто выполняет условия договора подряда, предоставляя для этого свои мощности и рабочую силу за оговоренное вознаграждение.

Главные отличия давальческой схемы обработки сырья для производства товаров заключаются в следующих особенностях:

- давалец озвучивает и закрепляет в договорной форме требования к готовой продукции, в том числе к ее характеристикам, технологическому процессу изготовления, оформлению, упаковке и т.д.;

- себестоимость продукции получится ниже, нежели при обычном производстве, а значит, товар будет стоить ниже и на рынке, что повышает его конкурентоспособность и способствует спросу у конечного потребителя;

- заключение договора по давальческой схеме благотворно сказывается на налогообложении заказчика, поскольку он реализует как бы собственную продукцию, а не перепродает товары.

Данный способ может позволить получить участникам налоговую выгоду. Переработчик (производственная организация) может сохранить лимиты по выручке и использовать налоговый режим УСН. Давалец на ОСН, может частично перераспределить прибыль на Переработчика упрощенца, сокращая налог на прибыль. Переработчик (производственная организация) обосабливается от продаж (Давалец), и платит УСН только лишь со стоимости переработки.

Арбитражная практика по давальческой схеме

«Мясное» Решение АС Северо-Западного округа по делу А42-4119/2016 от 27.06.2018 в пользу налогоплательщика: ИП-давальцы передавали сырье для изготовления мясных продуктов переработчику на УСН. Налоговики не оспаривая реальность операций, усомнились в их экономической целесообразности.Аргументы налогоплательщика: часть давальцев работала с переработчиком еще до введения упрощенной налоговой системы в Налоговый кодекс РФ, после перехода в 2005 году организации-переработчика на УСН, договоры с новыми давальцами не отличались от старых, а значит не заключались для получения налоговой выгоды. Кроме того, суд указал, что налоговая экономия, в связи с использованием схемы минимальна.

30.05.2018 АС Курской области по делу А35-2210/2017 вынес решение в пользу налогоплательщика. Дело из серии «раз пришли проверять, надо хоть за что-нибудь доначислить», так как и давалец и переработчик являлись плательщиками НДС, при этом его правильно исчисляли и уплачивали, реально выполняя условия договора.

Аргументы ФНС: давалец единственный контрагент такого рода у переработчика, они располагаются в одном адресе, ранее руководитель давальца получал заработную плату у переработчика, давалец крупнейший контрагент переработчика (30%), давалец завысил стоимость услуг переработчика, увеличив размер вычетов по НДС.

Аргумент налогоплательщика: есть экономический смысл договора на переработку давальческого сырья: затраты на изготовление сплавов свинца посредством использования давальческого механизма меньше, нежели затраты на собственное производство, что подтверждается калькуляциями затрат на производство. Налогоплательщик ходатайствовал о проведении соответствующей экспертизы, но суд ходатайство отклонил, так как по его мнению и без экспертизы очевидно отсутствие необоснованной налоговой выгоды.

НДС действительно не возникает при передаче сырья переработчику (только с его вознаграждения), но начисляется при реализации готовой продукции конечным потребителям, т.е. необоснованной налоговой выгоде просто неоткуда взяться. Также налогоплательщик предоставил аргументированное подтверждение технологической обоснованности передачи сырья по давальческому договору.

12 арбитражный апелляционный суд в постановлении по делу А12-33034/2017 от 23.05.2018 также встал на сторону налогоплательщика. Налогоплательщик использовал целый ряд ИП, в том числе для реализации давальческой схемы: часть продукции изготавливалось ИП на УСН по давальческому договору, при этом организация передала ИП не только сырье для производства, но и оборудование, которое находилось по тому же адресу, что и производство ООО.

Но налогоплательщик доказал, что у ИП свой штат, цех отдельный, работники знают у кого работают, переработчик-ИП изготавливал кондитерские изделия с высокой долей ручного труда, при этом так как продукт сезонный, если бы он изготавливался силами самой организации, она бы несла дополнительные расходы на волнообразный найм и увольнение сотрудников.

Выводы

В Вашем случае, через давальческую схему можно будет улучшить финансовые показатели торговой фирмы и снизить налоговую нагрузку организаций. Но для обоснования такой схемы можно использовать тот аргумент, что фирмы сотрудничают много лет, а через какой договор им работать, организации решают сами. Торговой организации желательно сделать экономический расчет, который указывал бы, что для нее выгоднее платить за переработку сырья и материалов, нежели покупать готовую продукцию. Кому то из организаций следует поменять адрес, с тем, чтобы привлекать меньше внимания налоговой инспекции.

Для просмотра ссылки необходимо нажать

Вход или Регистрация