В 2023 году налогоплательщик получил подарок. Должен ли он заплатить налог на доходы и сдать декларацию 3-НДФЛ?

Ответ на этот вопрос зависит от того, кто и какой подарок ему подарил. Разъяснения приведены на сайте УФНС.

Если работодатель по каким-то причинам не удержал НДФЛ, он должен письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета. Срок — не позднее 25 февраля года, следующего за истекшим налоговым периодом (п. 5 ст.

Если подарок получен от «посторонних» лиц, НДФЛ придется заплатить со стоимости полученных в дар:

Если одаряемый получит доход, не освобождаемый от НДФЛ, он должен самостоятельно:

Декларацию можно сдать:

Ответ на этот вопрос зависит от того, кто и какой подарок ему подарил. Разъяснения приведены на сайте УФНС.

Подарок от организации или ИП

В налоговом управлении

Для просмотра ссылки необходимо нажать

Вход или Регистрация

: налогом на доходы физлиц не облагаются подарки от организаций и индивидуальных предпринимателей (в том числе работодателей) общей стоимостью не более 4 000 руб. в год. НДФЛ нужно заплатить только с той части стоимости подарка, которая превысила 4 000 руб. В этой ситуации работодатель, как налоговый агент, должен рассчитать НДФЛ и удержать налог.Если работодатель по каким-то причинам не удержал НДФЛ, он должен письменно сообщить об этом налогоплательщику и налоговому органу по месту своего учета. Срок — не позднее 25 февраля года, следующего за истекшим налоговым периодом (п. 5 ст.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

НК РФ). В таком случае налоговики пришлют физлицу уведомление об уплате налога. Указанную в нем сумму нужно будет заплатить не позднее 1 декабря года, следующего за истекшим налоговым периодом. При этом декларировать доход в виде подарка не нужно.Подарок от родственника

Если подарок получен от члена семьи или близкого родственника, он не облагается НДФЛ независимо от вида подарка и его стоимости (п. 18.1 ст.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

НК РФ). Это означает, что даже с такого дорогого подарка, как квартира, платить НДФЛ не придется. Членами семьи и близкими родственниками признаются: супруги, родители и дети (в том числе усыновители и усыновленные), дедушки, бабушки и внуки, полнородные и неполнородные (имеющие общих отца или мать) братья и сестры.Подарок от другого физлица (не родственника)

На подарки от физических лиц, не являющихся членами семьи или близкими родственниками, данная льгота не распространяется.Если подарок получен от «посторонних» лиц, НДФЛ придется заплатить со стоимости полученных в дар:

- недвижимого имущества;

- транспортного средства;

- акций, доли, пая;

- цифровых финансовых активов, цифровых прав, включающих одновременно цифровые финансовые активы и утилитарные цифровые права.

Справка

Иные подарки (как в денежной, так и в натуральной формах), полученные от физлиц, не облагаются НДФЛ.

Если одаряемый получит доход, не освобождаемый от НДФЛ, он должен самостоятельно:

- рассчитать сумму налога (за исключением случая, когда работодатель рассчитал налог и указал его в справке о доходах);

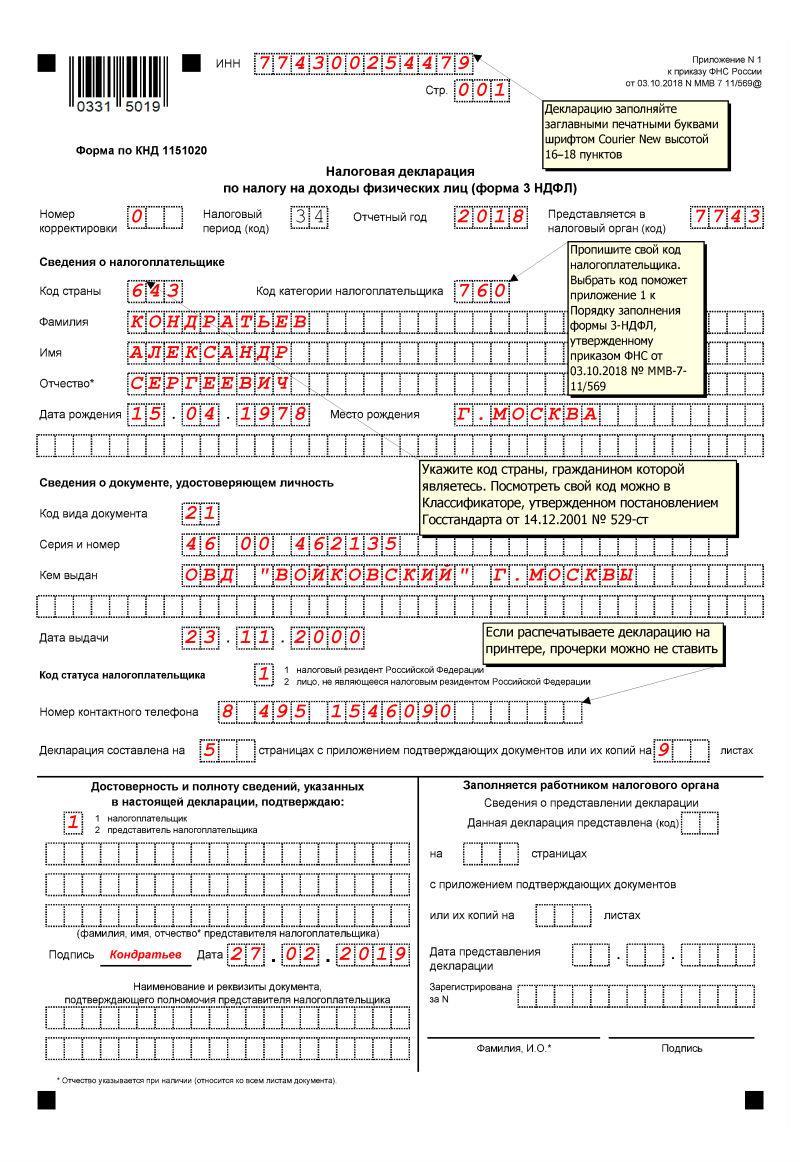

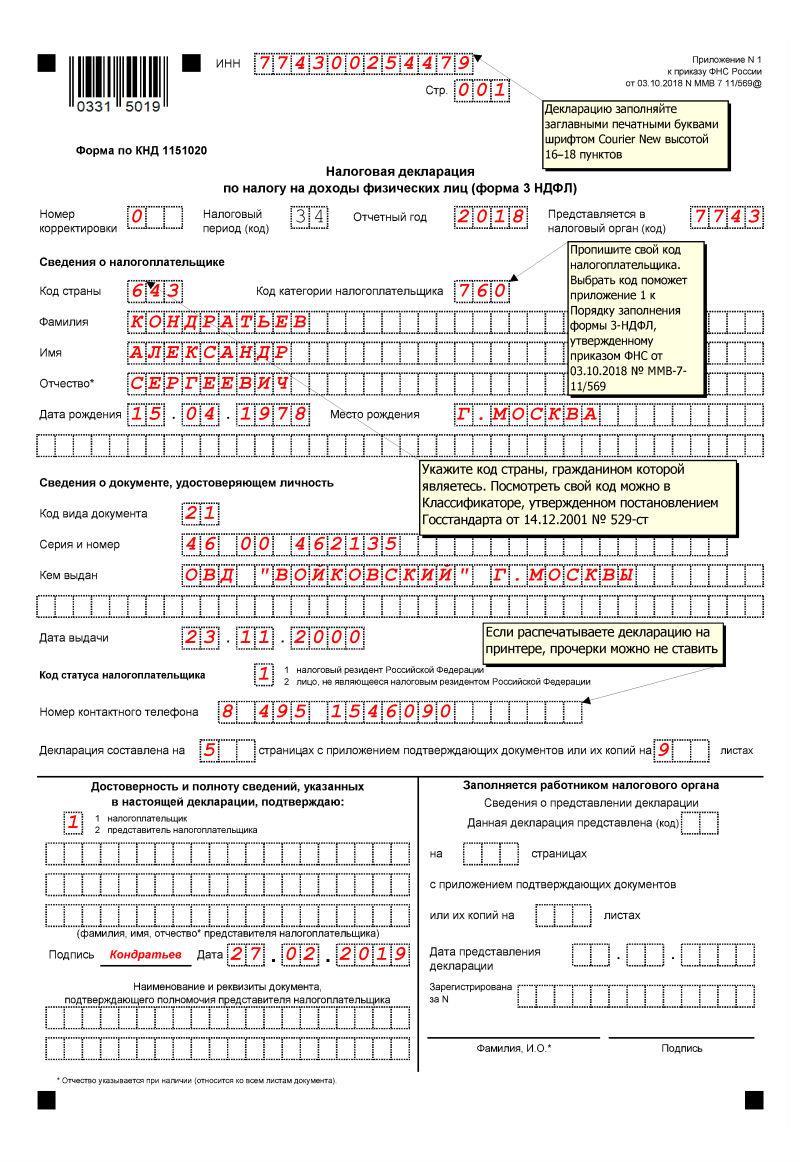

- заполнить и сдать декларацию 3-НДФЛ;

- заплатить НДФЛ в бюджет.

Декларацию можно сдать:

- на бумаге непосредственно в ИФНС или через МФЦ (лично или через представителя);

- почтовым отправлением с описью вложения;

- в электронной форме, в частности, через портал Госуслуг или личный кабинет на сайте ФНС.

Для просмотра ссылки необходимо нажать

Вход или Регистрация