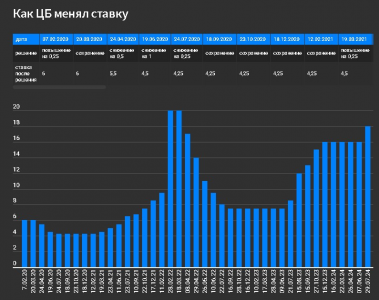

Банк России на плановом заседании совета директоров впервые за семь месяцев повысил ключевую ставку сразу на 2 п. п. — до 18%. Банки заранее начали готовиться к новому ужесточению монетарной политики, увеличивая ставки по депозитам и повышая ставки по рыночным кредитам. Рост доходности сберегательных продуктов продолжится, а кредитование будет жить в условиях заградительных ставок. Тем не менее банкиры надеются, что спрос бизнеса и населения на заемные средства сохранится, просто станет более прицельным и краткосрочным

Банк России на июльском заседании совета директоров

Для просмотра ссылки необходимо нажать

Вход или Регистрация

ключевую ставку сразу на 2 процентных пункта (п. п.) — с 16% до 18%, прервав семимесячную монетарную паузу. По словам главы ЦБ Эльвиры Набиуллиной, у регулятора «на столе» были и другие варианты — сохранение ставки на текущем уровне или резкое повышение ее до 19-20%. «Повышение ключевой ставки в прошлом году имело эффект на снижение темпов инфляции в первом полугодии. Но требуется дополнительная жесткость для того, чтобы процесс снижения инфляции был необратимым», —

Для просмотра ссылки необходимо нажать

Вход или Регистрация

она выбор шага. В своем релизе ЦБ

Для просмотра ссылки необходимо нажать

Вход или Регистрация

сигнал о возможности новых ужесточений и

Для просмотра ссылки необходимо нажать

Вход или Регистрация

прогноз по средней ключевой ставке на 2024 год — с 15-16% до 16,9-17,4%. На пресс-конференции Набиуллина уточнила: в этом году регулятор не будет рассматривать сценарий понижения ставки.

Увеличение ключевой ставки не стало неожиданностью для рынка — его

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Forbes экономисты и аналитики, при этом большинство экспертов склонялось именно к шагу в 2 п. п. как к базовому сценарию.К такому сценарию были готовы и банкиры. С начала июля крупнейшие игроки стали повышать ставки по рублевым вкладам. За этот период улучшили доходность вкладов Альфа-банк, МТС Банк, Совкомбанк, ПСБ, ВТБ, Почта Банк, банки «Зенит», «Уралсиб», «Санкт-Петербург» и т. д. В день заседания ставки по вкладам выросли в банке «Дом.РФ» и Росбанке. В Абсолют Банке они будут скорректированы в ближайшие дни, сообщила пресс-служба банка.

Индекс доходности вкладов в топ-50 банков по объему привлеченных средств населения проекта «Финуслуги» за неделю до заседания

Для просмотра ссылки необходимо нажать

Вход или Регистрация

на 0,12 п. п., до 15,78% — для краткосрочных, на 0,2 п. п., до 16,66% — для среднесрочных и на 0,17 п. п., до 15,71% — для годовых депозитов. В то же время индекс кредитов, который «Финуслуги» рассчитывают по данным о ставках на потребкредиты в 20 крупнейших розничных банках, в ту же неделю

Для просмотра ссылки необходимо нажать

Вход или Регистрация

стабильным.Что будет с доходностью вкладов

Банкиры признают: в ближайшее время им придется вновь переписать доходность вкладов вслед за ростом ключевой ставки. Повышение ставки, «безусловно, позволит банкам сохранять и улучшать условия по сберегательным продуктам», считает первый зампред правления Сбербанка Кирилл Царев. А старший вице-президент ВТБ Дмитрий Брейтенбихер предрек «новый этап роста ставок по накопительным продуктам».Впрочем, те банки, которые уже пересмотрели процентные ставки по вкладам и счетам на ожиданиях роста ключевой ставки, до следующего заседания ЦБ доходность депозитов улучшать не хотят. «Сильной коррекции по ставкам в депозитах мы не планируем, так как ожидания по 18%-ной ставке уже были заложены в это повышение, исходя из прогнозов Банка России по средней ставке 18-19,4%», — признается директор по развитию накопительных продуктов и индивидуальных решений Альфа-банка Елена Борисова.

В рейтинговом агентстве НКР также не ожидают значительного влияния ужесточения денежно-кредитной политики на ставки по основным банковским продуктам до конца лета. Решение регулятора было ожидаемым, и большинство крупных игроков уже заложили его в свои тарифы заранее, а отдельные банки сделали это еще в июне, объясняет директор группы рейтингов финансовых институтов НКР Егор Лопатин. В ближайшей перспективе максимальные процентные ставки по вкладам населения до 90 дней стабилизируются в диапазоне 16–18%, соглашается управляющий директор рейтинговой службы НРА Сергей Гришунин.

В то же время до конца года, поскольку Банк России дал четкий сигнал о возможном повышении ключевой ставки осенью, доходности по вкладам могут вырасти до новых максимумов, солидарны эксперты. По некоторым сберегательным продуктам, вероятно, можно будет найти и 20% годовых, но такая доходность будет предлагаться вкупе с консервативными условиями — невозможностью пополнения вкладов и выплатой процентов в конце срока, пересчетом процентов по низким ставкам в случае досрочного изъятия средств, предупреждает управляющий директор рейтингового агентства «Эксперт РА» Юрий Беликов.

По оценке Дмитрия Брейтенбихера, в первом полугодии рублевые пассивы банков увеличились на 15% и до конца года приток средств на счета и вклады останется стабильным. По прогнозам ВТБ, в этом году рынок сбережений физлиц вырастет на 24%, обновив рекорд прошлого года. Уже по итогам первого полугодия общий портфель розничных пассивов должен достигнуть 50 трлн рублей, а к концу года — порядка 56 трлн рублей.

В первом полугодии приток средств в значительной мере происходил именно по вкладам физлиц — их общий объем без учета эскроу увеличился почти на 5 трлн рублей, говорит директор группы рейтингов финансовых институтов АКРА Михаил Полухин. «Скорее всего, данная категория обязательств будет обеспечивать прирост всей ресурсной базы во втором полугодии. Общий объем привлеченных средств физлиц к концу года может составить 52-53 трлн рублей», — считает он.

Как подорожают кредиты

О повышении ставок по кредитам банки говорят менее охотно, но признают: его не избежать. Например, ВТБ не исключает возможности пересмотра условий по кредитам. «Конкретные решения будем принимать, учитывая действия рынка. На наш взгляд, дальнейшее ужесточение кредитно-денежной политики ЦБ будет еще «охлаждать» рынок розничного кредитования, спрос будет замедляться», — отмечает пресс-служба.ПСБ будет рассматривать дальнейшее изменение ставок по своим кредитным продуктам, передал его представитель. Ставки в Абсолют Банке «будут скорректированы на сопоставимую величину с изменением ключевой», сообщила пресс-служба.

Как и в случае со сберегательными продуктами, этим летом банки уже заложили свои ожидания роста ключевой в розничном кредитовании, напоминает Михаил Полухин. Так что рост ставок не будет существенным, в особенности на фоне их уже очень высокого уровня, а также ужесточения макропруденциальных ограничений Банка России, считает он. Стоимость кредитов для бизнеса также вырастет. «Значительная доля корпоративных кредитов у большинства банков в настоящее время предоставлена под плавающую ставку, вследствие чего их стоимость будет изменяться в пределах изменения ключевой», — заключает эксперт.

По прогнозу НРА, в ближайшие полтора-два месяца рыночные ставки по ипотеке без учета льготных программ будут составлять в среднем 20-22%. В сегменте автокредитования без учета спецпредложений дилеров средние ставки будут на уровне около 19-21% по новым автомобилям и доходить до 40% по подержанным. Рыночная ставка по необеспеченным потребительским кредитам будет в диапазоне 21–39% без оформления договора страхования. В корпоративном кредитовании (без учета мер поддержки) НРА ожидает средний уровень ставок в 20–22%.

Рынок кредитования продолжит работу «в довольно сложных условиях, учитывая высокую ставку и новые макропруденциальные меры регулятора», признает Кирилл Царев. Однако потребность в заемных средствах у граждан сохранится — спрос будет более целевым и на более короткие сроки, предполагает банкир.

По мнению Юрия Беликова, текущий уровень ставок станет для ипотеки заградительным, и выдачи будут концентрироваться лишь в рамках льготных госпрограмм. Во всех прочих сегментах выдачи не остановятся, но, конечно, следует ожидать снижения их объема и повышения уровня отказов, предупреждает он.

Для просмотра ссылки необходимо нажать

Вход или Регистрация