-

Для просмотра ссылки необходимо нажать Вход или Регистрация

За 2021 год сдается декларация по форме, утвержденной Приказом ФНС от 25.12.2020 № ЕД-7-3/958@. Это новая форма, несколько отличающаяся от той, которую сдавали за 2020 год.

Новая форма потребовалась из-за введения переходного периода утраты права на УСН с 2021 года.

Напомним: если доходы превысят 150 млн рублей, но не более чем на 50 млн рублей, и (или) средняя численность работников превысит 100 человек, но не более чем на 30 человек, можно продолжить применять УСН.

Общая информация о декларации

Состоит декларация из титульного листа и шести разделов. Титульный лист и раздел 3 общие для обоих видов УСН, однако разделы 1 и 2 для разных объектов налогообложения УСН различаются.Раздел 3 нужно представлять только тем налогоплательщикам, которые получали целевое финансирования, не облагаемое налогом по УСН.При УСН с объектом «доходы» заполняются разделы 1.1, 2.1.1 и 2.1.2, при УСН с объектом «доходы за вычетом расходов» — разделы 1.2 и 2.2.

Разделы 1.1 и 2.1.1 являются обязательными для всех налогоплательщиков с объектом «Доходы», раздел 2.1.2 заполняют только плательщики торгового сбора.Т.е. обычно у коммерческих организаций и ИП этого раздела в составе декларации нет, поэтому в статье он не рассматривается.

Следует учитывать то, что налог по УСН можно уменьшить на торговый сбор только организациям и ИП, зарегистрированным на территории Москвы, поскольку только в этом случае налог платится в тот же бюджет, что и сам сбор.Наличие отдельного раздела для них связано с тем, что уменьшать на этот сбор возможно только налог с доходов от деятельности, облагаемой торговым сбором. Т.е. если у организации (ИП) есть виды деятельности, не облагаемые торговым сбором, доход от них в раздел 2.1.2 не включается.

Все правила заполнения декларации изложены в Порядке заполнения, который можно найти на нашем сайте в разделе

Для просмотра ссылки необходимо нажать

Вход или Регистрация

.Обратите внимание! В декларации указываются только начисленные суммы налога, уплаченные суммы не указываются.

Общие правила заполнения декларации

Декларация может представляться как в бумажном, так и в электронном виде через ТКС.Все поля декларации заполняются слева направо. Если какое-то поле заполняется не полностью, то в оставшихся клетках поля проставляются прочерки. При отсутствии данных в каком-то поле по всему такому полю ставится прочерк:При распечатке деклараций следует иметь ввиду, что не допускается двухсторонняя печать и нельзя скреплять листы степлером, поскольку это приводит к порче листов.

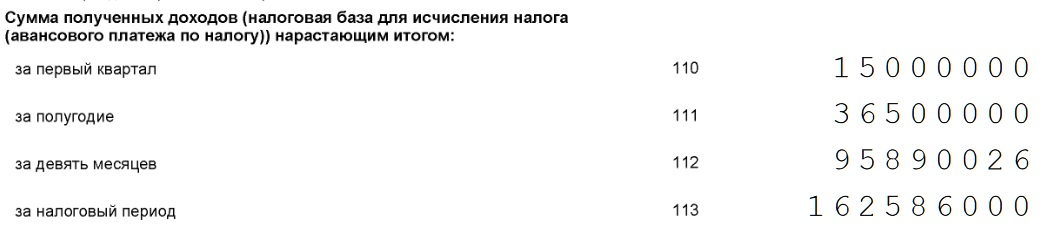

При заполнении декларации через специальные программы, выравнивание цифр и текста производится по правому, а не по левому краю полей. Поэтому вид деклараций, заполненных в программе, заметно отличается от форм, заполненных вручную:

Титульный лист

Вверху титульного листа (а также вверху каждой страницы декларации) указывается ИНН и КПП. Поле КПП индивидуальные предприниматели не заполняют.Если декларация первичная, то в поле «Номер корректировки» указывается 0, если сдается уточненная декларация, то ставится номер корректировки 1, 2 и т.д.

В поле «по месту нахождения (учета)» ставятся коды из Приложения 2 Порядка. У ИП код 120, у организаций 210.Налоговые периоды выбираются из Приложения 1 к Порядку заполнения декларации. Обычно это код 34 (календарный год). Другие периоды возможны при ликвидации организации или прекращении деятельности ИП.

При заполнении поля «Налогоплательщик» указывается фамилия, имя и отчество предпринимателя, без указания статуса «индивидуальный предприниматель», название организаций пишется полностью, с указанием организационно-правовой формы (например, Общество с ограниченной ответственностью «Алмаз»)

Поля для реорганизованных организаций индивидуальные предприниматели и организации, не являющиеся реорганизованными, не заполняют. Номер телефона можно не указывать, но в случае обнаружения ошибок и неточностей в декларации, наличие телефона поможет налоговым инспекторам быстрее донести информацию об этом до налогоплательщика, поэтому поле все-таки стоит заполнить.Код ОКВЭД обычно ставится тот, который заявлен как основной при регистрации. Но если у налогоплательщика применяется льготная ставка налога, то лучше указывать тот код, который относится именно к деятельности, дающей право на льготу.

Документы к декларации обычно не прикладываются, исключение — доверенность, если подписывается отчет представителем налогоплательщика.

В разделе «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю», указывается:

- в случае, если подписывает руководитель организации, проставляется цифра «1» и пишется построчно фамилия, имя, отчество руководителя организации, ставится его подпись и дата подписания. Если декларацию подписывает индивидуальный предприниматель, то ставится также цифра «1», подпись и дата. ФИО предпринимателя указывать не надо.

- в случае, если подписывает доверенное лицо организации или предпринимателя, то указывается цифра «2» и ФИО представителя построчно, подпись и дата. Если представитель налогоплательщика является юридическим лицом, то указывается ФИО лица, уполномоченного в соответствии с документом, подтверждающим полномочия представителя налогоплательщика — юридического лица, подтверждать достоверность и полноту сведений, указанных в Декларации. В поле «наименование организации — представителя налогоплательщика» указывается наименование юридического лица — представителя налогоплательщика. Проставляется подпись лица, сведения о котором указаны в поле ФИО и дата.

Лицо, не подписывающее декларацию, а просто сдающее её в налоговую по поручению организации или ИП, не является представителем по заполнению декларации, и поэтому его фамилия на титульном листе не указывается.

Раздел 2.1.1

Заполнение декларации начинается с раздела 2.1.1, куда вносятся данные по доходам и взносам за отчетные периоды.Сначала заполняется поле 101 «Код признака применения налоговой ставки». Цифру 2 ставят налогоплательщики, у которых в течение года доходы превысили 150 млн. рублей, и они начали применять ставку 8%. Все остальные ставят цифру 1.

В строке 102 следует выбрать признак налогоплательщика. ИП, не производящие выплат физическим лицам, выбирают признак 2. ИП, производящие выплаты физлицам и организации выбирают признак 1.

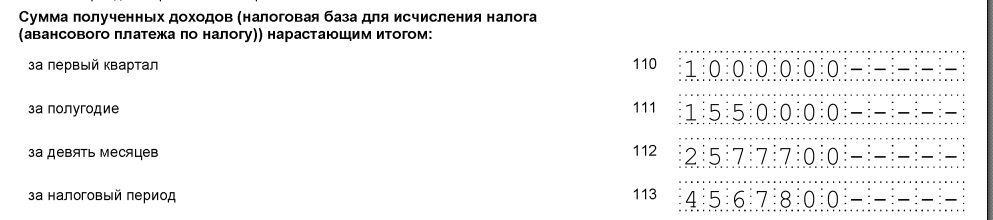

В строках 110-113 указывается сумма полученных доходов нарастающим итогом (а не квартальные суммы). Так, для подсчета дохода за 9 месяцев, надо взять все доходы, полученные с 1 января по 30 сентября включительно.Помните, что неправильно выбранный признак приведет к неправильному заполнению декларации.

Ставки налогов в строках 120-123 составляют обычно 6%. Но некоторые регионы воспользовались правом уменьшения налоговых ставок, вплоть до нуля (у ИП, имеющих право на «налоговые каникулы»). Разные же ставки налога в этих строках могут быть, например, если организация или ИП сменили место регистрации и в новом регионе окажется другая ставка налога.

Для тех же налогоплательщиков, у которых доходы превысили 150 млн рублей, ставка повышается до 8%, а пониженные ставки не действуют.

Пример:

Организация работает в регионе, где установлена пониженная ставка налога. В 4 квартале доход у неё превысил 150 млн. рублей, но по итогам года превышения доходов в 200 млн. не было. Т.е. право на УСН сохранено. Вот так указываются проценты в строках 120-123:

ИП, применяющие ставку 0% должны представлять декларацию в налоговую инспекцию, несмотря на то, что налога к уплате нет. В декларации указываются данные о полученных доходах и ставка налога 0%. Не прочерки в строке налога, а именно 0. Иначе декларация не пройдет камеральную проверку в налоговой инспекции, ведь ставки «прочерк» в Налоговом кодексе не предусмотрено.

В строке 124 указывается обоснование применения пониженной налоговой ставки, если она применяется налогоплательщиком. Эти ставки устанавливаются региональными законами. Принцип формирования кода похож на тот, который используется в декларациях по налогу на имущество. Поле кода состоит из двух частей: в первой указывается семизначный код из приложения к Порядку заполнения декларации, а во второй части кодируется статья, часть, пункт, подпункт, абзац регионального закона. Пример приведен в Порядке заполнения. Но у нас в примере ниже будет другой код — из закона Ленинградской области. Пониженная ставка 3% указана в пункте 2 статьи 1-2 закона.

В строках 130-133 указывается начисленная сумма налога (авансового платежа) за соответствующие периоды. И вот тут заполнение строк зависит от того, какая цифра стоит в поле 101. Если там указана цифра 1, то заполнение простое — строки 110-113 умножаются на ставку налога из соответствующих строк 120-123.

А вот если в поле 101 стоит цифра 2, т.е. применяется ставка 8%, то строки заполняются по-другому, начиная с квартала, в котором доходы превысили 150 млн. рублей.Например, чтобы рассчитать сумму авансового платежа за 1 полугодие, надо сумму из строки 112 умножить на ставку налога, указанную в строке 122.

Возьмем пример выше, когда ставка 8% применяется, начиная с 4 квартала. В этом случае строки 130-132 считаются как обычно, а потом доход за 4 квартал умножается на ставку 8% и полученный налог добавляется к налогу за 9 месяцев.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Строки 140-143 предназначены для сумм страховых взносов, пособий по временной нетрудоспособности и других расходов, на которые налогоплательщик может уменьшить исчисленный в строках 130-133 налог. Взносы и другие расходы должны указываться в те периоды, в которых они произведены. Если, например, взносы уплачены в апреле, то значит они указываются в строке 141. И не важно, что это оплата взносов за март месяц.

Порядок заполнения строк 140-143 зависит от признака налогоплательщика, указанного в строке 102. Если признак выбран «2», то значит налогоплательщик может уменьшить налог более чем на 50%, вплоть до нуля. Таким образом, строки 140-143 у него могут быть меньше или равны строкам 130-133, но не могут быть больше. Т.е. если в строке 133 начислен налог за год 20 тыс. рублей, то в строке 143 не может быть больше этой суммы, даже если вы уплатили 25 тыс. рублей взносов.

Если признак выбран «1», то строки 140-143 не могут быть более половины суммы исчисленного налога в строках 130-133, потому что налог можно уменьшать не более чем на 50%. Исключение составляют плательщики торгового сбора, поскольку ограничение в 50% для этого сбора не установлено. Но данные о торговом сборе в строках 140-143 раздела 2.1.1 не указываются.

Раздел 2.1.2

Плательщикам торгового сбора для уменьшения налога на торговый сбор, следует заполнять раздел 2.1.2. Тем, кто этот сбор не платит или не может уменьшить на него налог, заполнять раздел не надо и включать его в состав отчета тоже.Заполнение строк 110-143 идентично заполнению этих же строк в разделе 2.1.1, с небольшим отличием. Как уже было написано выше, в разделе указываются только данные по деятельности, облагаемой торговым сбором. При наличии доходов по видам деятельности, не облагаемым торговым сбором, налогоплательщикам необходимо вести раздельный учет не только выручки, но и страховых взносов (и других расходов, уменьшающих налог). При этом правило уменьшения налога на взносы (не более, чем 50% у организаций и ИП с работниками), действует и при заполнении этого раздела.

В строках 150-153 указывается весь торговый сбор, уплаченный в 2021 году (даже если это был сбор, уплаченный за 2020 год). А в строках 160-163 только сбор, уменьшающий налог. Напомним, что торговый сбор может уменьшить исчисленный налог вплоть до нуля. Для определения размера торгового сбора, уменьшающего налог, необходимо из строк 130-133 вычесть соответствующие строки 140-143. Если полученные результаты больше строк 150-153, то в строках 160-163 повторяются данные строк 150-153. Если меньше, то указывается разница между строками 130-133 и 140-143.

Пример: в строке 130 раздела 2.1.2 сумма налога составляет 60 000 рублей. Сумма взносов и иных расходов, уменьшающих налог (строка 140) равна 30 000 рублей. Сумма торгового сбора в строке 150 так же 30 000 рублей, значит в строку 160 «помещается» весь уплаченный торговый сбор за 1 квартал.

При расчете уменьшения налога за год получается другая ситуация. Допустим, разница строк 133 и 143 составляет 331 200 рублей, тогда как торговый сбор за год уплачен в размере 390 000 рублей. Таким образом, уменьшить налог на торговый сбор можно только на 331 200 рублей, что и отражается в строке 163. Данные из строк 160-163 пригодятся для заполнения раздела 1.1 декларации.

Раздел 1.1

В строках 010, 030, 060 и 090 указывается ОКТМО. Если ОКТМО в течение года не менялся, достаточно указать его один раз, в строке 010.В строке 020-110 указываются суммы начисленных авансовых платежей за отчетные периоды и налог за календарный год. Для расчета платежей берутся суммы из раздела 2.1.1 и 2.1.2 декларации. От суммы налога, указанного в строке 130, отнимается сумма взносов, указанная в строке 140. Налогоплательщики, уменьшающие налог на торговый сбор, считают эту строку несколько иначе: из строки 130 раздела 2.1.1 вычитается строка 140 этого же раздела, а потом строка 160 раздела 2.1.2.

При расчете налога за остальные периоды, также берутся данные из раздела 2.1.1 и 2.1.2, но при этом вычитается ранее начисленная сумма в разделе 1.1. Если сумма налога получается с минусом, она указывается в строке «к уменьшению», а не к уплате.

Помните, что не всегда цифра в строке 100 означает, что именно эту сумму необходимо доплатить, а в строке 110, что именно эту сумму налоговая вам должна вернуть. Как уже выше писалось, в декларации не указываются уплаченные вами суммы в течение года, а они могут не совпадать с данными раздела 1.1.Пример: в разделе 1.1 в строке 070 указана сумма 60000 рублей. В разделе 2.1.1 в строке 133 указана сумма 481 200 рублей, в строке 143 — 150000 рублей, в разделе 2.1.2 в строке 163 — 331 200 рублей. Считаем по формуле: строки 133-143-163-070 481200 —150000 — 331200 — 60000 = - 60000 рублей. Получается налог за год к уменьшению и поэтому 600 рублей (без минуса!) указывается в строке 110 раздела 1.1.

Чтобы понять, сколько же надо доплатить налога за год (и надо ли вообще это делать), отнимите от строки 133 раздела 2.1 строку 143 раздела 2.1.1 (плательщикам торгового сборе надо вычесть еще и строку 163 раздела 2.1.2) и вычтите сумму авансовых платежей, которую вы уплатили за отчетный год. Если полученная сумма с плюсом, налог в этой сумме надо доплатить. Если с минусом, то налог вы переплатили.

Пример: Согласно разделу 1.1. декларации сумма, к возмещению в строке 110 составляет 6000 рублей. Однако организация не уплатила авансовый платеж за 9 месяцев в этой же сумме, поэтому возвращать ей нечего.

В разделе 1.1 появилась новая строка 101, в ней указывается сумма налога, уплаченная в связи с применением патентной системы налогообложения, подлежащая зачету. Эту строку заполняют те ИП, которые утратили право на применение ПСН и у них осталась переплата по этому налогу. Её можно зачесть в счет налога по УСН. Все остальные ИП (и тем более организации), в строке ставят прочерки.

Для просмотра ссылки необходимо нажать

Вход или Регистрация