Если вы планируете сделку с его участием, мы настоятельно рекомендуем вам не совершать ее до окончания блокировки. Если пользователь уже обманул вас каким-либо образом, пожалуйста, пишите в арбитраж, чтобы мы могли решить проблему как можно скорее.

Какие преимущества даёт торговый эквайринг, как его подключить и сколько это будет стоить для предпринимателя.

Согласно докладу консалтинговой компании BCG от 2019 года, Россия по темпу роста выручки безналичных платежей обходит все страны Европы. За год общая выручка с «безнала» растёт в среднем на 22 %. Рост количества безналичных транзакций в России в докладе охарактеризован как феноменальный. В 2010 году россияне делали в среднем 6 покупок по карте в год, а в 2018 — 172 покупки!

У такого роста несколько причин. Во-первых, в 2010-м ещё не было замечательной технологии NFC, которая позволяет оплачивать покупки с мобильных телефонов. Во-вторых, комиссии банков за торговый эквайринг существенно снизились за последние годы. Сейчас для покупателя отсутствие возможности расплатиться по карте — реальный мотив для отказа от покупки. Это легко понять — кому нравится ходить с бренчащей мелочью в кармане?

Что такое торговый эквайринг и как он работает

Торговый эквайринг — это банковская услуга, которая позволяет принимать безналичные платежи от клиентов с банковских карт. Для списания денег используют прибор POS-терминал. Мы все его видели не раз — именно POS-терминал продавец передаёт покупателю для оплаты картой. Часто в комплекте с терминалом используют выносную клавиатуру (пин-пад) для повышения удобства при оплате картой.

Слева POS-терминал, справа — пин-пад

Через несколько секунд покупатель получает чек. Из-за высокой скорости процедуры кажется, что она проста. Но как бы не так — за эти секунды происходит целый ряд проверок. Рассмотрим процесс с начала и до конца:

- Клиент прикладывает карту к терминалу и вводит PIN-код (если сумма покупки свыше 3000 рублей). Некоторые карты приходится вставлять в ридер или прокатывать магнитной полосой через щель считывателя, например, если карта или терминал не поддерживают бесконтактный способ оплаты.

- Запрос на транзакцию отправляется в процессинговый центр, с которым работает банк-эквайер (оказывающий услугу). У крупных банков свой процессинговый центр. Содержать свой процессинг — недешевое удовольствие, поэтому не каждый банк может себе это позволить, а иногда это просто нецелесообразно по финансовым причинам, проще и дешевле пользоваться услугами процессинга на аутсорсе. Задача процессинга — проверить, активна ли карта и не находится ли в «чёрном списке». Если карта в порядке, банк-эквайер перенаправляет запрос в банк-эмитент (банк, выпустивший карту).

- Банк-эмитент проверяет, достаточно ли денег на карте. Если денег хватает, то сумма списывается в пользу банка-эквайера.

- Банк-эквайер отправляет деньги продавцу, «отщипывая» от суммы свою комиссию. Деньги продавцу приходят в течение 1—3 банковских дней.

Клиент получает от кассира 2 чека: кассовый и слип. Слип-чек печатается в 2-х экземплярах, один остаётся на торговой точке. Где-то под рукой у кассира обязательно лежит лист бумаги, к которому он крепит слипы с помощью степлера.

В Китае есть магазины, которые вообще не принимают наличные. На востоке для оплаты чаще всего используют даже не карты, а смартфоны, часы, кольца и другие гаджеты с установленными приложениями Samsung Pay, Apple Pay, Google Pay или AliPay, последний вариант особенно популярен. Процедура оплаты с гаджета такая же, как в случае с картой, но к POS-терминалу предъявляется дополнительное требование — наличие чипа NFC.

Что такое интерчейндж в эквайринге

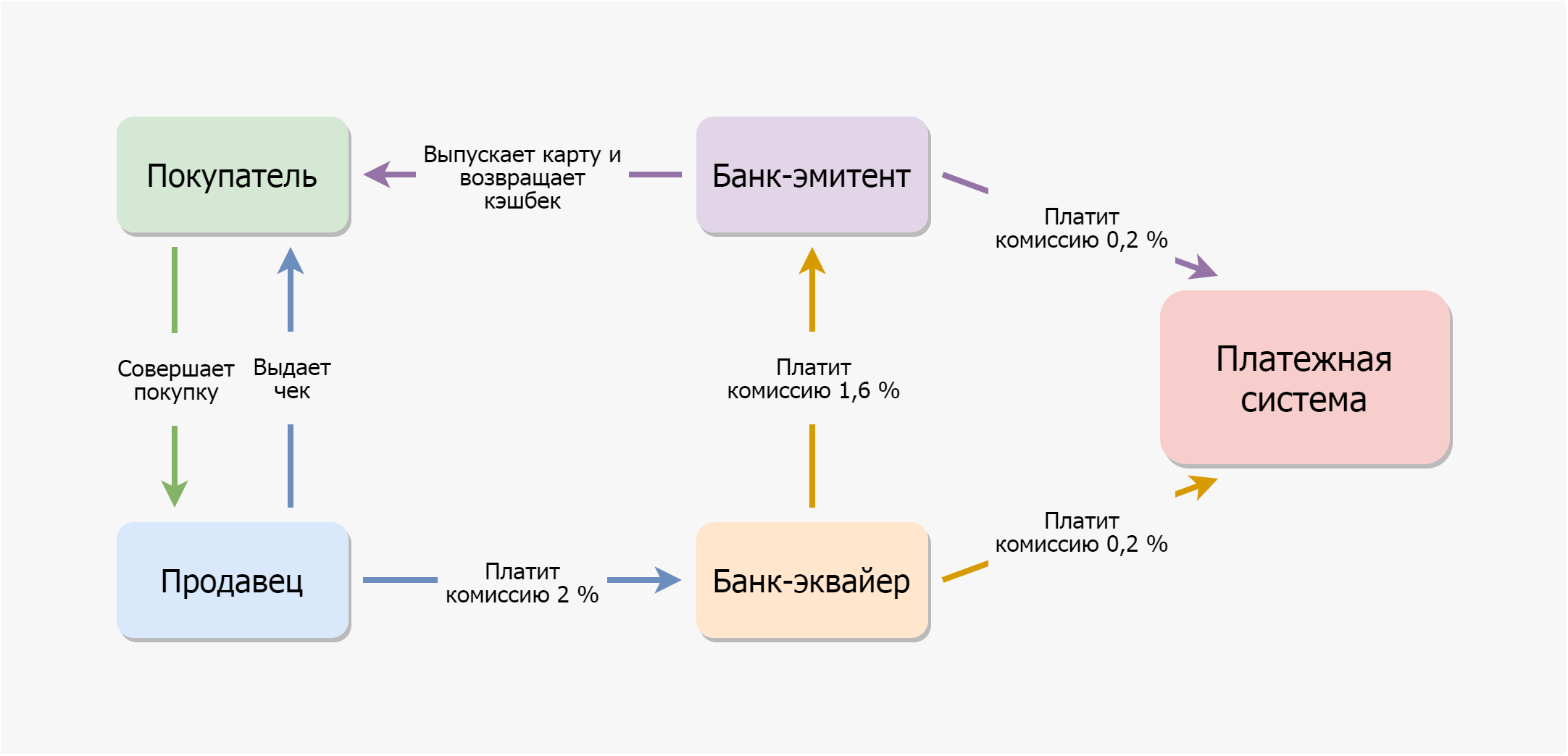

Банк-эквайер, взяв с суммы оплаты товара комиссию (торговую уступку), обязан поделиться её частью с банком-эмитентом. Платёж эквайера в пользу эмитента называется интерчейндж. Интерчейндж также включает в себя комиссию в пользу третьей стороны — платёжной системы. Размер интерчейнджа определяется именно платёжной системой. Ставка этого платежа очень важна для эмитентов. За счёт платежей интерчейндж они могут предлагать программы лояльности, кэшбеки и скидки на обслуживание карт.

Пример расчётов между банками — на схеме ниже:

Допустим, покупатель приобрёл у продавца товар по безналу за 100 ₽. Деньги принял банк-эквайер, который выплатил банку-эмитенту 1,6 % и еще 0,2 % платежной системе. Из оставшихся 98,2 ₽ банк-эквайер берёт себе 0,2 ₽ как комиссию. В итоге из 100 ₽ продавец через 1—3 дня получит 98 ₽. Ставка торгового эквайринга в данном примере составила 2 %.

Для каждой отрасли установлен свой интерчейндж — самые низкие ставки в фастфуде и продуктовом ритейле. На величину интерчейнджа влияет также тип карты — по премиальным платёж выше. Средний интерчейндж по обычным картам в России в 2020 году составляет 2 %, по премиальным картам — 2,3 %.

Виды эквайринга

Помимо традиционного, торгового эквайринга бывают и другие:

Интернет-эквайринг

Если вы покупали что-то с карты в интернете, знаете, что это такое. Вместо POS-терминала здесь — интерфейс, в поля которого нужно внести данные карточки вплоть до номера CVC2. Интернет-эквайринг — дорогое «удовольствие», поскольку банку приходится обеспечивать повышенную защиту транзакций.

Для подтверждения операции владельцу приходит SMS-сообщение с кодом или Push-уведомление от банковского приложения, если последнее установлено в смартфоне владельца карты. В платеже могут отказать, например если карта покупателя не поддерживает протокол безопасности 3D Secure, который используется для двухфакторной аутентификации пользователя.

Мобильный эквайринг

Особенность этого вида в том, что платить по карте можно в любом месте, где есть сигнал LTE или 3G. Для мобильного эквайринга применяют mPos-терминалы, которые размером не больше среднего смартфона. Мобильным эквайрингом иногда пользуются, например, таксисты и курьеры. В России этот вид эквайринга не особо популярен. Чаще всего курьер приезжает с обычным переносным терминалом, который работает через GPRS или 3G связь.

Оплата по QR-кодам

Это новый вид эквайринга для России, который первым ввёл «Сбербанк» (услуга «Плати QR»).

Продавец формирует QR-код на некоторую сумму и показывает его покупателю. Покупатель заходит в приложение банка, выбирает вариант оплаты по QR-коду (приложению нужно разрешить доступ к камере), подносит смартфон к коду и деньги списываются с его карточки.

Кому это нужно? Ультрамалому бизнесу — например, небольшим парикмахерским или ларькам, где продают шаурму и котлеты по-киевски. Выгода QR-эквайринга в том, что комиссии низкие (до 1,5 %) и платить за оборудование (POS-терминал) не нужно. Данный способ оплаты в России пока так же не пользуется широкой популярностью.

Некоторые продавцы предпочитают оплату напрямую на карту через «Сбербанк Онлайн», чтобы вообще не платить комиссию за эквайринг, но покупателям это не нравится — многие привыкли получать кэшбек за покупки да и не все пользуются Сбером.

Платежи через СБП

В январе 2019 года Центробанк запустил «Систему быстрых платежей» (СБП), когда можно перевести деньги любому человеку в любой банк России по номеру телефона без комиссии. Требование одно — банк отправителя и банк получаетеля должны входить в СБП.

В настоящее время в СБП реализована возможность совершать переводы между счетами граждан России, а также платежи в пользу юридических лиц, например, за товары и услуги, в том числе с использованием QR-кодов.

В инфраструктуру СБП входят «Банк России» и «Национальная система платежных карт» (НСПК). С 1 апреля 2020 года до 30 июня 2022 года комиссии для банков нет при переводе денег между физическими лицами, а значит и для граждан они бесплатны.

Кто обязан ставить терминалы торгового эквайринга

По закону «О защите прав потребителей», продавец, выручка которого превышает 40 млн рублей в год, обязан внедрить эквайринг. Исключение лишь одно — продавец находится на территории, где нет интернета. Продавцы с выручкой от 40 млн рублей в год также должны принимать карты «МИР» — так сказано в поправках в ФЗ № 161 «О национальной платёжной системе» от 2017 года. Это требование закона нужно брать в расчёт при выборе эквайринга.

Штраф за отказ принимать карту «МИР» — от 30 до 50 тыс. рублей для юридического лица (ч. 4 ст. 14.8 КоАП РФ).

Предпринимателю также стоит изучить ФЗ № 54 «О применении контрольно-кассовой техники». В законе отмечено, что при каждой продаже продавец обязан давать один чек покупателю, а второй — отправлять в налоговую. Это касается и интернет-эквайринга. Если покупатель расплачивается картой в сети, чек высылают на электронную почту покупателя или в виде SMS-сообщения.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Преимущества торгового эквайринга

На услуги торгового эквайринга можно смотреть по-разному. Одни предприниматели негодуют по поводу того, что им чуть ли не законодательно навязывают «безнал», и считают его дополнительным налогом. В качестве примера приведём сеть «Ашан». Её руководителям пришлось предлагать тариф в 2—3 раза ниже среднерыночного, чтобы уговорить их начать работать с картами.

Другие — те, для которых стакан наполовину полон — видят в эквайринге конкурентное преимущество, которое можно получить «малой кровью». Правда, в 2020 году заведения, не использующие эквайринг, можно считать скорее «белыми воронами». Согласно исследованию «Сбербанка», на конец 2019 года всего 12 % торговых точек в основных потребительских категориях (супермаркеты, рестораны, отели, фастфуд, магазины одежды) не принимают карты. И на эти 12 % приходится лишь 3 % торгового оборота.

Да, за эквайринг нужно платить. Но эти траты окупаются — вот почему:

- Сумма покупки выше. Человек, который платит картой, тратит на 12—18 % больше, чем покупатель с наличкой. Здесь имеет место психологический момент: когда ты в обмен на 8 часов нечеловеческих усилий получаешь бумажку номиналом в 2 000 рублей, ты будешь относиться к этой бумажке предельно трепетно. Перевод на карту — это нечто абстрактное, невещественное. С невещественным расставаться проще.

- Нет риска потери клиента. Экономическое исследование «Левада-центра» содержит такие данные: на конец 2019 года 2 % россиян полностью отказались от наличных, 89 % регулярно пользуются картами. Процент тех, кто в принципе не носит наличку, по прогнозам «Левада-центра», будет расти и в 2021 году составит уже 4 %. Основание для такого прогноза следующее: наличные сейчас чаще используют люди в возрасте 40+, не доверяющие банкам и новым технологиям.

- Скорость обслуживания покупателей выше. На обслуживание покупателя, который платит картой, уходит на 30—60 секунд меньше. Это то время, в течение которого продавец проверяет купюру, отсчитывает сдачу, понимает, что в кассе не хватает мелочи, бегает к условной Свете на соседнюю кассу за разменом. И за этим наблюдает десяток раздражённых и уставших после работы людей, которые стоят в очереди. Не у всех хватает терпения выждать до конца.

- Риск ошибки кассира ниже. Работая с наличными в условиях перманентной очереди, кассир рискует обсчитаться со сдачей или взять фальшивую купюру. Эквайринг избавляет от этих рисков.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Кроме того, расходы на эквайринг можно считать своего рода инвестицией в персонал. Представители банка-эквайера сами обучают кассиров, которые становятся за счёт этого более профессиональными. По любым вопросам, связанным с эквайрингом можно позвонить в техподдержку банка и получить исчерпывающий ответ.

Как подключить торговый эквайринг: пошаговая инструкция

Никаких технических работ при подключении торгового эквайринга предпринимателю делать не надо. За него это сделают специалисты банка-эквайера.

Вся процедура подключения выглядит так:

Этап № 1. Выбираем торговый эквайринг. Этот этап самый ответственный. Если будете выбирать эквайера исключительно по величине комиссии, рискуете прогадать. Разницу в комиссии банк, предлагающий более выгодные условия, каким-либо образом с вас всё равно возьмёт — например, выставит счёт за настройку, подключение и аренду POS-терминала.

Выбирая банк-эквайер, учитывайте следующее:

- Обязательно ли открывать расчётный счёт в банке, оказывающем услуги эквайринга.

- Каков размер комиссии. Вознаграждение эквайера не должно быть больше 3 % — это уже много. Также нужно узнать, зависит ли комиссия за торговый эквайринг от величины оборота.

- Есть ли плата за подключение.

- Придётся ли доплачивать за аренду POS-терминала (и выдадут ли его вообще).

- Можно ли подключить эквайринг со своим терминалом. В этом случае можно более выгодные условия по эквайрингу.

- Нужен ли обеспечительный депозит. Это своего рода страховая сумма, которую нужно держать в банке. Разумеется, лучше обойтись без депозитов.

- Как быстро приходят деньги на счёт. Хорошая практика — следующий банковский день после проведения платежа.

- Какие банковские карты можно принимать. Выше говорилось, что некоторые организации обязаны принимать карты «МИР».

- Доступен ли back-office — личный кабинет, где можно отслеживать транзакции.

- Будет ли банк обучать сотрудников и не выставит ли для этого дополнительных условий (например, открыть расчётный счёт).

Этап № 2. Выбрав эквайера, посетите офис банка и заполните заявку на подключение. В течение 1—5 рабочих дней банк будет принимать решение, достойны ли вы стать пользователем его услуг. Отказать могут из-за небольшого оборота, пустой истории платежей, сомнительного рода деятельности.

Этап № 3. После одобрения соберите документы и подпишите договор с банком. Какие документы понадобятся для ООО:

- Копии паспортов всех учредителей (страницы 1, 2, 19 и с пропиской).

- Копии ИНН всех учредителей.

- Название организации и адрес точки продаж.

- Реквизиты расчётного счета.

- Уведомление о постановке на учет (или ОГРН).

- Номер телефона контактного лица.

ИП передаёт в банк копию своего паспорта и ИНН вместо копий документов учредителей.

Этап № 4. Выбор POS-терминала для эквайринга. Есть стационарные и мобильные приборы. Стационарные стоят в супермаркетах, мобильные носят с собой курьеры и официанты.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Этап № 5. Установка, настройка, инструктаж сотрудников. От предпринимателя здесь требуется согласовать время визита сотрудников банка и организовать присутствие всех кассиров на торговой точке в это время.

Если POS-терминал сбоит, достаточно позвонить по номеру на наклейке на кромке прибора и пожаловаться, часто помогает простая перезагрузка. Как правило, сотрудник приезжает в течение 1—2 часов. Разумеется, время приезда напрямую зависит от удаленности точки продаж и банка, где находятся сотрудники техподдержки и загруженности последних.

Тарифы на торговый эквайринг: топ-5 предложений

| Банк | Тариф, % | Стоимость оборудования |

|---|---|---|

| Сбербанк | 2,05—2,5 | Аренда от 0 до 1000 руб. в месяц. Зависит от оборота |

| ВТБ | 1,6—3,5 | Можно только купить, от 9 990 руб. / 1 терминал |

| Точка | 1,8—2,2 | Можно купить в рассрочку на год, от 12 000 руб. за 1 терминал |

| Модульбанк | 1,5—2,4 | Можно купить или взять в аренду, от 1 700 руб. / месяц за 1 терминал |

| Тинькофф | 1,5—2 | Терминалы бесплатно |

Отметим, что на время пандемии коронавируса COVID-19 некоторые банки снизили проценты по эквайрингу. А ставка по эквайрингу на медицинские услуги не превышает 1% до 30 сентября 2020 года — согласно постановлению Центробанка. «Тинькофф банк» так же снизил комиссию до 1 % по интернет-эквайрингу до 1 сентября 2020 года.