Организации или ИП в процессе своей коммерческой деятельности периодически получают письма от ФНС. Налоговики могут потребовать, например, дать пояснения по каким-либо сделкам, погасить задолженность или предоставить недостающие документы. Игнорирование таких запросов грозит бизнесу штрафом и блокировкой счета.

Ничего критичного в подобных ситуациях нет, это рядовые рабочие моменты, которые урегулировать довольно просто. Однако налогоплательщику стоит знать свои обязанности и круг правомочий фискалов, чтобы чувствовать себя уверенно и избежать ответственности.

ФНС имеет право запрашивать документы и информацию не только о вашем предприятии, но и о контрагенте.

Перечислим основные виды требований, которые налоговики присылают по ЭДО или в виде бумажных писем.

Если налоговики отправили его по ТКС через оператора ЭДО, дата получения указывается в квитанции о приеме (письмо ФНС от 05.10. 2020 № СД-4-2/16167@).

В тех редких случаях, когда требование приходит на бумаге почтой, оно считается автоматически полученным на шестой рабочий день с даты отправки (по штемпелю на конверте). Срок исполнения, соответственно, начинает течь с седьмого рабочего дня.

Систематизируем сроки ответа на требования ФНС и приведем их в виде таблицы.

Если вы не успеваете уложиться в срок, закон позволяет ходатайствовать о его продлении (п. 3 ст. 93 НК). Уважительной причиной может служить, например, отсутствие главного бухгалтера на рабочем месте, в связи с командировкой, больничным или очередным отпуском.

Например, пояснения к налоговой декларации по НДС должны быть направлены исключительно в электронном виде по образцу, утвержденному приказом ФНС № ММВ-7-15/682@ от 16.12.2016. А вот ответ по поводу ошибок и расхождений в отчетности, если они не повлияли на сумму к уплате, оформляется обычным письмом с приложением корректировок.

Если налоговая запрашивает дополнительные документы, предоставьте их либо на бумажном носителе лично (по почте заказным отправлением), либо направьте сканы по ТКС (кабинет налогоплательщика и ЭДО). Все дубликаты заверяются подписью руководителя и скрепляются печатью организации. Обратите внимание также, что в тексте письма или в отдельной описи вложений необходимо указать общее количество страниц.

Есть и еще один риск в игнорировании налоговых органов. Не отвечая на запросы и требования ФНС, не забирая заказные письма с почты, налогоплательщик увеличивает свои шансы попасть в план выездных проверок.

Виды требований ФНС

В основном инспекторы направляют письма налогоплательщикам в ходе камеральных и выездных проверок, а также при прочих контрольных мероприятиях. Причиной тому могут быть расхождения в отчетности, недостаток подтверждающих документов, ошибки в расчетах и т. д.Ничего критичного в подобных ситуациях нет, это рядовые рабочие моменты, которые урегулировать довольно просто. Однако налогоплательщику стоит знать свои обязанности и круг правомочий фискалов, чтобы чувствовать себя уверенно и избежать ответственности.

ФНС имеет право запрашивать документы и информацию не только о вашем предприятии, но и о контрагенте.

Перечислим основные виды требований, которые налоговики присылают по ЭДО или в виде бумажных писем.

| Виды требований ФНС | |

| 1) Требование о представлении пояснений | Предъявляются при камеральных и выездных проверках, если:

|

| 2) Требование о представлении документов (информации) | В письме налоговая укажет, какие именно документы или информация нужны для проведения контрольного мероприятия. Точного перечня нет, но данные должны быть связаны непосредственно с предметом проверки, расчетом и уплатой налогов |

| 3) Требование об уплате | Приходит в случае, если компания пропустила сроки уплаты обязательного платежа, ошиблась в реквизитах или недоплатила определенную сумму. |

| 4) Требование (уведомление) о явке в налоговый орган | При проведении контрольных мероприятий налоговики могут вызвать руководство организации или ИП для дачи устных пояснений (пп. 4 п. 1 ст. 31 НК). В письме ИФНС должно быть указано: адрес инспекции и номер кабинета, дата и время явки, описание цели вызова |

Когда требование ФНС считается полученным

В современных реалиях субъект бизнеса чаще всего получает сообщения от ИФНС электронным путем. Если требование пришло в личный кабинет налогоплательщика (юрлица или ИП), то срок для подготовки ответа начинает течь со дня получения письма.Если налоговики отправили его по ТКС через оператора ЭДО, дата получения указывается в квитанции о приеме (письмо ФНС от 05.10. 2020 № СД-4-2/16167@).

В тех редких случаях, когда требование приходит на бумаге почтой, оно считается автоматически полученным на шестой рабочий день с даты отправки (по штемпелю на конверте). Срок исполнения, соответственно, начинает течь с седьмого рабочего дня.

Сроки ответа на требование налоговиков

Конкретный срок для ответа на требование обязательно будет указан в письме налоговой инспекции, несмотря на то, что эти нормы уже прописаны в НК.Систематизируем сроки ответа на требования ФНС и приведем их в виде таблицы.

| Причина диалога с ФНС | Статья НК | Срок для ответа |

| Истребование документов в рамках камеральной или выездной проверки | ст. 93 НК | 10 рабочих дней со дня получения |

| Доп. мероприятия налогового контроля | Ст. 93, п. 6 ст. 101 НК | 10 рабочих дней со дня получения |

| Камеральная проверка нулевой ставки НДС и вычетов при реализации товаров, работ и услуг | Ст. 93, п. 15 ст. 165 НК | 20 календарных дней со дня получения |

| Документы по сделкам вне рамок проверки | Ст. 93, п. 2 ст. 93.1 НК | 10 рабочих дней со дня получения |

| Встречная проверка | Ст. 93, п. 1 ст. 93.1 НК | 5 рабочих дней со дня получения |

| Контроль сделок между взаимозависимыми лицами | Ст. 93, п. 6 ст. 105.17 НК | 30 рабочих дней со дня получения |

Как составить ответ на требование

Если нет установленного законом бланка ответного письма, налогоплательщик ведет переписку с ФНС в свободной (произвольной) форме.Например, пояснения к налоговой декларации по НДС должны быть направлены исключительно в электронном виде по образцу, утвержденному приказом ФНС № ММВ-7-15/682@ от 16.12.2016. А вот ответ по поводу ошибок и расхождений в отчетности, если они не повлияли на сумму к уплате, оформляется обычным письмом с приложением корректировок.

Если налоговая запрашивает дополнительные документы, предоставьте их либо на бумажном носителе лично (по почте заказным отправлением), либо направьте сканы по ТКС (кабинет налогоплательщика и ЭДО). Все дубликаты заверяются подписью руководителя и скрепляются печатью организации. Обратите внимание также, что в тексте письма или в отдельной описи вложений необходимо указать общее количество страниц.

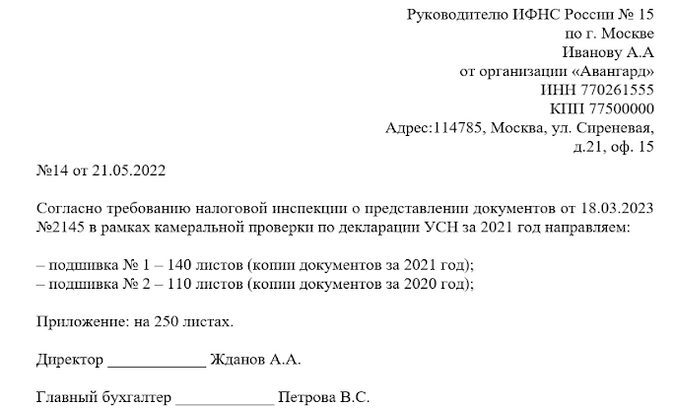

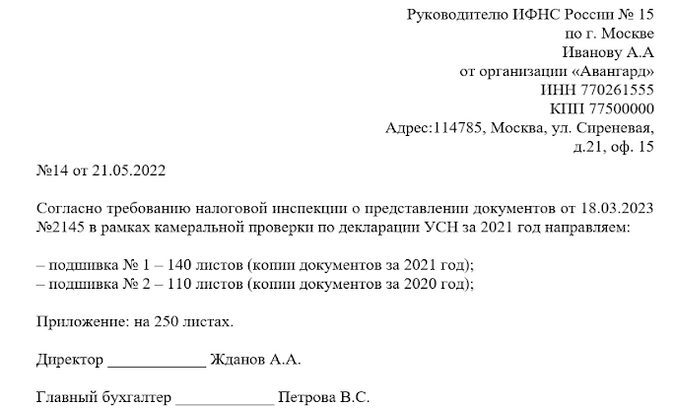

Пример ответа на требование ФНС

Что будет, если не ответить на требование налоговой

Ответственность за упорное молчание или случайное нарушение срока ответа наступает по следующим статьям НК:- штраф в размере 200 руб. – за каждый не предоставленный вовремя документ (п. 1 ст. 126 НК);

- штраф 400 руб. – за каждый документ в случае повторного нарушения в течение одного года (п. 4 ст. 114 НК).

Есть и еще один риск в игнорировании налоговых органов. Не отвечая на запросы и требования ФНС, не забирая заказные письма с почты, налогоплательщик увеличивает свои шансы попасть в план выездных проверок.

Может ли ФНС внести запись о недостоверности в ЕГРЮЛ, если компания не отвечает на требования

Пример недавней судебной практики показал, что отсутствие обратной связи от компании можно расценивать как основание для привлечения к налоговой ответственности, т. е. назначения штрафа (№ А17-2390/2022). Однако внести запись о недостоверности сведений о директоре по этой причине нельзя. Игнорирование писем ФНС не свидетельствует о фиктивности руководителя (п. 2.4. письма ФНС от 30.12.2022 № КВ-4-14/17900@).

Для просмотра ссылки необходимо нажать

Вход или Регистрация