Сколько вы должны заплатить за пользование кредиткой в текущем месяце, рассчитывается банковской системой автоматически на основании данных за прошедший расчетный период. Точная сумма указывается в ежемесячной выписке. И хотя ошибки здесь практически исключены, полезно разобраться, какие формулы и цифры лежат в основе этих расчетов.

Иллюстрация: mrsiraphol/freepik

Иллюстрация: mrsiraphol/freepik

Разбираемся, есть ли вероятность переплатить и как этого избежать.

Проценты подлежат уплате только после завершения льготного периода, если к этому моменту долг по карте не закрыт полностью.

Размер ставки дифференцируется в зависимости от вида проводимой по карте операции: как правило, на оплату покупок она ниже, чем на прочие операции.

Сейчас ставки по кредитным картам начинаются с 9,8% годовых на покупки и доходят до 89,9% годовых на снятие наличных, переводы и приравненные к ним операции.

Банки в предложениях по кредиткам обычно указывают диапазон с минимальными значениями. Заранее определить величину процентных ставок, как и размер одобренного кредитного лимита, невозможно. Их размер устанавливается для каждого клиента индивидуально.

Величину процентов по кредитной карте, а также точную сумму и срок оплаты можно узнать следующими способами:

В течение этого срока баланс кредитки может неоднократно меняться, а начисляемые проценты непосредственно зависят не только от ставки по каждому виду операций, но и от суммы задолженности и срока ее возникновения.

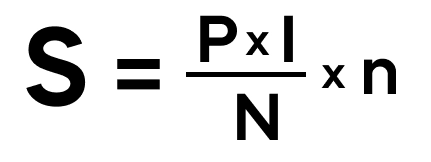

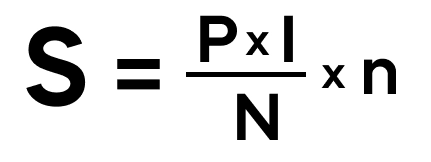

В общем виде формула расчета процентов по кредитной карте выглядит так:

Где:

S — сумма процентов за отчетный период;

P — размер задолженности, т.е. фактически истраченных средств;

I — процентная ставка;

N — количество дней в году;

n — количество дней пользования деньгами.

Например, владелец карты с лимитом 200 тыс. руб. оплатил кредиткой ноутбук стоимостью 100 тыс. руб. У карты льготный период 100 дней, а процентная ставка на покупки составляет 20% годовых.

Несмотря на то, что к 101 дню клиент успел вернуть 90 тыс. руб., грейс-период за эту покупку отменяется, т. к. долг по карте не был полностью погашен.

Проценты за пользование кредитом рассчитываются с первого дня возникновения задолженности. В этом случае переплата составит: 100 000 × 20% ÷ 365 × 101 = 5 534 руб.

Начисления производятся и на основную сумму долга, и на просроченные проценты.

Например, клиент израсходовал по карте 100 тыс. руб. и задержал оплату на 5 дней, тогда размер его ежемесячного платежа из-за просрочки увеличится на 500 рублей (100 000 × 0,1% × 5).

Вы рискуете, если вносите оплату в последний день, особенно если он выпадает на выходной или предпраздничную дату. Списание средств осуществляется не мгновенно, и если к моменту внесения банковский день уже закончен, операция пройдет следующим рабочим днем, таким образом, по карте образуется просроченная задолженность.

Некоторые банки лояльно относятся к просрочкам на несколько дней и за это не штрафуют, но систематическое нарушение правил оплаты все равно негативно отразится на кредитной истории.

Рекомендуем вносить деньги на карту за 3-5 дней до крайней даты списания ежемесячного платежа.

Тарифами может быть предусмотрена фиксированная сумма (300-500 руб.), меньше которой вносить нельзя, даже при наличии минимальной задолженности.

Рекомендуем вносить суммы, превышающие минимальный платеж, чтобы быстрее погасить задолженность. Если это не удастся сделать до окончания льготного периода, большая часть от минимального платежа начнет списываться в счет погашения процентов, при этом основная часть долга будет закрываться очень медленно.

Во время действия беспроцентного периода владелец карты может совершать любое количество покупок в рамках установленного лимита.

Для погашения задолженности достаточно не позднее установленного числа вносить минимальные платежи, но к окончанию льготного периода нужно полностью вернуть израсходованную сумму.

Если этого не сделать или нарушить условия (совершить негрейсовую операцию, задержать минимальный платеж), действие льготного периода прекращается и на всю сумму задолженности будут начислены проценты и неустойки.

Различают «честный» и «нечестный» льготный период. В первом случае он возобновляется в каждом отчетном периоде или с каждой новой покупкой, во втором — после полного погашения задолженности (встречается чаще).

Льготный период может распространяться не только на покупки, но и на снятие наличных и переводы.

Для этого нужно подключить соответствующую услугу, плата за которую спишется единовременно или будет взиматься ежемесячно.

В зависимости от банка стоимость услуги сильно разнится (от нескольких десятков рублей до нескольких десятков процентов), но все равно получается выгоднее, чем ставка за покупки по кредитной карте.

Некоторые банки вообще предоставляют клиенту рассрочку бесплатно, за нее платит продавец товара. Услуга может быть доступна только для покупок на определенную сумму и/или совершенных не позднее установленного срока.

Некоторые банки в качестве конкурентного преимущества разрешают бесплатно снимать и/или переводить со счета кредитной карты суммы в пределах 50-100 тыс. руб. ежемесячно или в течение небольшого срока с момента оформления карты.

Помните, что кредитная карта предназначена прежде всего для оплаты обычных покупок. Ее нецелевое использование может существенно увеличить долговую нагрузку.

Выбирайте карту исходя их ваших целей, внимательно изучайте условия, оценивайте потенциальную выгоду от использования дополнительных сервисов и избавляйтесь от всех ненужных вам опций.

Плата складывается из обязательного минимального платежа либо большей суммы от основного долга, начисленных процентов, комиссий и штрафов (при наличии). Каждый пункт придется вычислять по вышеописанным формулам отдельно.

Следует учесть, что списание внесенных денег банки осуществляют в следующем порядке:

Повышенные проценты за снятие наличных не будут погашаться, пока вы не расплатились по процентам за обычные покупки.

Новые клиенты, использующие кредитную карту по максимуму, погашающие задолженность в срок, могут ожидать улучшения условий кредитования в будущем.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Разбираемся, есть ли вероятность переплатить и как этого избежать.

Что такое процентная ставка по кредитной карте

Процентная ставка по кредитной карте — это плата за пользование заемными средствами банка, выраженная в процентах от суммы фактической задолженности.Проценты подлежат уплате только после завершения льготного периода, если к этому моменту долг по карте не закрыт полностью.

Размер ставки дифференцируется в зависимости от вида проводимой по карте операции: как правило, на оплату покупок она ниже, чем на прочие операции.

Сейчас ставки по кредитным картам начинаются с 9,8% годовых на покупки и доходят до 89,9% годовых на снятие наличных, переводы и приравненные к ним операции.

Банки в предложениях по кредиткам обычно указывают диапазон с минимальными значениями. Заранее определить величину процентных ставок, как и размер одобренного кредитного лимита, невозможно. Их размер устанавливается для каждого клиента индивидуально.

Как узнать процент по кредитной карте

Какой процент будет взиматься банком по каждому из видов операций, в обязательном порядке прописывается в договоре наряду с другими условиями по кредитной карте.Величину процентов по кредитной карте, а также точную сумму и срок оплаты можно узнать следующими способами:

- Самостоятельно в личном кабинете на сайте банка или в мобильном приложении — следует нажать на нужную карту. В зависимости от банка, информация отобразится либо на главном экране, либо в специальной вкладке «Информация по карте/Условия» и т. п.

- В личном кабинете на сайте или мобильном приложении через чат поддержки.

- У специалиста по телефону горячей линии. Для идентификации сотрудник может запросить реквизиты карты, кодовое слово, данные паспорта.

- В отделении банка при наличии паспорта.

Формула расчета процентов по кредитной карте

В отличие от процентных ставок, которые фиксируются в договоре, их точную величину в денежном выражении можно подсчитать только после окончания очередного расчетного периода.В течение этого срока баланс кредитки может неоднократно меняться, а начисляемые проценты непосредственно зависят не только от ставки по каждому виду операций, но и от суммы задолженности и срока ее возникновения.

В общем виде формула расчета процентов по кредитной карте выглядит так:

Где:

S — сумма процентов за отчетный период;

P — размер задолженности, т.е. фактически истраченных средств;

I — процентная ставка;

N — количество дней в году;

n — количество дней пользования деньгами.

Например, владелец карты с лимитом 200 тыс. руб. оплатил кредиткой ноутбук стоимостью 100 тыс. руб. У карты льготный период 100 дней, а процентная ставка на покупки составляет 20% годовых.

Несмотря на то, что к 101 дню клиент успел вернуть 90 тыс. руб., грейс-период за эту покупку отменяется, т. к. долг по карте не был полностью погашен.

Проценты за пользование кредитом рассчитываются с первого дня возникновения задолженности. В этом случае переплата составит: 100 000 × 20% ÷ 365 × 101 = 5 534 руб.

Как рассчитать проценты за просрочку

Банки накладывают санкции на клиентов, вовремя не заплативших очередной платеж: им придется выплачивать неустойку в размере 20% годовых от суммы просрочки или пени в размере 0,1% в день до момента погашения задолженности, реже применяется штраф в фиксированном размере.Начисления производятся и на основную сумму долга, и на просроченные проценты.

Например, клиент израсходовал по карте 100 тыс. руб. и задержал оплату на 5 дней, тогда размер его ежемесячного платежа из-за просрочки увеличится на 500 рублей (100 000 × 0,1% × 5).

Вы рискуете, если вносите оплату в последний день, особенно если он выпадает на выходной или предпраздничную дату. Списание средств осуществляется не мгновенно, и если к моменту внесения банковский день уже закончен, операция пройдет следующим рабочим днем, таким образом, по карте образуется просроченная задолженность.

Некоторые банки лояльно относятся к просрочкам на несколько дней и за это не штрафуют, но систематическое нарушение правил оплаты все равно негативно отразится на кредитной истории.

Рекомендуем вносить деньги на карту за 3-5 дней до крайней даты списания ежемесячного платежа.

Проценты за оплату: что это и как начисляются

Во время действия льготного периода достаточно ежемесячно вносить минимальный платеж, который составляет 2-10% от размера израсходованных с карты средств.Тарифами может быть предусмотрена фиксированная сумма (300-500 руб.), меньше которой вносить нельзя, даже при наличии минимальной задолженности.

Рекомендуем вносить суммы, превышающие минимальный платеж, чтобы быстрее погасить задолженность. Если это не удастся сделать до окончания льготного периода, большая часть от минимального платежа начнет списываться в счет погашения процентов, при этом основная часть долга будет закрываться очень медленно.

Когда не нужно платить проценты по кредитной карте

В двух случаях проценты за операции по кредитной карте платить не нужно. Рассмотрим каждый из них.Во время действия беспроцентного периода

Определенный срок, в течение которого клиент может бесплатно пользоваться деньгами банка, называют беспроцентным, льготным или грейс-периодом. Обычно продолжительность льготного периода составляет от 50 до 100 дней.Во время действия беспроцентного периода владелец карты может совершать любое количество покупок в рамках установленного лимита.

Для погашения задолженности достаточно не позднее установленного числа вносить минимальные платежи, но к окончанию льготного периода нужно полностью вернуть израсходованную сумму.

Если этого не сделать или нарушить условия (совершить негрейсовую операцию, задержать минимальный платеж), действие льготного периода прекращается и на всю сумму задолженности будут начислены проценты и неустойки.

Различают «честный» и «нечестный» льготный период. В первом случае он возобновляется в каждом отчетном периоде или с каждой новой покупкой, во втором — после полного погашения задолженности (встречается чаще).

Льготный период может распространяться не только на покупки, но и на снятие наличных и переводы.

Перевод покупок в режим рассрочки

Некоторыми кредитками можно пользоваться, как картами рассрочки, и возвращать деньги за покупку равными платежами в течение 3-24 месяцев.Для этого нужно подключить соответствующую услугу, плата за которую спишется единовременно или будет взиматься ежемесячно.

В зависимости от банка стоимость услуги сильно разнится (от нескольких десятков рублей до нескольких десятков процентов), но все равно получается выгоднее, чем ставка за покупки по кредитной карте.

Некоторые банки вообще предоставляют клиенту рассрочку бесплатно, за нее платит продавец товара. Услуга может быть доступна только для покупок на определенную сумму и/или совершенных не позднее установленного срока.

Какие еще могут быть платежи по кредитной карте

Стоит учитывать, что помимо процентной ставки за открытие и пользование кредитной картой могут взиматься дополнительные платежи:- Выпуск. Сейчас большинство банков отменили комиссии за выпуск карт, но плата может взиматься за их досрочный перевыпуск.

- Обслуживание. Плата может достигать нескольких сотен рублей в месяц, но при соблюдении некоторых условий (оформление карты в период действия специальной акции, оборот по карте на определенную сумму, подключение пакета дополнительных услуг и т. д.) обслуживание становится бесплатным. Кроме того, на рынке представлено большое количество кредитных карт с полностью бесплатным обслуживанием.

- Уведомления по операциям. Чаще всего услуга стоит 100-200 руб. в месяц. Некоторые банки взимают плату со 2-3 месяца с момента активации карты. Услуга может оказываться бесплатно или предоставляться в рамках пакета услуг.

- Комиссии за снятие наличных и переводы. Помимо того, что на такие операции, как правило, не распространяется действие льготного периода, за их осуществление банки взимают комиссию. Обычно она состоит из фиксированной части (300-600 руб.) и процента от суммы операции.

Некоторые банки в качестве конкурентного преимущества разрешают бесплатно снимать и/или переводить со счета кредитной карты суммы в пределах 50-100 тыс. руб. ежемесячно или в течение небольшого срока с момента оформления карты.

- Комиссия за пополнение счета. Комиссия за входящий перевод может взиматься как банком-эмитентом при использовании сторонних сервисов и банкоматов, так и банком, через который осуществляется пополнение.

- Дополнительные услуги и опции. К ним относятся страховка, рассрочка, предусмотренные условиями договора платные пропуски или перенос даты платежа, уменьшение размера ежемесячного платежа и увеличение периода кредитования и т. п. Страховка и другие дополнительные услуги могут быть подключены по умолчанию, а некоторые опции действуют только в рамках пакета.

- Подписки на сервисы экосистемы банка. За определенную ежемесячную плату финансовые организации предлагают пакет банковских и небанковских услуг с определенной выгодой.

Помните, что кредитная карта предназначена прежде всего для оплаты обычных покупок. Ее нецелевое использование может существенно увеличить долговую нагрузку.

Выбирайте карту исходя их ваших целей, внимательно изучайте условия, оценивайте потенциальную выгоду от использования дополнительных сервисов и избавляйтесь от всех ненужных вам опций.

Как посчитать, сколько нужно платить в итоге

Итоговая сумма платежей по кредитной карте от месяца к месяцу будет отличаться.Плата складывается из обязательного минимального платежа либо большей суммы от основного долга, начисленных процентов, комиссий и штрафов (при наличии). Каждый пункт придется вычислять по вышеописанным формулам отдельно.

Следует учесть, что списание внесенных денег банки осуществляют в следующем порядке:

- Неустойки, пени, штрафы.

- Комиссии за обслуживание, снятие наличных, переводы; плата за использование дополнительных сервисов, подписок, уведомлений.

- Проценты за покупки.

- Проценты за снятие наличных и переводы.

- Часть от суммы основного долга.

Повышенные проценты за снятие наличных не будут погашаться, пока вы не расплатились по процентам за обычные покупки.

Как получить кредитную карту с низкой процентной ставкой

На самые выгодные условия по кредитной карте, такие как низкая процентная ставка, большой кредитный лимит и др., могут рассчитывать следующие категории заемщиков:- зарплатные клиенты;

- действующие клиенты банка, пользующиеся сберегательными продуктами;

- заявители, подавшие максимально полный пакет документов;

- обладатели высокого документально подтвержденного дохода;

- клиенты, не имеющие других кредитных продуктов;

- заемщики с хорошей кредитной историей.

Новые клиенты, использующие кредитную карту по максимуму, погашающие задолженность в срок, могут ожидать улучшения условий кредитования в будущем.

Как работает кредитная карта: главное

- Проценты начисляются только на фактически израсходованную сумму из кредитного лимита.

- Ставка зависит от вида совершаемой операции и от индивидуальных условий для каждого заемщика.

- Условия по кредитной карте гибкие. В зависимости от своих действий заемщик может их как улучшить, так и ухудшить.

- Ежемесячная плата за пользование кредитной картой — изменяющаяся величина, которая складывается из покрытия части и долга и прочих платежей (при их наличии).

- Существует очередность списания денег, где основная сумма долга закрывается в последнюю очередь. Чем дольше вы платите по кредиту, тем больше переплачиваете.

- Если погасить задолженность до конца льготного периода, проценты платить не придется.

- В случае несоблюдения условий льготного периода проценты рассчитываются с момента возникновения задолженности, а не со дня, следующего за днем окончания грейс-периода.

- По некоторым картам доступна услуга рассрочки, позволяющая оплачивать покупку равными частями без переплат в течение нескольких месяцев.

- Чтобы эффективно и выгодно использовать кредитную карту, следует внимательно разобраться во всех условиях.

Для просмотра ссылки необходимо нажать

Вход или Регистрация