В

Поддержку оказали эксперты из Gray Wolf Analytics и Inca Digital.

Журналисты отметили, что в настоящее время платформа столкнулась с «экзистенциальным кризисом» из-за исков CFTC и SEC, увольнениями и отказом ряда платежных компаний от сотрудничества. По их мнению, наибольшую сложность представляет сокращение торговой активности, что уменьшило капитализацию BNB – ключевого элемента операционной модели — на 68% от ATH.

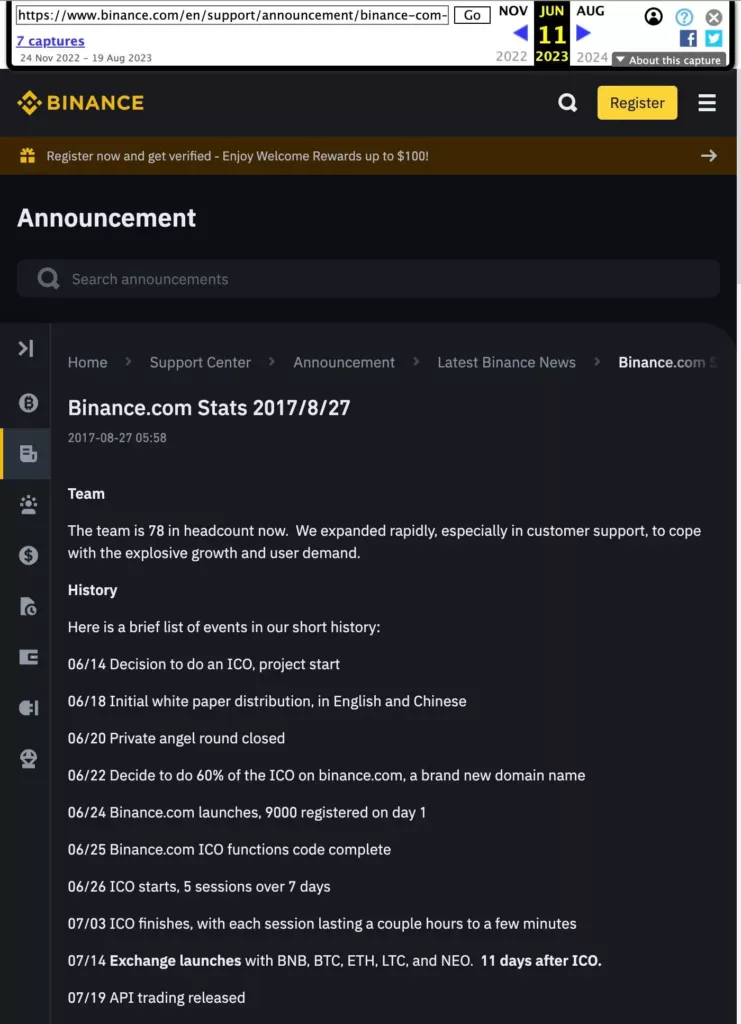

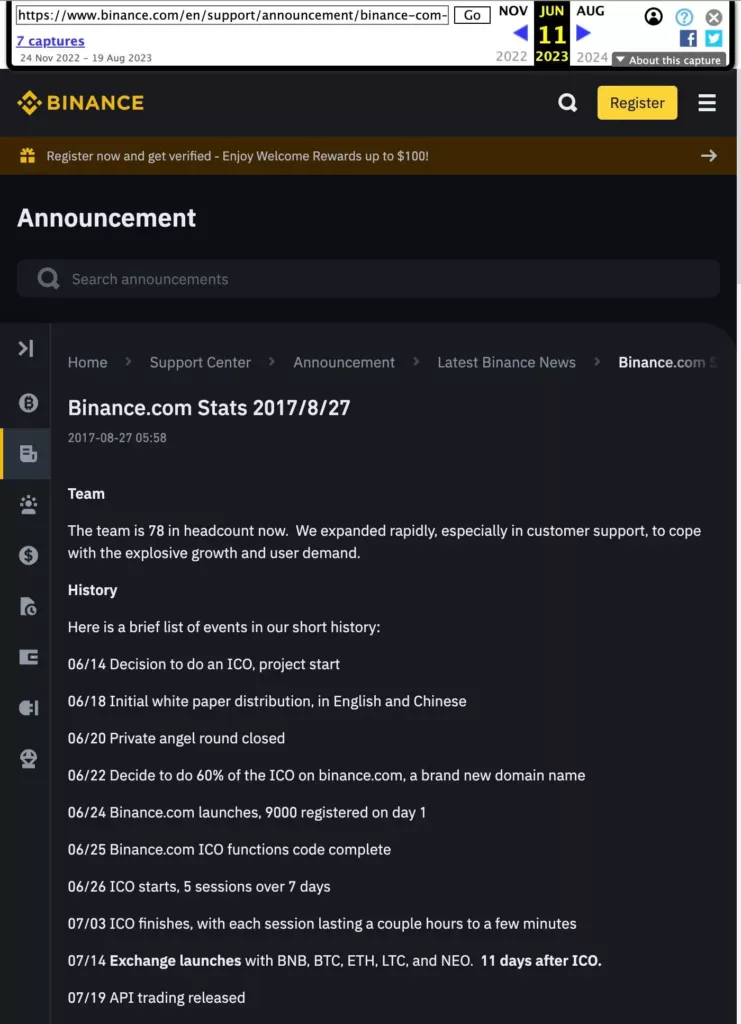

Ниже представлен скриншот сайта Binance (доступен через веб-архив), который раскрывает дорожную карту токенсейла. В настоящий момент эта информация удалена.

Данные: Forbes.

Основатель биржи Чанпэн Чжао (CZ) назвал «огромным успехом» привлечение $15 млн по цене 15 центов за BNB. Полученные средства пошли на создание торговой платформы, и в большей степени — на маркетинг.

Согласно white paper, из 200 млн выпущенных BNB 100 млн распределили в рамках токенсейла, остальные — среди инсайдеров (80 млн) и инвесторов-ангелов (20 млн).

Binance обязалась выкупить и сжечь половину из 200 млн BNB. Сейчас их стоимость достигла $213, хотя на пике они торговались по $675, что сделало Чжао миллиардером с состоянием в $10 млрд.

Согласно проведенному Forbes ончейн-анализу, представленная выше картина не соответствовала действительности. Вместо 100 млн BNB бирже удалось распределить лишь 10,78 млн, 20 млн были переданы ангелам-инвесторам дополнительно. В результате платформа привлекла менее $5 млн, а не заявленные $15 млн, утверждает издание.

Проблема не уникальна для Binance. Согласно Financial Markets and Portfolio Management, с марта 2016 по март 2018 года в 306 ICO:

Биржа сохраняет контроль над активами, время от времени перемещая их между 300 различными адресами (об этом указывается в оспоренном компанией иске CFTC). Обстоятельство послужило основанием для SEC обвинить Binance в искусственном завышении объема торгов на платформе. Представители организации назвали подобные заявления «необоснованными».

Согласно Forbes, Binance контролировала почти 117 млн BNB, что на 31 августа 2023 года составляет 76% от общего объема предложения. По словам специалистов, цифра отражает в том числе «секретные кошельки, используемые для хранения средств клиентов и других корпоративных целей».

Журналисты уверены, что BNB стал решающим фактором в становлении Binance как доминирующей площадки для торговли криптовалютами. Поддержание высокого курса utility-токена стало основой ее успеха — точно так же, как это было актуально для FTX: ее FTT должен был играть роль фундамента платежеспособности.

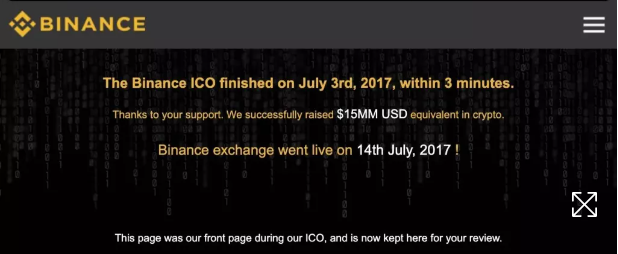

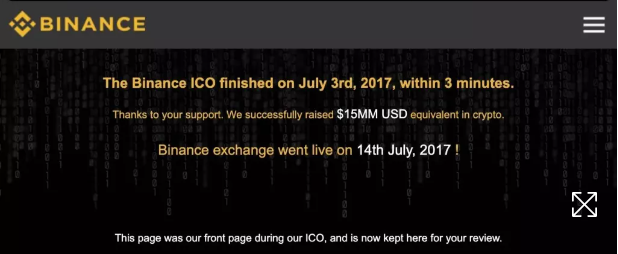

Согласно уже удаленной информации на сайте Binance (доступна через веб-архив), на завершение $15 млн ICO потребовалось менее трех минут вместо трех недель, как предполагалось в white paper.

Данные: Forbes.

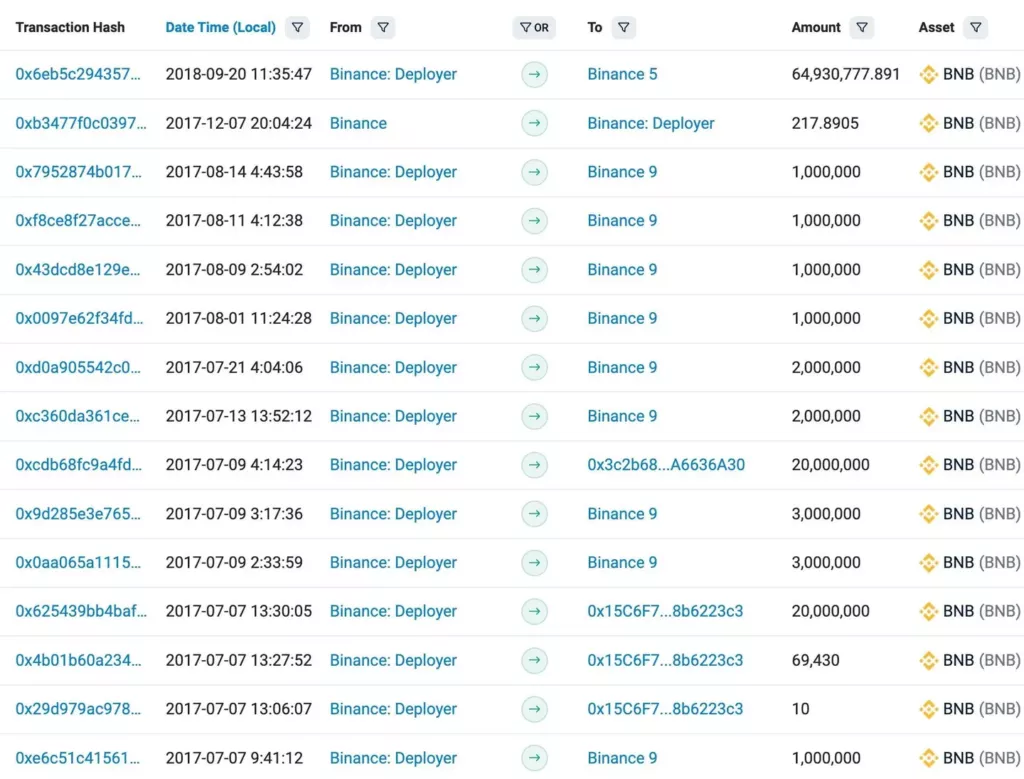

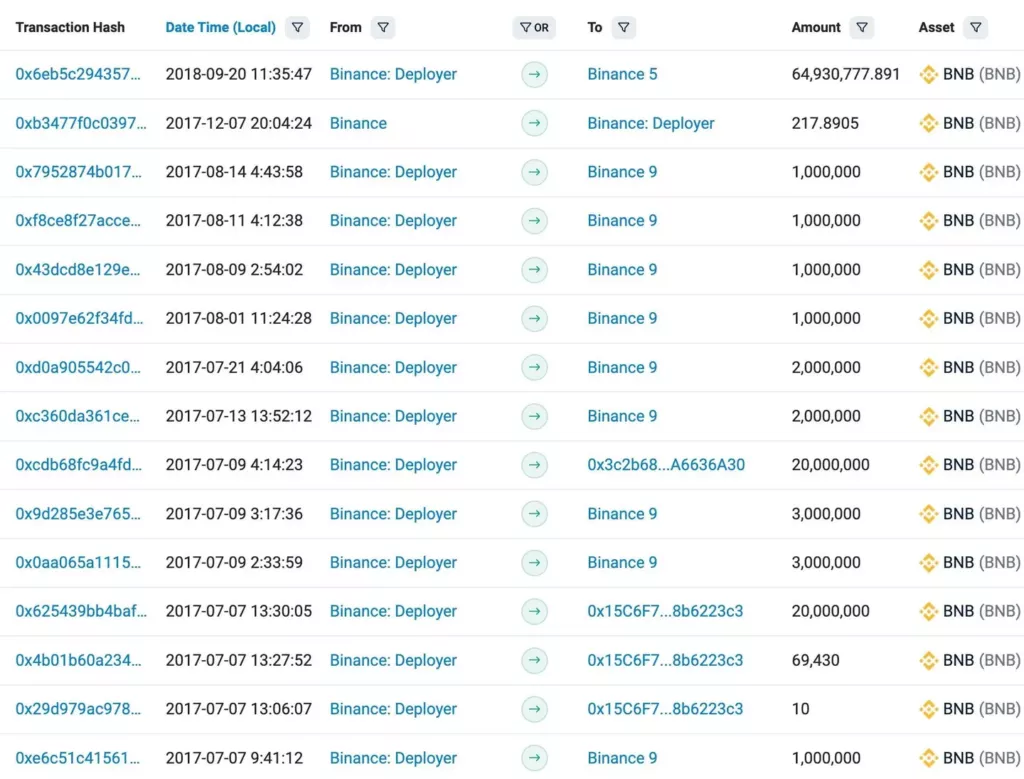

Ончейн-анализ показал, что вместо заявленных 120 млн BNB биржа перевела только 55 млн BNB в результате 13 транзакций с 6 июля по 14 августа 2017 года.

Специалисты назвали возможным, но маловероятным вариант, что платформа хранила часть токенов у себя на балансе от имени покупателей. Возможно, Binance выпустила деривативы, но это не является обычной практикой и не верифицируемо, указали журналисты.

В Forbes привели анализ основных кошельков, на которые изначально попали BNB. По оценкам исследователей, число ангелов и розничных инвесторов в течение первого полного месяца после закрытия ICO составило менее 2000 адресов — 10% из 20 000 зарегистрированных на бирже пользователей, согласно CZ.

Аналитики пояснили, что существует значительное дублирование, переводы между кошельками и смешивание средств между ними, что затрудняет определение точного количества участников в каждой группе.

Из представленной ниже иллюстрации следует, что с сентября 2017 по август 2018 года из кошелька-деплойера не было переводов. Также можно увидеть ~65 млн BNB, которые Binance отправила из кошелька-деплойера на адрес «Binance 5» в 2018 году, и которые, по-видимому, являются непроданными в ходе ICO.

В указанном кошельке осталось 99,4 млн BNB, что составляет половину от общего объема предложения. Согласно white paper, организация и ее руководители должны были владеть дополнительными 80 млн токенов.

Данные: Forbes.

По мнению CEO Inca Digital Адама Заразински, распространение вводящей в заблуждение информации относительно фактических результатов ICO создало у инвесторов чрезмерно оптимистичное представление о будущем успехе токена, оставив Binance «возможность поддерживать искусственно высокую цену BNB».

В Forbes обратили внимание на то, что данные Proof-of-Reserves не содержат корпоративные активы платформы в BNB. Чистые средства клиентов в монете составляют 30,3 млн. Они обеспечены 34,5 млн BNB, что «является скромным избыточным обеспечением».

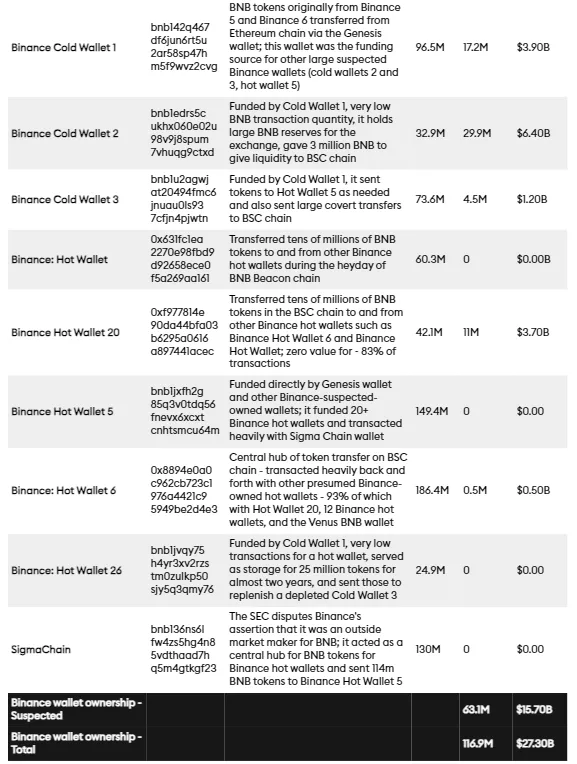

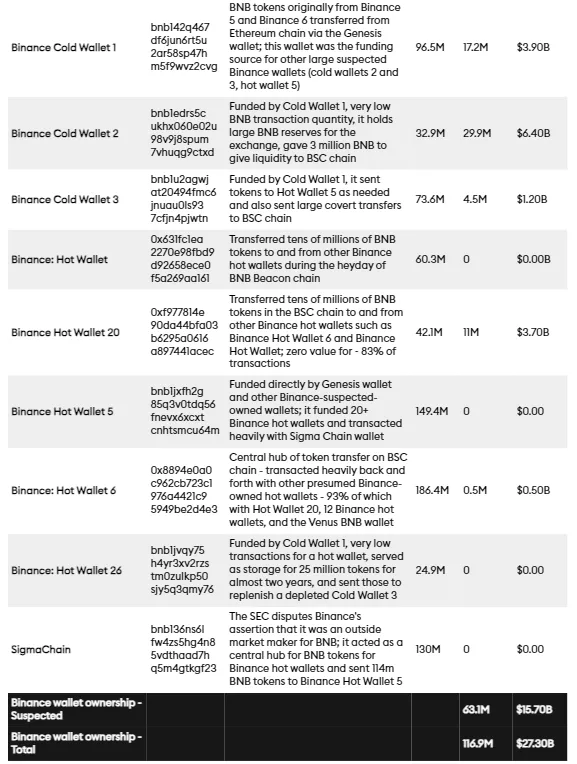

В заключении авторы привели весь список кошельков Binance с BNB:

Данные: Forbes.

На предположительно связанных с платформой адресах хранилось 63,1 млн BNB (~$15,7 млрд). В сочетании с активами на раскрытых кошельках эта величина составляет 116,9 млн BNB (~$27,3 млрд).

Данные: Forbes.

В 2020 году Binance подала в суд на издание из-за «клеветнических заявлений», но позднее отозвала его.

В феврале 2023 года в Forbes указали на схожие с «маневрами FTX» практики платформы. Чжао назвал статью «очередной FUD-статьей».

Напомним, в январе CZ сообщил, что FTX заплатила неназванному СМИ $43 млн за негативную кампанию против Binance.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

провели расследование становления ведущей криптовалютной биржи Binance — от фактически провального

Для просмотра ссылки необходимо нажать

Вход или Регистрация

в 2017 году до крупных запасов цифровых активов.Поддержку оказали эксперты из Gray Wolf Analytics и Inca Digital.

Журналисты отметили, что в настоящее время платформа столкнулась с «экзистенциальным кризисом» из-за исков CFTC и SEC, увольнениями и отказом ряда платежных компаний от сотрудничества. По их мнению, наибольшую сложность представляет сокращение торговой активности, что уменьшило капитализацию BNB – ключевого элемента операционной модели — на 68% от ATH.

Провальное ICO?

В 2017 году было удачное время для токенсейла — в течение первого полугодия рынок вырос в пять раз, появились сотни цифровых активов. После возникшей 17 июня у руководства Binance идеи о выпуске BNB и публикации на следующий день white paper до завершения процесса прошло всего две недели.Ниже представлен скриншот сайта Binance (доступен через веб-архив), который раскрывает дорожную карту токенсейла. В настоящий момент эта информация удалена.

Данные: Forbes.

Основатель биржи Чанпэн Чжао (CZ) назвал «огромным успехом» привлечение $15 млн по цене 15 центов за BNB. Полученные средства пошли на создание торговой платформы, и в большей степени — на маркетинг.

Согласно white paper, из 200 млн выпущенных BNB 100 млн распределили в рамках токенсейла, остальные — среди инсайдеров (80 млн) и инвесторов-ангелов (20 млн).

Binance обязалась выкупить и сжечь половину из 200 млн BNB. Сейчас их стоимость достигла $213, хотя на пике они торговались по $675, что сделало Чжао миллиардером с состоянием в $10 млрд.

Согласно проведенному Forbes ончейн-анализу, представленная выше картина не соответствовала действительности. Вместо 100 млн BNB бирже удалось распределить лишь 10,78 млн, 20 млн были переданы ангелам-инвесторам дополнительно. В результате платформа привлекла менее $5 млн, а не заявленные $15 млн, утверждает издание.

Проблема не уникальна для Binance. Согласно Financial Markets and Portfolio Management, с марта 2016 по март 2018 года в 306 ICO:

- 45% эмитентов сохранили непроданные токены;

- остальные либо пропорционально раздали их инвесторам, либо навсегда изъяли из обращения.

Куда делись не распределенные BNB?

Непроданные 65 млн BNB тогда оценивались менее чем в $10 млн, сейчас — ~$14 млрд.Биржа сохраняет контроль над активами, время от времени перемещая их между 300 различными адресами (об этом указывается в оспоренном компанией иске CFTC). Обстоятельство послужило основанием для SEC обвинить Binance в искусственном завышении объема торгов на платформе. Представители организации назвали подобные заявления «необоснованными».

Согласно Forbes, Binance контролировала почти 117 млн BNB, что на 31 августа 2023 года составляет 76% от общего объема предложения. По словам специалистов, цифра отражает в том числе «секретные кошельки, используемые для хранения средств клиентов и других корпоративных целей».

Журналисты уверены, что BNB стал решающим фактором в становлении Binance как доминирующей площадки для торговли криптовалютами. Поддержание высокого курса utility-токена стало основой ее успеха — точно так же, как это было актуально для FTX: ее FTT должен был играть роль фундамента платежеспособности.

Согласно уже удаленной информации на сайте Binance (доступна через веб-архив), на завершение $15 млн ICO потребовалось менее трех минут вместо трех недель, как предполагалось в white paper.

Данные: Forbes.

Ончейн-анализ

Согласно аналитикам, после эмиссии 200 млн BNB со специального кошелька-деплойера изначально перешли на контролируемый платформой адрес и лишь после этого стали распределяться среди участников ICO.Ончейн-анализ показал, что вместо заявленных 120 млн BNB биржа перевела только 55 млн BNB в результате 13 транзакций с 6 июля по 14 августа 2017 года.

Специалисты назвали возможным, но маловероятным вариант, что платформа хранила часть токенов у себя на балансе от имени покупателей. Возможно, Binance выпустила деривативы, но это не является обычной практикой и не верифицируемо, указали журналисты.

В Forbes привели анализ основных кошельков, на которые изначально попали BNB. По оценкам исследователей, число ангелов и розничных инвесторов в течение первого полного месяца после закрытия ICO составило менее 2000 адресов — 10% из 20 000 зарегистрированных на бирже пользователей, согласно CZ.

Аналитики пояснили, что существует значительное дублирование, переводы между кошельками и смешивание средств между ними, что затрудняет определение точного количества участников в каждой группе.

Из представленной ниже иллюстрации следует, что с сентября 2017 по август 2018 года из кошелька-деплойера не было переводов. Также можно увидеть ~65 млн BNB, которые Binance отправила из кошелька-деплойера на адрес «Binance 5» в 2018 году, и которые, по-видимому, являются непроданными в ходе ICO.

В указанном кошельке осталось 99,4 млн BNB, что составляет половину от общего объема предложения. Согласно white paper, организация и ее руководители должны были владеть дополнительными 80 млн токенов.

Данные: Forbes.

Что говорят аналитики?

«Такие расхождения […] озадачивают. Заинтересованным сторонам и сообществу остается только гадать об истинной природе развития ICO, достоверности заявленных объемов торгов и адекватности мер защиты потребителей. Эти нерешенные вопросы подчеркивают ключевую роль технологии блокчейн в повышении прозрачности и подотчетности в экосистеме криптовалют, где доверие является абсолютным императивом», — заявили аналитики Gray Wolf.

По мнению CEO Inca Digital Адама Заразински, распространение вводящей в заблуждение информации относительно фактических результатов ICO создало у инвесторов чрезмерно оптимистичное представление о будущем успехе токена, оставив Binance «возможность поддерживать искусственно высокую цену BNB».

В Forbes обратили внимание на то, что данные Proof-of-Reserves не содержат корпоративные активы платформы в BNB. Чистые средства клиентов в монете составляют 30,3 млн. Они обеспечены 34,5 млн BNB, что «является скромным избыточным обеспечением».

В заключении авторы привели весь список кошельков Binance с BNB:

Данные: Forbes.

На предположительно связанных с платформой адресах хранилось 63,1 млн BNB (~$15,7 млрд). В сочетании с активами на раскрытых кошельках эта величина составляет 116,9 млн BNB (~$27,3 млрд).

Данные: Forbes.

В 2020 году Binance подала в суд на издание из-за «клеветнических заявлений», но позднее отозвала его.

В феврале 2023 года в Forbes указали на схожие с «маневрами FTX» практики платформы. Чжао назвал статью «очередной FUD-статьей».

Напомним, в январе CZ сообщил, что FTX заплатила неназванному СМИ $43 млн за негативную кампанию против Binance.

Для просмотра ссылки необходимо нажать

Вход или Регистрация