Волатильность, ликвидность, торговый оборот и объем переданной ончейн стоимости биткоина находятся на исторических минимумах. Это усиливает вероятность того, что рынок вступил в период крайней апатии и истощения, согласно Glassnode.

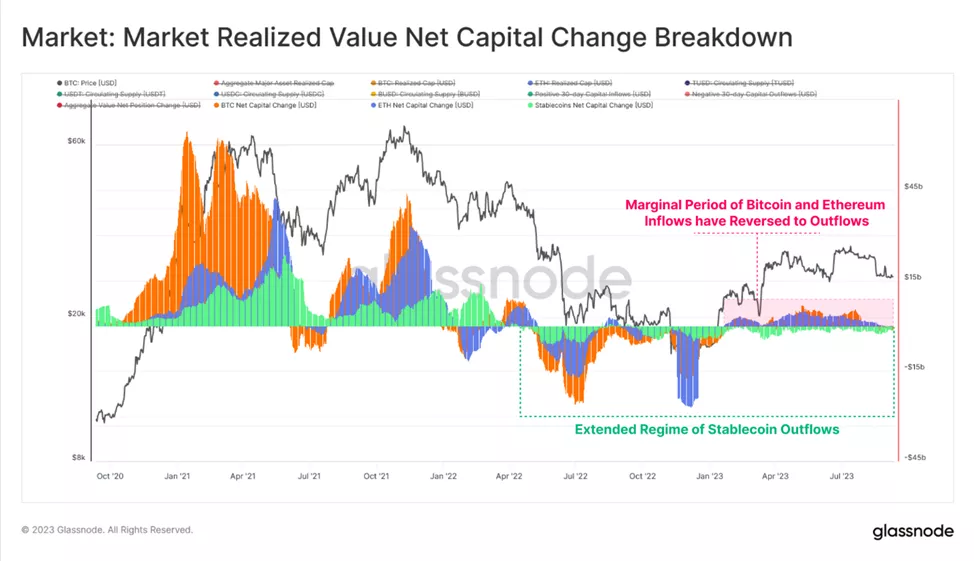

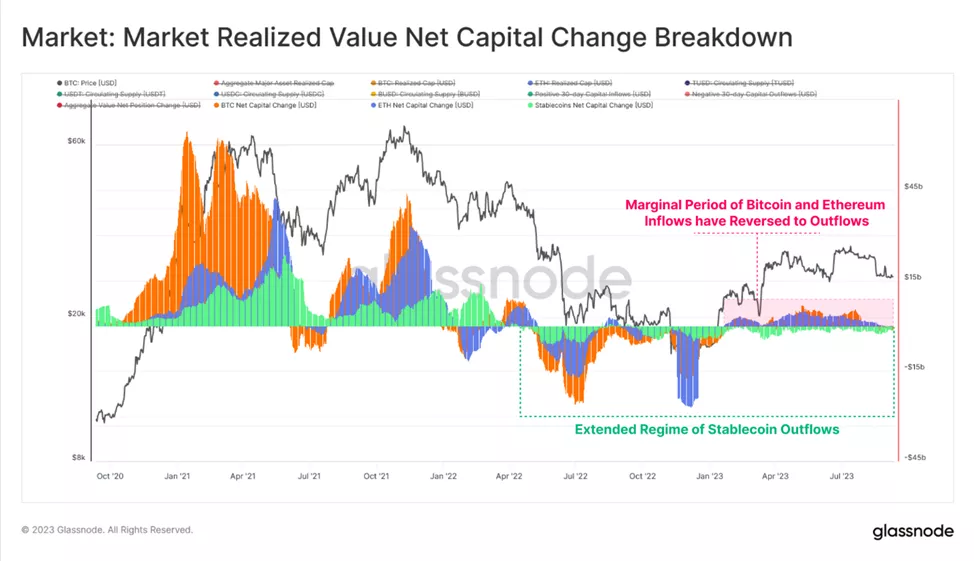

C конца августа по биткоину, Ethereum и стейблкоинам наблюдался возврат к балансу и умеренному оттоку средств инвесторов. Это указывает на некоторую степень неопределенности, отметили специалисты.

Данные: Glassnode.

Данные: Glassnode.

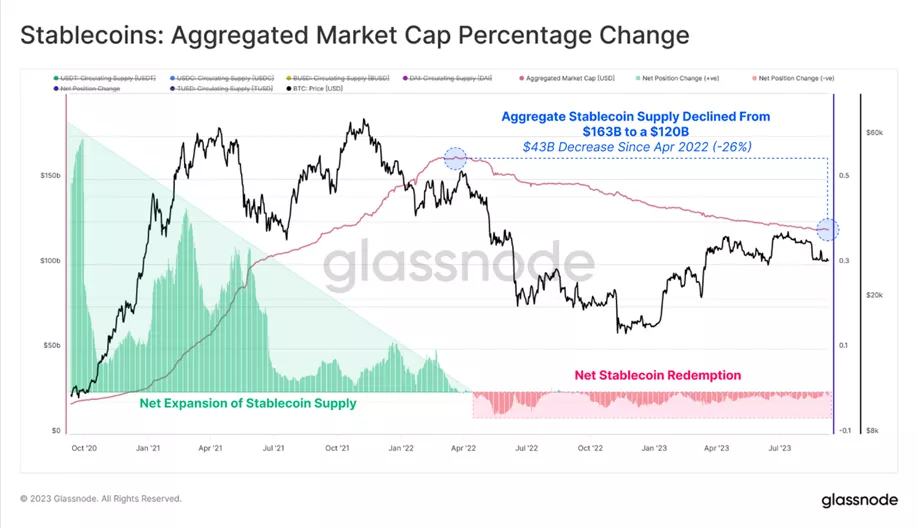

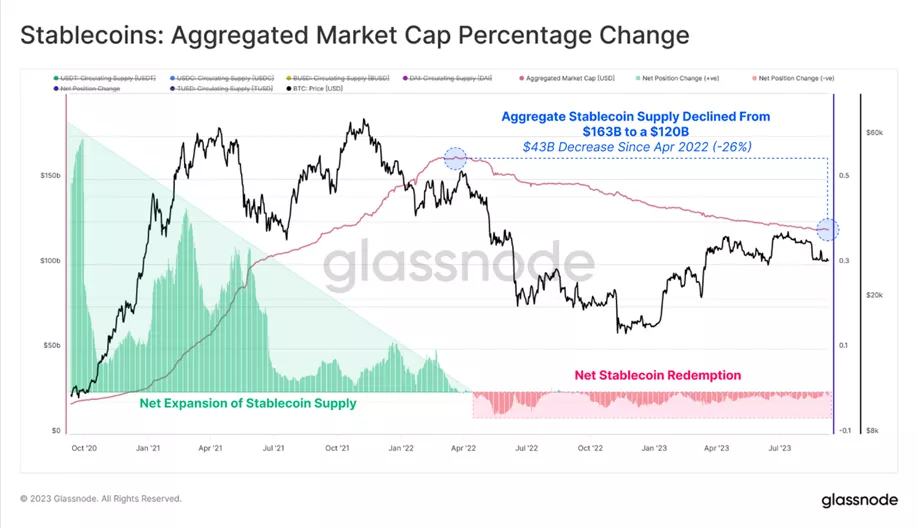

Совокупное предложение «стабильных монет» от пика в $163 млрд в апреле 2022 года сократилось на 26%, до ~$120 млрд. Аналитики объяснили динамику ростом процентных ставок гособлигаций и ухудшением конъюнктуры рынка криптовалют.

Данные: Glassnode.

Данные: Glassnode.

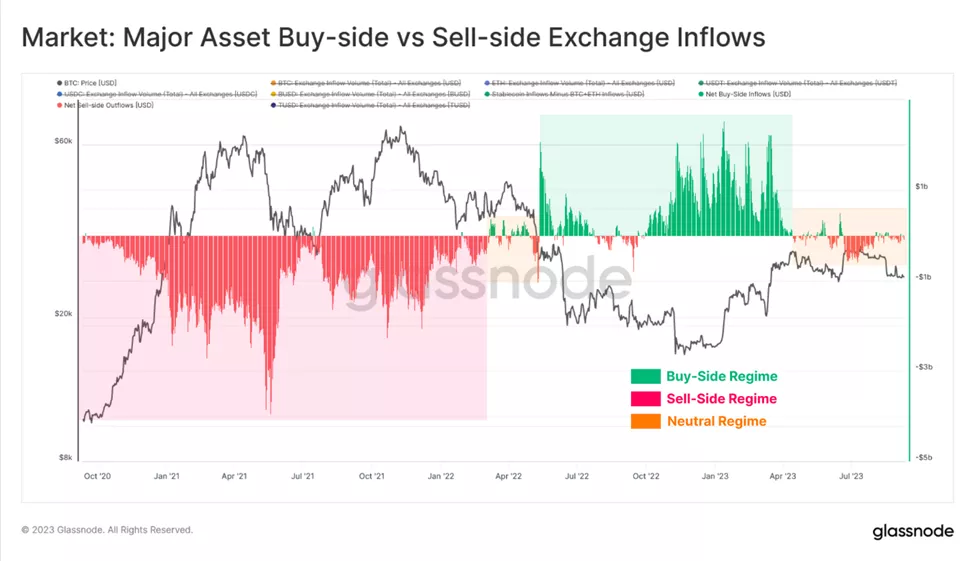

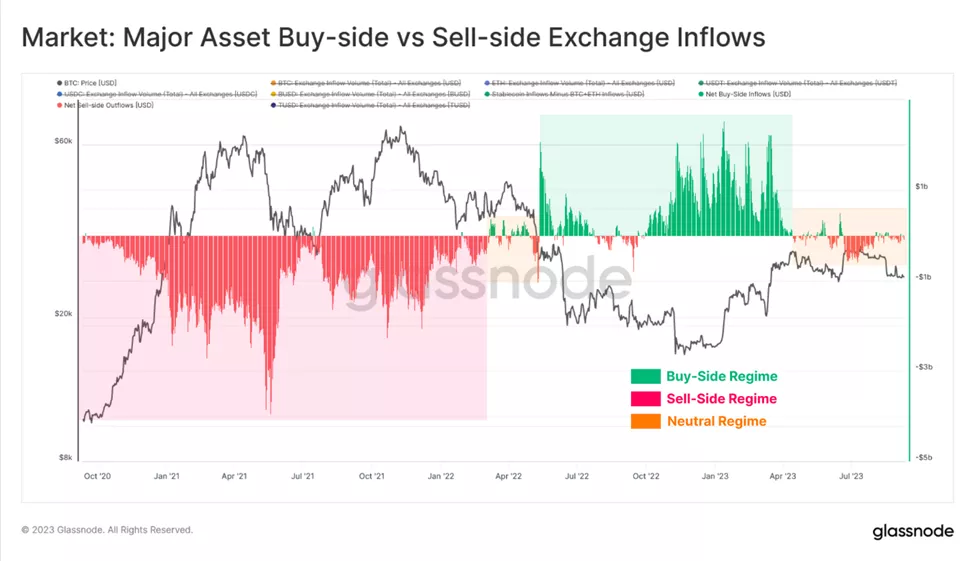

Приведенная ниже диаграмма демонстрирует нетто-приток средств на централизованные платформы. Поступления биткоинов и Ethereum трактуется как давление продавцов, стейблкоинов — действия покупателей.

График показывает, что с апреля 2022 года агрегированная метрика вернулась в нейтральный режим, что согласуется с замедлением притока капитала в двух основных криптовалютах. Рынок становится все более апатичным и неопределенным, констатировали эксперты.

Данные: Glassnode.

Данные: Glassnode.

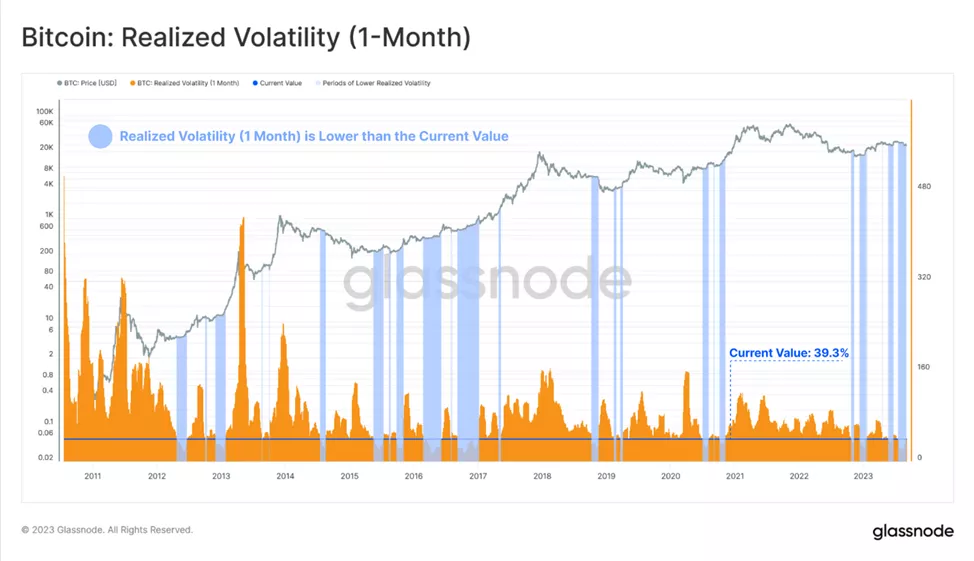

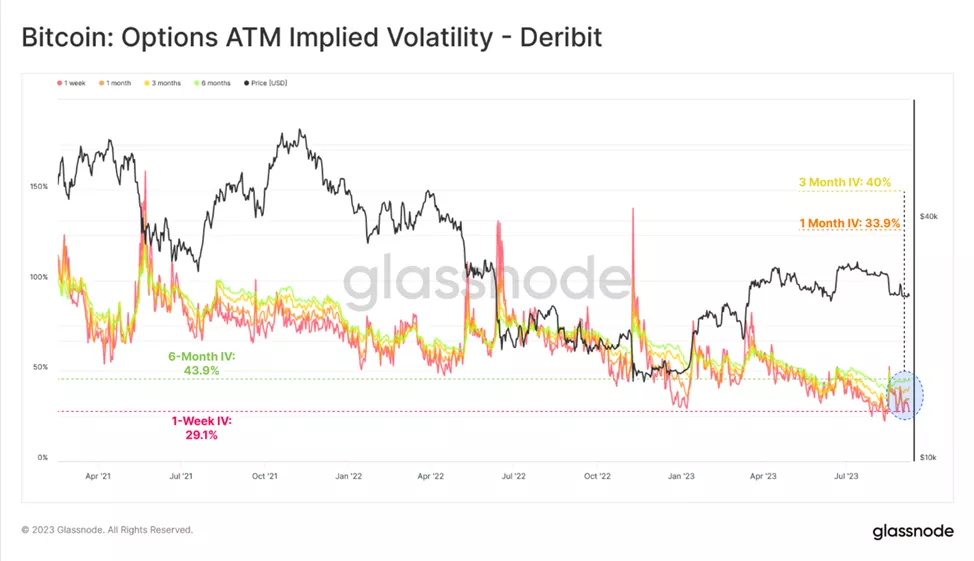

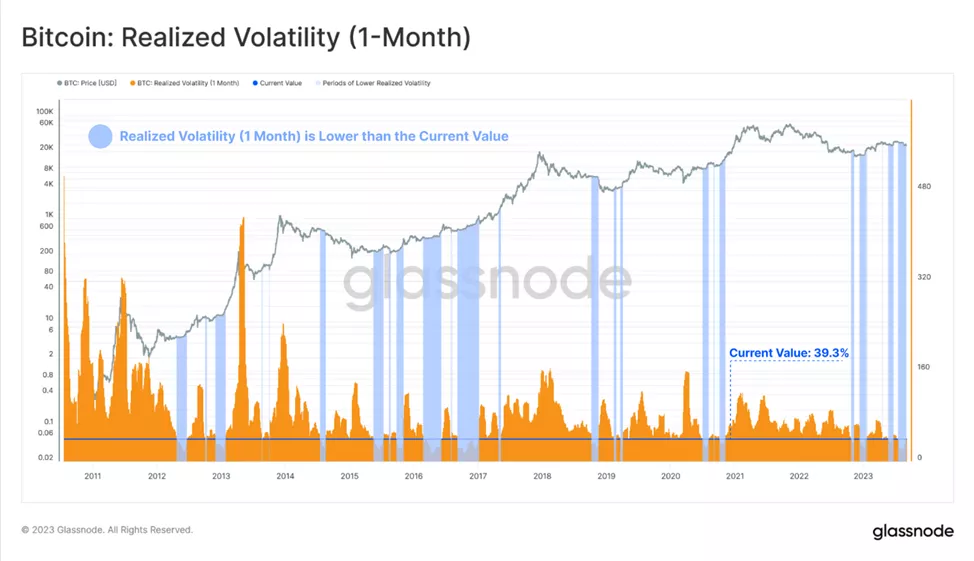

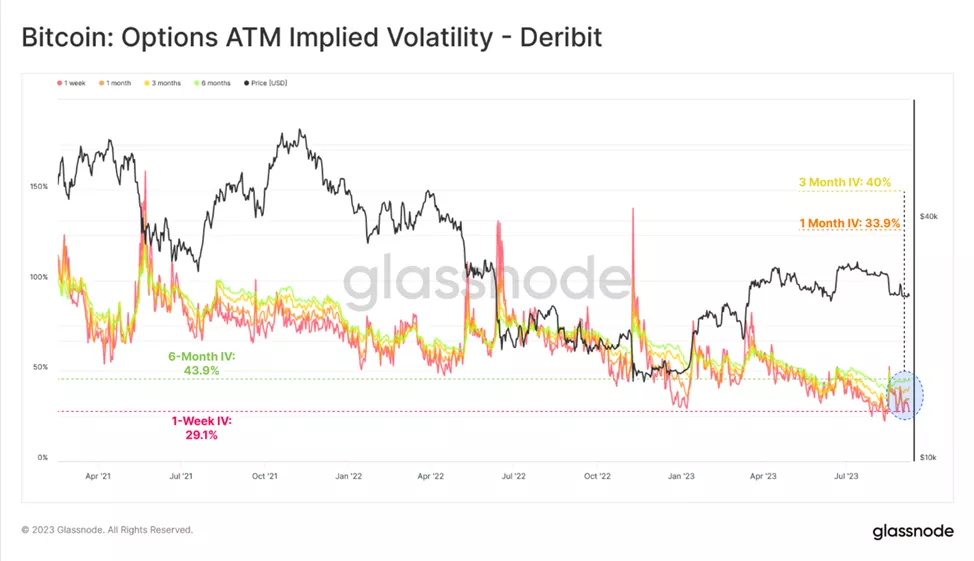

Волатильность осталась на исторически низких уровнях, что предвещает значительные колебания котировок в будущем. Распродажа цифрового золота с падением цены до $26 000 и победа Grayscale над SEC принципиально не изменили ситуацию.

Данные: Glassnode.

Данные: Glassnode.

Среда с низкой ликвидностью и волатильностью также отразилась в объеме расчетов в сети. Суточный объем монет, переходящих из рук в руки, ($2,44 млрд) колеблется около минимума с октября 2020 года.

Данные: Glassnode.

Данные: Glassnode.

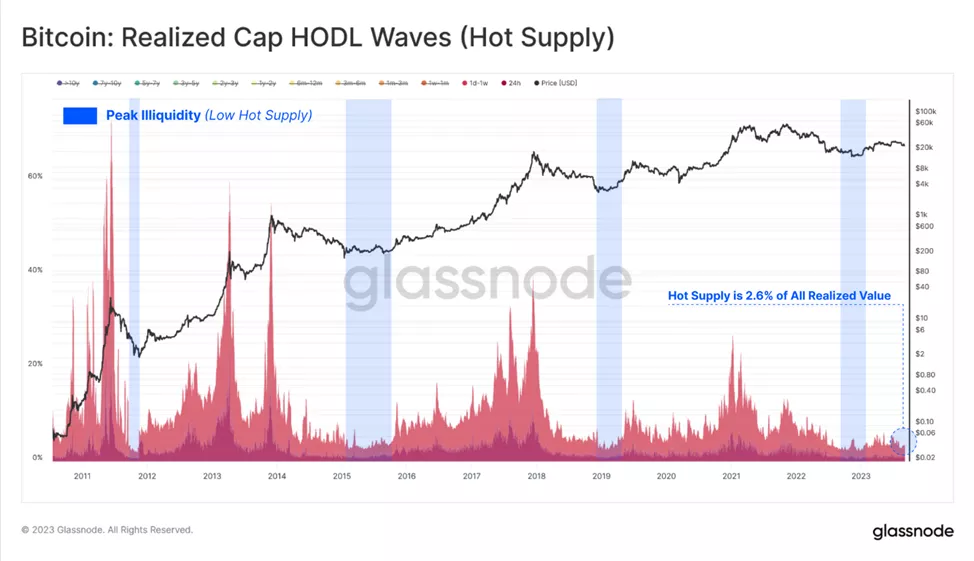

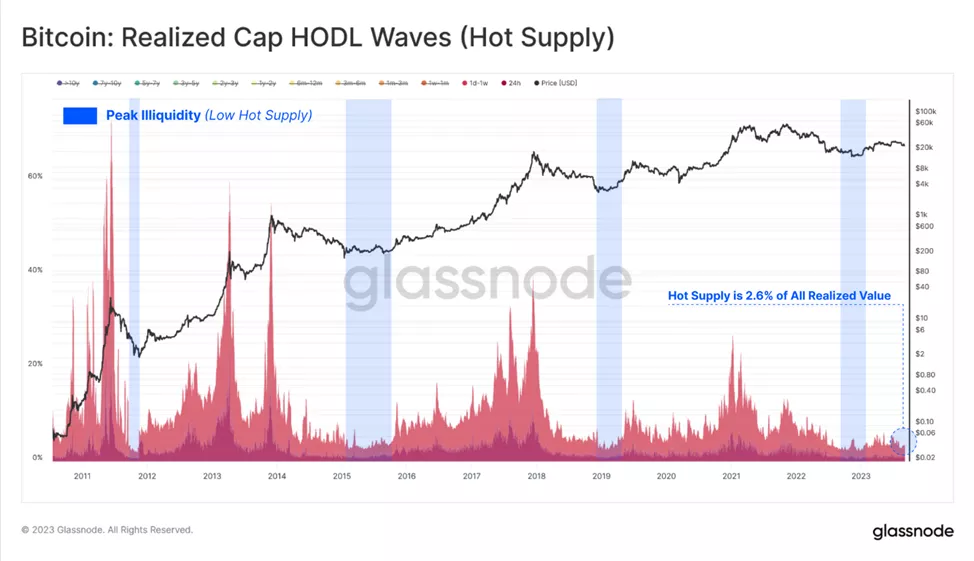

Объем реализованных прибылей и убытков эквивалентен значениям, предшествующим бычьему рынку 2020 года. Реализованная стоимость, удерживаемая в группе «горячего предложения», находится на исторических минимумах. Иными словами, в обращении очень мало монет старше одной недели.

Данные: Glassnode.

Данные: Glassnode.

Для рынков деривативов также характерна вялая торговая активность.

Суточный оборот биткоин-фьючерсов опустился до $12 млрд (ниже было только в конце 2022 года). На рынке опционов на базе цифрового золота метрика упала на 72% от ATH, составив $437 млн.

Подразумеваемая волатильность на горизонте одного месяца вернулась к историческому минимуму в 33,9%.

Данные: Glassnode.

Данные: Glassnode.

На фоне низкой активности доля монет в распоряжении ходлеров достигла исторического максимума в 14,74 млн BTC. На кошельках спекулянтов содержатся минимальные с 2011 года 2,46 млн BTC.

Данные: Glassnode.

Данные: Glassnode.

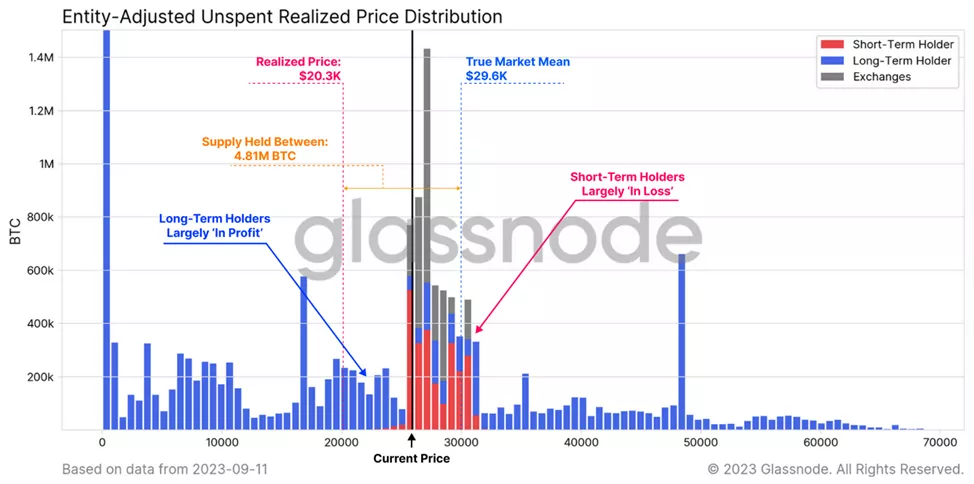

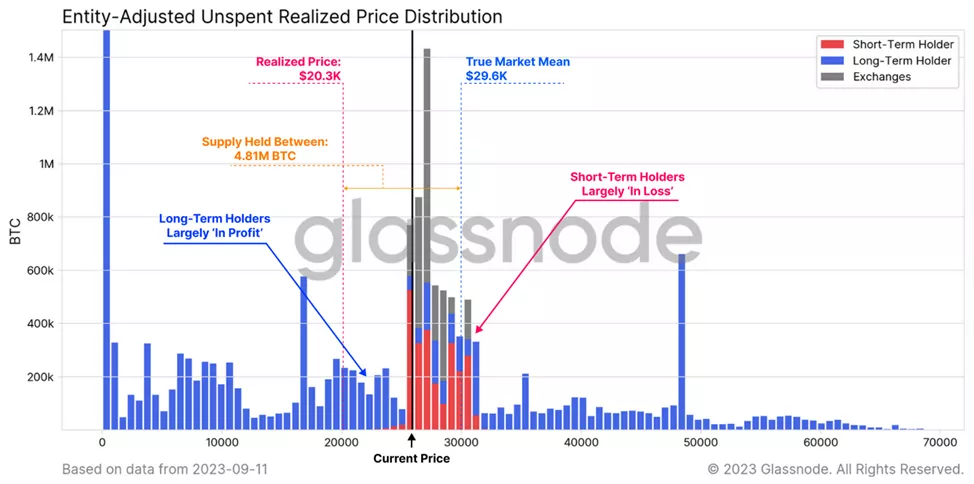

На момент написания себестоимость 4,81 млн BTC составляла от $20 300 до $29 600. При ценах ниже $26 000 львиная доля позиций краткосрочных инвесторов перешла в убыток. На момент написания этот показатель составлял 83,7%.

Данные: Glassnode.

Данные: Glassnode.

Напомним, 11 сентября биткоин протестировал уровни ниже $25 000.

Ранее соучредитель BitMEX Артур Хэйес допустил возможный кратковременный уход стоимости цифрового золота ниже $20 000 c последующим новым бычьим импульсом.

Однако в сентябре он указал на позитивные перспективы первой криптовалюты вопреки политике ФРС.

C конца августа по биткоину, Ethereum и стейблкоинам наблюдался возврат к балансу и умеренному оттоку средств инвесторов. Это указывает на некоторую степень неопределенности, отметили специалисты.

Совокупное предложение «стабильных монет» от пика в $163 млрд в апреле 2022 года сократилось на 26%, до ~$120 млрд. Аналитики объяснили динамику ростом процентных ставок гособлигаций и ухудшением конъюнктуры рынка криптовалют.

Приведенная ниже диаграмма демонстрирует нетто-приток средств на централизованные платформы. Поступления биткоинов и Ethereum трактуется как давление продавцов, стейблкоинов — действия покупателей.

График показывает, что с апреля 2022 года агрегированная метрика вернулась в нейтральный режим, что согласуется с замедлением притока капитала в двух основных криптовалютах. Рынок становится все более апатичным и неопределенным, констатировали эксперты.

Волатильность осталась на исторически низких уровнях, что предвещает значительные колебания котировок в будущем. Распродажа цифрового золота с падением цены до $26 000 и победа Grayscale над SEC принципиально не изменили ситуацию.

Среда с низкой ликвидностью и волатильностью также отразилась в объеме расчетов в сети. Суточный объем монет, переходящих из рук в руки, ($2,44 млрд) колеблется около минимума с октября 2020 года.

Объем реализованных прибылей и убытков эквивалентен значениям, предшествующим бычьему рынку 2020 года. Реализованная стоимость, удерживаемая в группе «горячего предложения», находится на исторических минимумах. Иными словами, в обращении очень мало монет старше одной недели.

Для рынков деривативов также характерна вялая торговая активность.

Суточный оборот биткоин-фьючерсов опустился до $12 млрд (ниже было только в конце 2022 года). На рынке опционов на базе цифрового золота метрика упала на 72% от ATH, составив $437 млн.

Подразумеваемая волатильность на горизонте одного месяца вернулась к историческому минимуму в 33,9%.

На фоне низкой активности доля монет в распоряжении ходлеров достигла исторического максимума в 14,74 млн BTC. На кошельках спекулянтов содержатся минимальные с 2011 года 2,46 млн BTC.

На момент написания себестоимость 4,81 млн BTC составляла от $20 300 до $29 600. При ценах ниже $26 000 львиная доля позиций краткосрочных инвесторов перешла в убыток. На момент написания этот показатель составлял 83,7%.

«Можно утверждать, что такое положение дел немного нервирует эту более чувствительную к изменениям котировок когорту. Многие психологические отметки еще предстоит преодолеть», — объяснили аналитики.

Напомним, 11 сентября биткоин протестировал уровни ниже $25 000.

Ранее соучредитель BitMEX Артур Хэйес допустил возможный кратковременный уход стоимости цифрового золота ниже $20 000 c последующим новым бычьим импульсом.

Однако в сентябре он указал на позитивные перспективы первой криптовалюты вопреки политике ФРС.

Для просмотра ссылки необходимо нажать

Вход или Регистрация