Требование о представлении документов или информации – распространенный метод налогового контроля, они могут направляться как в рамках проверок, так и вне их, как в отношении самого налогоплательщика, так и других лиц. На требования нужно отвечать.

Однако налоговики могут допустить нарушения, которые помогут избежать ответственности.

Они могут носить наименования:

Нередко «требования» направляются перед приглашением на комиссию, т.е. мероприятие налогового контроля, НК не регламентированное, по сути – обмен мнениями относительно того, что удалось выяснить налоговикам.

Перед тем, как будет проводиться комиссия, налоговики направляют «просьбы» представить документы за некие предыдущие периоды. Законно это? Конечно, по сути имеет место подмена требования в рамках проведения налоговой проверки. Поскольку эта «просьба» не отвечает формальным требованиям, то вы можете ее игнорировать (

Но, полагаем, что всем понятно: предпроверочный анализ в таком случае выльется в проверку. Каждый налогоплательщик получше налогового инспектора знает, где и что у него не в порядке. Поэтому разумнее оценить реальность рисков и характер отношений с ИФНС для того, чтобы принять правильное решение.

Нет площади под архив?

Безусловно, налоговики вправе затребовать счета-фактуры, первичку и прочую документацию по операциям, данные о которых у вас и у вашего контрагента в НДС-декларациях расходятся (если налицо занижение налога или завышение возмещения).

Вы обязаны представить документы и информацию, если камералка проводится:

Налоговики вправе затребовать документы (информацию) по нескольким сделкам, причем в требовании может и не быть реквизитов конкретных документов (на это, в частности, указал КС, п. 3.2

Также ИФНС вправе потребовать документы (информацию) о вашем имуществе, правах и обязательствах по Перечню, утвержденному

Подать такое уведомление необходимо способом, который позволяет зафиксировать факт подачи: лично или через представителя, посредством ЛК налогоплательщика, по почте заказным письмом.

Для продления срока следует подать уведомление по форме, утвержденной

Решение по этому вопросу будет вынесено в течение двух рабочих дней со дня получения уведомления (

Однако налоговики могут допустить нарушения, которые помогут избежать ответственности.

Цена игнорирования

Сразу скажем, что будет, если требование проигнорировать. Есть несколько вариантов.- Штраф в 200 руб. последует за каждый непредставленный (представленный с опозданием) документ (при условии, что содержащиеся в нем требования нужны ИФНС для налогового контроля в отношении вас (

Для просмотра ссылки необходимо нажать Вход или Регистрация,Для просмотра ссылки необходимо нажать Вход или Регистрация,Для просмотра ссылки необходимо нажать Вход или Регистрация)).

- Штраф в 10 000 руб. последует за непредставление документов, если сведения из них нужны для налогового контроля вашего партнера или иного лица. Либо документы запрашиваются вне рамок налоговой проверки по конкретной сделке (

Для просмотра ссылки необходимо нажать Вход или Регистрация,Для просмотра ссылки необходимо нажать Вход или Регистрация,Для просмотра ссылки необходимо нажать Вход или Регистрация).

- Штраф в 5 000 руб. следует за непредставление информации – о контрагенте, о той или иной сделке (при повторном непредставлении – 20 000 руб.) (

Для просмотра ссылки необходимо нажать Вход или Регистрация,Для просмотра ссылки необходимо нажать Вход или Регистрация).

- 300-500 руб. может обойтись непредставление документов и информации лично должностному лицу (

Для просмотра ссылки необходимо нажать Вход или Регистрация,Для просмотра ссылки необходимо нажать Вход или Регистрация).

А это вообще требование?

Хорошо, скажет продвинутый коллега, а если это вообще не требование? Нередко налогоплательщики получают запросы, формат которых не вписывается в требования, установленные

Для просмотра ссылки необходимо нажать

Вход или Регистрация

,

Для просмотра ссылки необходимо нажать

Вход или Регистрация

.Они могут носить наименования:

- «запрос»;

- «предписание»;

- «просьбы»;

- «сообщение»,

Для просмотра ссылки необходимо нажать

Вход или Регистрация

,

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, а ссылаются на

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, которая констатирует, что налоговики в принципе вправе запросить у налогоплательщика документы или информацию.Нередко «требования» направляются перед приглашением на комиссию, т.е. мероприятие налогового контроля, НК не регламентированное, по сути – обмен мнениями относительно того, что удалось выяснить налоговикам.

Перед тем, как будет проводиться комиссия, налоговики направляют «просьбы» представить документы за некие предыдущие периоды. Законно это? Конечно, по сути имеет место подмена требования в рамках проведения налоговой проверки. Поскольку эта «просьба» не отвечает формальным требованиям, то вы можете ее игнорировать (

Для просмотра ссылки необходимо нажать

Вход или Регистрация

).Но, полагаем, что всем понятно: предпроверочный анализ в таком случае выльется в проверку. Каждый налогоплательщик получше налогового инспектора знает, где и что у него не в порядке. Поэтому разумнее оценить реальность рисков и характер отношений с ИФНС для того, чтобы принять правильное решение.

Нет площади под архив?

Для просмотра ссылки необходимо нажать

Вход или Регистрация

и получите гарантированный подарок: упаковка и составление описи, приемка и размещение в архиве, подбор и доставку из архива по запросу.Требование при камеральной проверке

В рамках камералки налоговики вправе потребовать (см.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

) документы, подаваемые вместе с отчетностью, а также документы, подтверждающие:- право на заявленную в отчетности льготу (

Для просмотра ссылки необходимо нажать Вход или Регистрация);

- НДС-вычеты, заявленные в декларации;

- необлагаемый статус выплаты или применение пониженных тарифов страховых взносов;

- уменьшение налога к уплате по уточненке, поданной через два и более года после наступления даты подачи отчетности.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

).Безусловно, налоговики вправе затребовать счета-фактуры, первичку и прочую документацию по операциям, данные о которых у вас и у вашего контрагента в НДС-декларациях расходятся (если налицо занижение налога или завышение возмещения).

Вы обязаны представить документы и информацию, если камералка проводится:

- у контрагента (

Для просмотра ссылки необходимо нажать Вход или Регистрация);

- у постороннего лица (в т.ч. бывшего контрагента), если у вас имеются документы или информация (

Для просмотра ссылки необходимо нажать Вход или Регистрация).

Важно: если документы (информацию) в порядкеДля просмотра ссылки необходимо нажать Вход или Регистрациязапрашивает посторонняя ИФНС, т. е. та, где вы не состоите на учете, то можно смело отказаться. «Чужая» ИФНС должна обратиться за содействием в налоговый орган, в котором вы стоите на учете. На это указываетДля просмотра ссылки необходимо нажать Вход или Регистрация.

Ведется выездная проверка

Если выездная проверка проводится у вас, то представляются регистры учета бухгалтерского и налогового, первичка, договоры, счета-фактуры и т. д. (

Для просмотра ссылки необходимо нажать

Вход или Регистрация

,

Для просмотра ссылки необходимо нажать

Вход или Регистрация

), при условии, что:- документы относятся к проверяемым налогам (взносам) и периодам;

- вы обязаны вести запрашиваемые регистры.

За рамками проверок

Вне проверок вы должны представлять документы (информацию) по требованию, если они истребуются по конкретной сделке, по которой вы или являетесь стороной, или не являетесь, но имеете в своем распоряжении эти документы (информацию).Налоговики вправе затребовать документы (информацию) по нескольким сделкам, причем в требовании может и не быть реквизитов конкретных документов (на это, в частности, указал КС, п. 3.2

Для просмотра ссылки необходимо нажать

Вход или Регистрация

). Тогда надо представить все по сделке (-ам).Также ИФНС вправе потребовать документы (информацию) о вашем имуществе, правах и обязательствах по Перечню, утвержденному

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, если принято решение о взыскании крупной – более 1 млн руб., – недоимки, не исполненное в 10-дневный срок с даты принятия (

Для просмотра ссылки необходимо нажать

Вход или Регистрация

).В рамках налогового мониторинга и при встречных проверках

По этому основанию налоговики вправе потребовать документы (информацию) о деятельности проверяемого лица – это может быть ваш контрагент или постороннее лицо (при условии, что требуемые документы (информация) у вас имеется). Налоговики также вправе затребовать документы (информацию) о конкретной сделке. Подобные запросы может сделать только ваша ИФНС.Надо ли представлять документы повторно?

По общему правилу – нет. Однако и тут не без исключений, в частности (

Для просмотра ссылки необходимо нажать

Вход или Регистрация

):- подлинники уже были представлены в ИНФС и вам их вернули;

- документы утрачены ИФНС при пожаре, затоплении, иных ЧП.

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, в котором обязательно укажите наименование и реквизиты документов (информации), которые вы уже представляли.Подать такое уведомление необходимо способом, который позволяет зафиксировать факт подачи: лично или через представителя, посредством ЛК налогоплательщика, по почте заказным письмом.

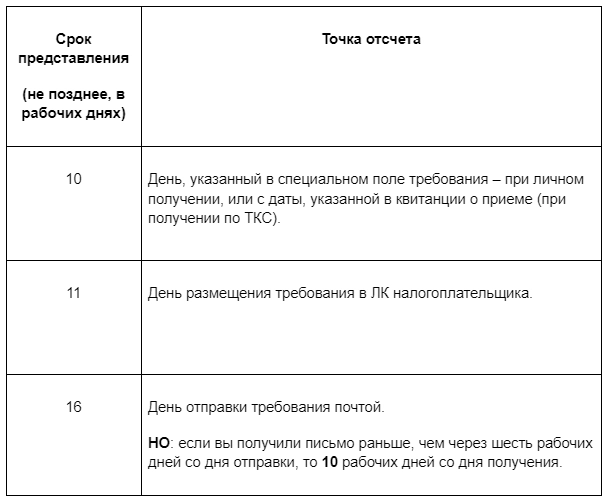

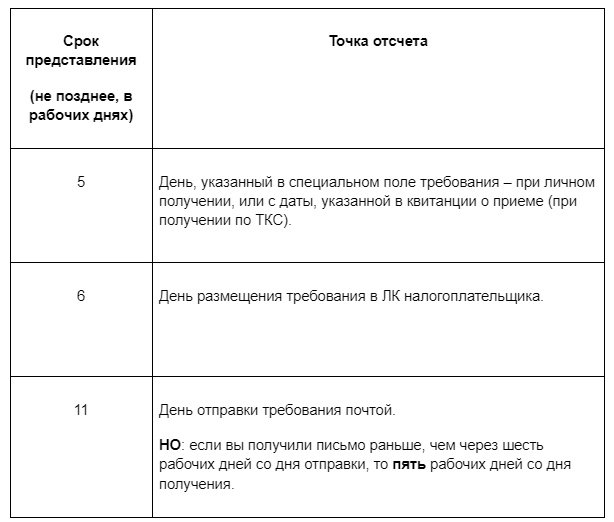

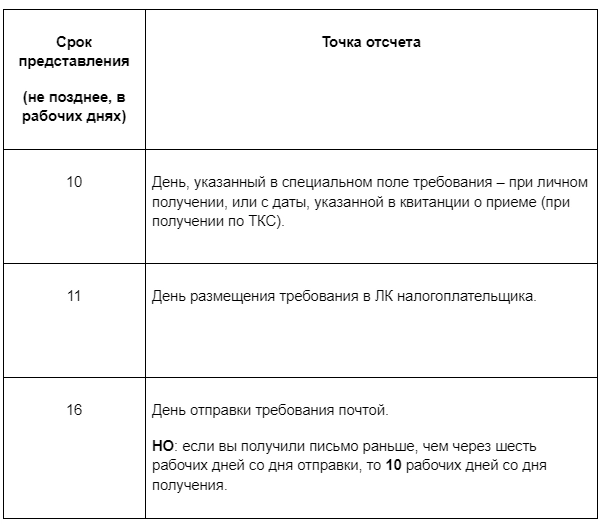

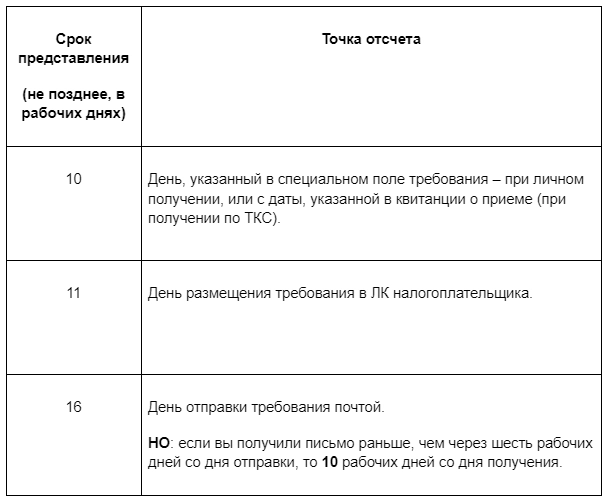

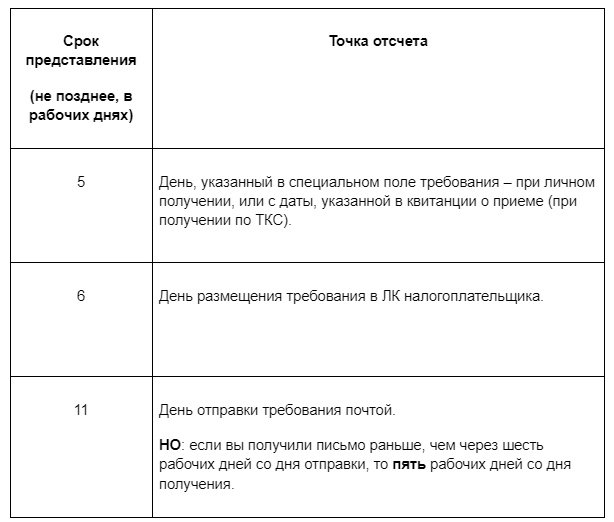

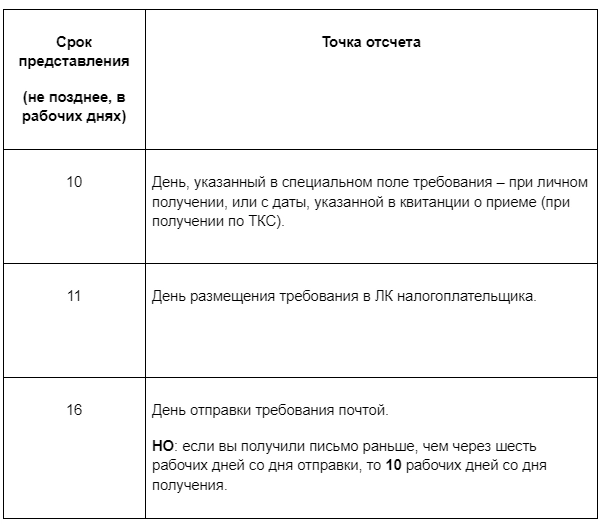

Сроки представления

Проверка проводится в отношении вас

Проверяют контрагента (иное лицо)

Требование направлено вне рамок проверки

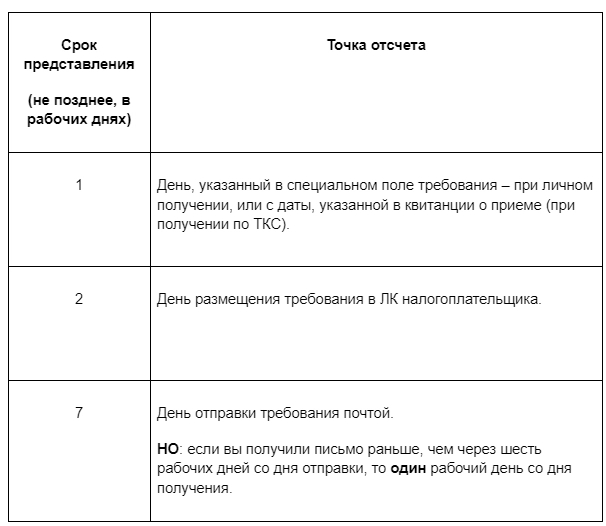

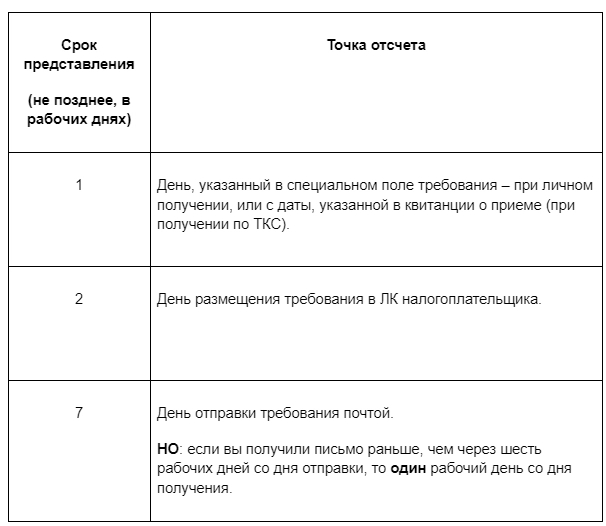

Для продления срока следует подать уведомление по форме, утвержденной

Для просмотра ссылки необходимо нажать

Вход или Регистрация

, с указанием причин, по которым вы не можете уложиться в срок, и даты, когда документы (информация) будут представлены.Сроки подачи уведомления о невозможности представить документы в срок

Решение по этому вопросу будет вынесено в течение двух рабочих дней со дня получения уведомления (

Для просмотра ссылки необходимо нажать

Вход или Регистрация

), правда, не факт, что вопрос будет решен в положительном ключе. Так что разумнее представить документы (информацию) в установленный срок.

Для просмотра ссылки необходимо нажать

Вход или Регистрация