В одном из недавних материалов мы писали о роли допроса свидетеля в налоговом органе.

А также приводили в пример одно из дел, где налоги были доначислены практически только на основании показаний свидетелей. Однако, в рамках налоговых проверок всегда допрашиваются также и руководители налогоплательщика и спорных контрагентов. И далеко не всегда первые бывают согласны с тем, что сказали свидетели в налоговом органе.

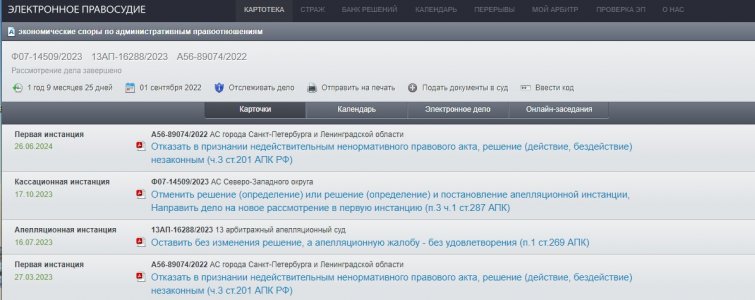

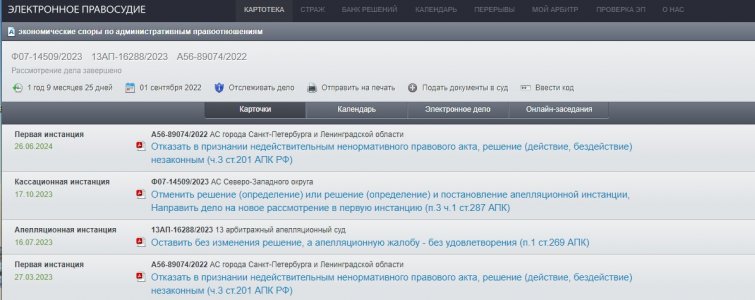

Так произошло и в случае с ООО "ГПК Лэнд", которому МРИ ФНС № 6 по крупнейшим налогоплательщикам доначислила НДС, налог на прибыль, пени и штраф. Компания оспорила решение инспекции в рамках дела № А56-89074/2022 (

Фактические обстоятельства. В проверяемом периоде ООО "ГПК Лэнд" были заключены договоры поставки оборудования; комплектующих, а также выполнения работ с несколькими "проблемными" поставщиками.

Аргументы налогового органа:

При этом установленные налоговым органом реальные поставщики свидетелям известны;

- налогоплательщик обладал достаточным количеством работников для самостоятельного выполнения работ.

Аргументы налогоплательщика:

Решение суда.

Суд признал правоту налогового органа. Особо он отметил роль показаний, данных руководителями спорных контрагентов. Так, судья оценил в совокупности следующее: отсутствие конкретного описания взаимоотношений с налогоплательщиком на допросе в налоговом органе единственного явившегося руководителя контрагента; также общие ответы в адвокатских опросах руководителей других контрагентов; идентичность адвокатских опросов по форме.

Именно это стало последней каплей при принятии решения.

Вывод

Суды относятся к показаниям свидетелей очень внимательно. Это означает, что они оценивают не только само значение этих показаний, но также и условия, в которых эти показания даны. Если судья заподозрит какую-то неестественность при проведении адвокатского опроса, то вероятность того, что этот опрос будет положен в основу решения в пользу налогоплательщика, крайне низка.

А также приводили в пример одно из дел, где налоги были доначислены практически только на основании показаний свидетелей. Однако, в рамках налоговых проверок всегда допрашиваются также и руководители налогоплательщика и спорных контрагентов. И далеко не всегда первые бывают согласны с тем, что сказали свидетели в налоговом органе.

Так произошло и в случае с ООО "ГПК Лэнд", которому МРИ ФНС № 6 по крупнейшим налогоплательщикам доначислила НДС, налог на прибыль, пени и штраф. Компания оспорила решение инспекции в рамках дела № А56-89074/2022 (

Для просмотра ссылки необходимо нажать

Вход или Регистрация

).

Фактические обстоятельства. В проверяемом периоде ООО "ГПК Лэнд" были заключены договоры поставки оборудования; комплектующих, а также выполнения работ с несколькими "проблемными" поставщиками.

Аргументы налогового органа:

- спорные контрагенты имели признаки "проблемности": не располагались по юридическим адресам; не имели трудовых и материальных ресурсов; обладали высоким процентом вычетов по НДС;

- контрагенты 2 звена, заявленные в книгах покупок также не обладали признаками реально действующих компаний и не подтвердили реализацию поставляемых налогоплательщику товаров;

- на допрос явился руководитель только одного спорного контрагента, который не вспомнил деталей взаимоотношений с налогоплательщиком. Остальные в налоговый орган не пришли;

- налоговым органом было установлено, что аналогичные товары в проверяемый период поставлялись другими организациями - реальными поставщиками;

- в ходе допросов сотрудников налогоплательщика выяснилось, что спорных контрагентов из них не знает практически никто (кроме самого руководителя компании).

При этом установленные налоговым органом реальные поставщики свидетелям известны;

- налогоплательщик обладал достаточным количеством работников для самостоятельного выполнения работ.

Аргументы налогоплательщика:

- у заключения договоров со спорными контрагентами присутствовала деловая цель;

- реальность сделки подтверждается протоколом допроса руководителя ООО "ГПК Лэнд";

- также в материалы дела были представлены адвокатские опросы руководителей спорных контрагентов, не явившихся на допросы в налоговый орган. Эти показания также подтверждают реальность взаимоотношений.

Решение суда.

Суд признал правоту налогового органа. Особо он отметил роль показаний, данных руководителями спорных контрагентов. Так, судья оценил в совокупности следующее: отсутствие конкретного описания взаимоотношений с налогоплательщиком на допросе в налоговом органе единственного явившегося руководителя контрагента; также общие ответы в адвокатских опросах руководителей других контрагентов; идентичность адвокатских опросов по форме.

Именно это стало последней каплей при принятии решения.

Вывод

Суды относятся к показаниям свидетелей очень внимательно. Это означает, что они оценивают не только само значение этих показаний, но также и условия, в которых эти показания даны. Если судья заподозрит какую-то неестественность при проведении адвокатского опроса, то вероятность того, что этот опрос будет положен в основу решения в пользу налогоплательщика, крайне низка.