Когда мы оцениваем ситуацию компании, мы используем множество коэффициентов, которые применялись на практике уже большое количество раз.

Кто-то придумывает новые показатели, которые больше подходят для наших реалий, но есть и другие термины, которые будут применены для любой компании и в любое время. К ним относятся платежеспособность и ликвидность.

В статье рассмотрим, что такое ликвидность и платежеспособность и как их можно применять для своего предприятия.

Они взаимосвязаны, но при этом пренебрегать ни одним из них не стоит, они работают в совокупности. Хоть эти два понятия и разные, часто их путают. Рассмотрим основные различия между этими двумя терминами в таблице ниже.

Расчет платежеспособности предприятия предусмотрен для того, чтобы понять, сможет ли вообще компания рассчитаться по долгам. Если плохой показатель ликвидности говорит о том, что компания просто не может быстро отдать все долги, то у компании есть все шансы стать банкротом.

Чтобы избежать таких неприятных ситуаций, рассчитывается платежеспособность и ликвидность. При этом эти два показателя будут полезны и другим компаниям на рынке:

Определите чистый операционный доход в отчете о прибылях и убытках и убедитесь, что он указан после учета всех налогов. Затем найдите обязательства, понадобятся краткосрочные и долгосрочные, они находятся в бухгалтерском балансе. А после этого подставьте все данные в формулу для расчета.

Для российского рынка актуальны следующие коэффициенты:

32% — хороший показатель, согласно которому компания сможет рассчитаться по долгам и не станет банкротом.

Перейдем к следующему коэффициенту. К примеру, у компании есть активы на сумму 2 млн рублей, а краткосрочных обязательств у неё на сумму 1,2 млн рублей. Это значит, что коэффициент составит 1,67. У компании минимальный риск стать банкротом.

Последний показатель, который мы рассмотрим — коэффициент платежеспособности по текущим обязательствам. Для этого делим все обязательства на среднюю выручку за месяц. Допустим, что у компании есть обязательства на сумму 1,2 млн рублей, а выручка за месяц составляет 300 тыс. рублей. Соответственно, значение 4 месяца укладывается в норму.

Для расчета используется несколько формул:

На практике такое отклонение встречается. Быстрая ликвидность равна 300 000 + 590 000 + 200 000/1 500 000 = 0,72, далеко от единицы, но при этом на практике допускается и такое значение. По итогу можно сказать, что ликвидность находится в норме, но для полной оценки должен быть более подробный анализ. Стоит помнить, что отсутствие расчета платежеспособности и ликвидности не сможет дать грамотную оценку предприятия.

Кто-то придумывает новые показатели, которые больше подходят для наших реалий, но есть и другие термины, которые будут применены для любой компании и в любое время. К ним относятся платежеспособность и ликвидность.

В статье рассмотрим, что такое ликвидность и платежеспособность и как их можно применять для своего предприятия.

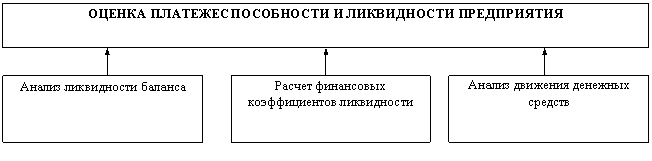

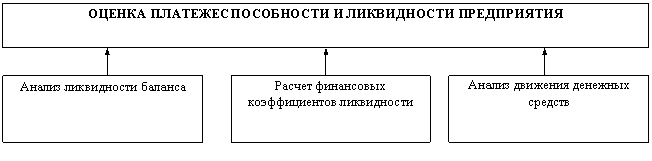

Понятие платежеспособности и ликвидности

Платежеспособность организации — показатель, который отражает способность компании расплатиться со своими долгами, а ликвидность свидетельствует о том, как скоро она сможет это сделать. Эти два показателя — одни из главных для компании с точки зрения банка или компании-партнера.Они взаимосвязаны, но при этом пренебрегать ни одним из них не стоит, они работают в совокупности. Хоть эти два понятия и разные, часто их путают. Рассмотрим основные различия между этими двумя терминами в таблице ниже.

| ЛИКВИДНОСТЬ | ПЛАТЕЖЕСПОСОБНОСТЬ | |

| Больший упор делается именно на краткосрочные активы, а не на долгосрочные | Упор делается как на краткосрочные активы, так и на долгосрочные, рассматриваются они в перспективе | |

| Используемые коэффициенты: - коэффициент текущей ликвидности, - коэффициент быстрой ликвидности; - коэффициент абсолютной ликвидности | Используемые коэффициенты: - коэффициент финансового рычага, -коэффициент долговой нагрузки, - коэффициент долговой нагрузки; - коэффициент долгосрочной задолженности | |

| Если ликвидность компании находится под угрозой, то это может в итоге повлиять на платежеспособность бизнеса | Когда есть риск неплатежеспособности предприятия, компания может в итоге объявить себя банкротом |

Для чего рассчитываются ликвидность и платежеспособность бизнеса?

Анализ ликвидности и ее расчет нужен для того, чтобы понять, как скоро компания расплатится с кредиторами. Для того, чтобы быстро рассчитать ликвидность, предусмотрено несколько показателей: быстрая, текущая и показатели абсолютной ликвидности. Использовать только один из них не стоит, нужно полномерно проанализировать ситуацию компании, чтобы давать конечный вывод.Расчет платежеспособности предприятия предусмотрен для того, чтобы понять, сможет ли вообще компания рассчитаться по долгам. Если плохой показатель ликвидности говорит о том, что компания просто не может быстро отдать все долги, то у компании есть все шансы стать банкротом.

Чтобы избежать таких неприятных ситуаций, рассчитывается платежеспособность и ликвидность. При этом эти два показателя будут полезны и другим компаниям на рынке:

- Банки. Иногда предприятиям нужны средства для дальнейшего развития, а банк может им в этом помочь. Конечно, при одном условии: если компания самостоятельно и без проблем сможет расплатиться по долгам. Для этого и рассчитывается платежеспособность и ликвидность.

- Компании-партнеры. Для плодотворного сотрудничества важно стабильное финансовое положение со стороны компаний. Перед тем как заключать договор, в первую очередь обратите внимание на главные показатели компании: платежеспособность и ликвидность активов.

Самостоятельный расчет показателей

Каждому предпринимателю важно понимать, как будет происходить расчет, какие формулы нужно использовать. Расскажем подробнее.Платежеспособность

Напомним, что платежеспособность — это способность компании расплатиться с долгами. Тут не учитывается фактор, как скоро это будет сделано, тут самое главное, чтобы компания сама по себе смогла расплатиться. Она рассчитывается путем деления чистого операционного дохода компании после уплаты налогов на ее общие долговые обязательства. Результат выражается в процентах, причем более высокий процент указывает на большую платежеспособность.Чтобы использовать формулу коэффициента платежеспособности, ознакомьтесь с отчетом о прибылях и убытках и бухгалтерским балансом компании, из которых вы можете вывести нужные значения.

Определите чистый операционный доход в отчете о прибылях и убытках и убедитесь, что он указан после учета всех налогов. Затем найдите обязательства, понадобятся краткосрочные и долгосрочные, они находятся в бухгалтерском балансе. А после этого подставьте все данные в формулу для расчета.

Платежеспособность = Прибыль после налогообложения/Совокупные обязательства компании × 100 %

Для российского рынка актуальны следующие коэффициенты:

- Коэффициент общей платежеспособности: делим все активы на краткосрочные и долгосрочные обязательства. По итогу минимальное значение, которым обладает предприниматель, должно быть не меньше единицы, в противном случае у компании есть все шансы стать банкротом. Оптимальным значением будет от 1 до 2, а если на рынке наблюдается некая экономическая неопределенность, то допустимы колебания от 1,5 до 2,5.

- Коэффициент общей платежеспособности на основе данных из бухгалтерского баланса. Также можно использовать строки из бухгалтерского баланса, формула примет следующий вид: строка 1300 / строка 1520 + строка 1510 + строка 1550 + строка 1400. Значение показателя определяется также согласно вышеупомянутым нормам.

- Коэффициент платежеспособности по текущим обязательствам. Он показывает, в течение какого времени компания сможет погасить обязательства за счет выручки. Формула расчета следующая: все обязательства / средняя выручка за месяц. Если результат составил меньше 6 месяцев, то у компании есть все шансы остаться на плаву и не стать банкротом, в противном случае могут возникнуть риски.

Пример расчета

Если у компании прибыль после налогообложения составит 800 тыс. рублей, а совокупные обязательства компании составляют 2,5 миллиона рублей, то показатель анализа будет следующим:Платежеспособность = 800 000/2 500 000 × 100% = 32%.

32% — хороший показатель, согласно которому компания сможет рассчитаться по долгам и не станет банкротом.

Перейдем к следующему коэффициенту. К примеру, у компании есть активы на сумму 2 млн рублей, а краткосрочных обязательств у неё на сумму 1,2 млн рублей. Это значит, что коэффициент составит 1,67. У компании минимальный риск стать банкротом.

Последний показатель, который мы рассмотрим — коэффициент платежеспособности по текущим обязательствам. Для этого делим все обязательства на среднюю выручку за месяц. Допустим, что у компании есть обязательства на сумму 1,2 млн рублей, а выручка за месяц составляет 300 тыс. рублей. Соответственно, значение 4 месяца укладывается в норму.

Ликвидность

Показывает, как скоро организация сможет расплатиться со своими долгами, тут по большей степени используются краткосрочные активы (ценные бумаги с быстрым сроком оборачиваемости, дебиторская задолженность, кредиты и подобные активы).Для расчета используется несколько формул:

- абсолютная: денежные средства/краткосрочные обязательства (норма показателя — 0,2);

- текущая: оборотные активы/краткосрочные обязательства (идеальное значение — 2);

- быстрая: краткосрочная дебиторская задолженность + краткосрочные финансовые вложения + денежные средства) / краткосрочные обязательства (хорошее значение — единица).

Пример расчета

К примеру, у ООО показатели следующие:- денежные средства, эквиваленты равны 200 тыс. рублей;

- оборотные активы — 2,5 млн рублей;

- дебиторская задолженность составляет 300 тыс. рублей;

- краткосрочные финансовые вложения — 590 тыс. рублей;

- краткосрочные обязательства — 1,5 млн рублей.

На практике такое отклонение встречается. Быстрая ликвидность равна 300 000 + 590 000 + 200 000/1 500 000 = 0,72, далеко от единицы, но при этом на практике допускается и такое значение. По итогу можно сказать, что ликвидность находится в норме, но для полной оценки должен быть более подробный анализ. Стоит помнить, что отсутствие расчета платежеспособности и ликвидности не сможет дать грамотную оценку предприятия.

Для просмотра ссылки необходимо нажать

Вход или Регистрация