vaspvort

Ночной дозор

Команда форума

Модератор

ПРОВЕРЕННЫЙ ПРОДАВЕЦ

Private Club

Старожил

Migalki Club

Меценат💰️

Рассчитываем доходность и соизмеряем риски

Считается, что недвижимость помогает сохранить капитал, а фондовый рынок — его приумножить.

То есть в «бетон», по этой логике, вкладываются исключительно осторожные инвесторы, а в акции — смелые и азартные.

Но в реальности все не так однозначно. Неудачная покупка жилья может разочаровать желающего пристроить свои деньги в «тихой гавани». А грамотно подобранный портфель ценных бумаг нивелирует большую часть рисков, которых опасаются консервативные инвесторы, — особенно на длинном горизонте.

Во что же лучше вкладывать деньги?

Мы сравнили историческую доходность акций и недвижимости в России и разобрали особенности и риски этих инструментов.

Чем недвижимость лучше акций

Ответ, который напрашивается первым делом, — ее можно пощупать. Жилье — это материальный объект. Право собственности позволяет владельцу пользоваться им и распоряжаться по своему усмотрению. Акции тоже означают владение долей реальной компании, но все же по факту на руках у миноритарного акционера лишь электронная запись — он не может ни пользоваться имуществом предприятия, ни влиять на решения его руководства.Материальность актива ассоциируется с его надежностью. Но есть и другие преимущества недвижимости перед ценными бумагами.

Низкая волатильность. В мире бывали случаи, когда цены на недвижимость падали. Например, в США во время ипотечного кризиса жилье подешевело на треть, а в Японии в 90-е годы цены снижались кратно. Но в России резких или продолжительных периодов падения пока не было — в том числе потому, что недвижимость у нас приобретают в первую очередь для проживания. Инвесторы не могут спекулятивно разогнать цены, а потом спровоцировать падение продажами.

В акциях это возможно. А еще они чутко реагируют на любые кризисные явления, даже когда они происходят на другом конце планеты. В период краха бумаг американских технологических компаний в начале 2000 года индекс Мосбиржи за год упал на 53%, в ипотечный кризис 2008 года — на 75%, в коронакризис 2020 — на 36%, в феврале 2022 — на 61%.

Исторически как американский, так и российский фондовые рынки возвращались к своим докризисным значениям, но на это восстановление могут уйти годы. И многим инвесторам тяжело такое переносить.

Недвижимость дает психологический комфорт: ее цену не нужно отслеживать каждый день, а вероятность сильного падения рынка в России близка к нулевой.

Простота и понятность. Для того чтобы разобраться в акциях, частному инвестору придется потратить немало времени и усилий. Нужно освоить принципы функционирования фондового рынка, основы анализа, оценки, научиться совершать сделки на бирже, определится со стратегией. А еще у поведения инвестора на бирже есть психологические особенности — их стоит знать, чтобы совершать меньше ошибок.

Чем больше знаний, тем меньше рисков потерять деньги на фондовом рынке и больше шансов заработать. Серьезное приумножение капитала — это, как правило, удел профессионалов.

С недвижимостью все проще. Этот актив людям предельно понятен — тут не нужно ломать голову. А оформлять сделки купли-продажи и брать деньги в банке помогают риелторы и ипотечные брокеры.

Минимум спекулятивных рисков. Недвижимость — это инвестиция на долгий срок, и это все хорошо понимают. Купив квартиру, инвестор не станет ее продавать, узнав, что цены после покупки упали на 10%. При этом биржа открыта каждый рабочий день, и сложно устоять перед соблазном наблюдать за движением котировок.

Независимо от того, выросла акция или упала, желание продать может возникнуть в обоих случаях: чтобы зафиксировать прибыль либо чтобы выйти из позиции, которая приносит убытки. Таким образом, инвестор превращается в спекулянта: пытаясь угадать нужный момент для покупки и продажи, он может потерять немало денег на неудачных сделках и комиссиях брокеров.

А еще у ценных бумаг есть инфраструктурные риски, как показал 2022 год. И даже риски того, что акций вас могут лишить не западные санкции, а российский суд, как в нашумевшей истории с акционерами Соликамского магниевого завода,

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Чем акции лучше недвижимости

Акции — это один из самых ликвидных инструментов для вложения капитала. Если владельцу квартиры завтра срочно понадобятся деньги, то он не сможет в одночасье ее продать. Ликвидные ценные бумаги же продаются и покупаются в пару кликов через мобильное приложение — торги проходят на бирже с утра и до полуночи. К тому же продать можно даже часть портфеля, а продать часть квартиры будет намного сложнее.Вот еще несколько очевидных достоинств акций в сравнении с недвижимостью.

Низкий порог входа. Не каждый частный инвестор сможет приобрести даже один объект недвижимости. Чтобы вложиться в жилье, люди зачастую берут ипотечные кредиты, что создает дополнительные финансовые риски и снижает доходность инвестиций. Для торговли акциями порога фактически нет:

Для просмотра ссылки необходимо нажать

Вход или Регистрация

можно инвестировать, имея 7 рублей 11 копеек .И в отличие от покупки жилья, когда вам нужно одномоментно вложить крупную сумму, акции позволяют постепенно наращивать портфель, переводя деньги на брокерский счет в удобном для вас графике. Это снижает риски входа в неудачное время.

Диверсификация. Высокая стоимость недвижимости ограничивает возможность диверсификации активов. Вложив накопления в единственную квартиру, инвестор берет на себя немалые риски. При покупке жилья на этапе строительства можно пострадать из-за действий застройщика — если он сорвет сроки или вообще не достроит дом. Деньги в этом случае не сгорят — они защищены на счетах эскроу, — но можно остаться без прибыли за несколько лет, потому что проценты на этих счетах не начисляются.

И даже когда покупают готовое жилье, сохранность сбережений зависит от конъюнктуры на рынке жилья. А цены на недвижимость могут вести себя по-разному в зависимости от состояния экономики и доходов населения.

Другое дело — акции. Инвестор может создать портфель бумаг компаний из разных секторов экономики: нефтегазового, металлургического, ретейла, строительства, ИТ и многих других. Если доходы компаний и котировки акций упадут в одной отрасли, то в другой они могут вырасти, компенсируя потери.

Минимум вовлеченности. Недвижимость — это не только актив, но и обязательства. Инвестируя в жилье, придется тратить время и деньги на его содержание: заниматься ремонтом и обустройством, оплачивать коммунальные услуги и платить имущественные налоги. Если квартиру сдавать, то нужно администрировать этот процесс: искать арендаторов, поддерживать с ними контакты, следить за состоянием жилья, обновлять технику и мебель.

Пассивные вложения на фондовом рынке приносят инвестору меньше забот. Если вкладываться на долгосрок в паевой фонд на индекс акций, то единственным занятием для инвестора будет раз в месяц зайти в мобильное приложение, чтобы докупить паи на свободные деньги. Дальше все сделает управляющая компания фонда: она будет сама ребалансировать портфель и реинвестировать дивиденды.

Где выше доходность: в акциях или недвижимости

Рассмотрим, как менялась стоимость этих активов за последние два десятка лет. Для расчета доходности акций возьмем за основу

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Доходность недвижимости посчитаем исходя из средних цен на первичном и вторичном рынках жилья в России,

Для просмотра ссылки необходимо нажать

Вход или Регистрация

Хотя инвесторы в основном покупают квартиры в новостройках, динамика стоимости жилья с рук не менее показательна, потому что выходить из объекта приходится по ценам вторичного рынка,

Для просмотра ссылки необходимо нажать

Вход или Регистрация

А еще оговоримся, что мы намеренно не рассматривали вариант со сдачей жилья в аренду. В чистом виде пассивным доходом это не назовешь: речь идет уже, по сути, о предпринимательской деятельности из-за описанных выше издержек.

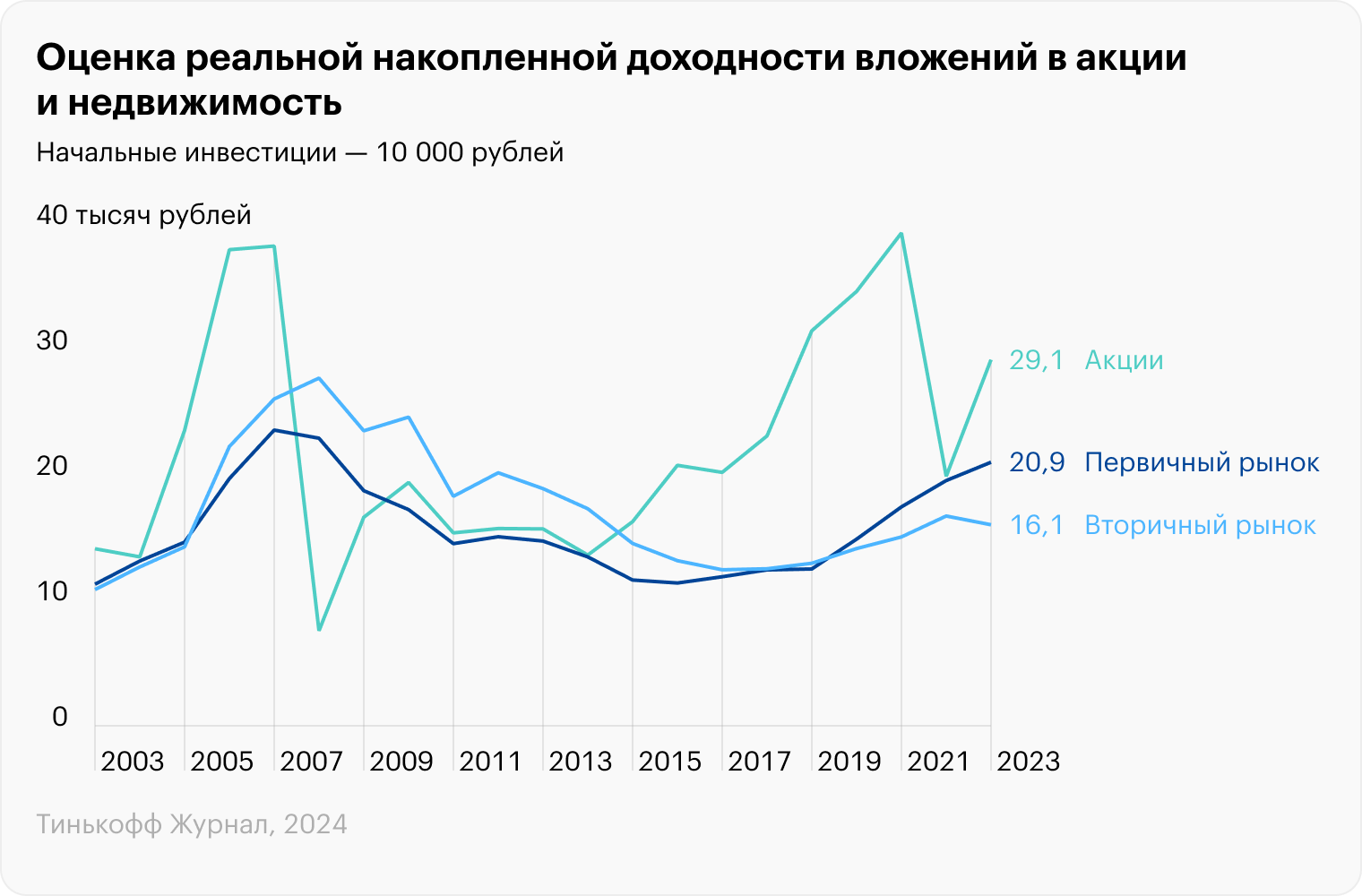

Для удобства сравнения мы взяли условные 10 тысяч рублей в качестве стартовых вложений и посчитали, как бы вырос этот капитал с 2003 года с поправкой на официальную инфляцию.

Как видно из графика, реальная доходность инвестиций в акции оказалась почти вдвое больше, чем при покупке недвижимости на первичном рынке. С учетом инфляции акции росли в среднем на 3,7% в год, а первичка — на 3,1%. Но на вторичном рынке рост оказался еще меньше — 2,3% в год, а накопленная за 20 лет доходность — втрое ниже, чем в акциях.

Подчеркнем, что расчеты приведены усредненные: доходность при разных инвестиционных стратегиях и при покупке квартир в разных регионах может быть выше или ниже, чем в среднем по рынку.

Что в итоге

Инвестиции в недвижимость не дают высокой реальной доходности. Впрочем, как и консервативные стратегии долгосрочного инвестирования в акции. Оба инструмента стоит рассматривать скорее как способ защиты капитала от инфляции: кратно нарастить его с их помощью сложно.Для этого нужен более активный и сложный формат инвестиций: поиск недооцененных акций, покупка бумаг на падении стоимости, покупка объектов недвижимости с дисконтом, своевременная продажа активов с прибылью. Такая работа предполагает наличие навыков, опыта и всестороннюю вовлеченность. С другой стороны, при активном инвестировании можно допустить ошибки и проиграть рынку.